Miniony tydzień upłynął pod znakiem dominacji „niedźwiedzi”. Sygnały pogorszenia nastrojów na rynkach akcyjnych pojawiły się już wcześniej, jednak dopiero ostatnie dni niezaprzeczalnie podkreśliły przewagę sprzedających. Rynki akcyjne podążyły w ślad za spadającymi od kilku tygodni obligacjami. Obawy o przyszłość i nerwowość inwestorów odzwierciedla wzrost notowań indeksu VIX, określanego mianem „wskaźnika strachu”.

Pogarszający się sentyment rynkowy skorelowany jest z rosnącą presją na Rezerwę Federalną. Oczekiwanie bardziej restrykcyjnych ruchów ze strony Fed sprawia, iż na rynkach pojawia się coraz więcej sygnałów świadczących o wzroście awersji do ryzyka. Brak jednoznacznych symptomów potwierdzających dynamiczne odbicie chińskiej gospodarki również hamuje optymizm inwestorów.

Niedźwiedzie górą

Relatywnie spokojny początek tygodnia z uwagi na brak sesji na amerykańskiej giełdzie nie zapowiadał aż takich emocji w kolejnych dniach. Już we wtorek amerykańskie indeksy zanotowały najgorszy dzień w roku, tracąc ponad 2%. Co więcej, dynamiczne spadki nie zachęciły „poszukiwaczy dołków” do zwiększenia aktywności i korzystania z niższych cen akcji. Oliwy do ognia dolał piątkowy odczyt wskaźnika inflacji PCE, który okazał się „gwoździem do trumny” i spowodował pogłębienie spadków. Ostatecznie indeks S&P 500 zakończył tydzień ze stratą 2.67%. Niedźwiedzie nastroje zdominowały handel także w przypadku indeksu Nasdaq, który osiągnął stopę zwrotu równą -3.32%.

Spadkom nie oparły się indeksy giełd europejskich. Skala przeceny, która dotknęła parkiety w Europie potwierdza ich siłę relatywną, jednak inicjatywa należała w tym tygodniu do strony podażowej. Niemiecki DAX na przestrzeni całego tygodnia stracił 1.76%. Podobną charakterystyką wykazał się francuski indeks CAC 40 (-2.18%) i brytyjski FTSE 100 (-1.57%).

Ciekawie w tym tygodniu prezentowały się indeksy rynków wschodzących, na których na miano lidera zapracował chiński Shanghai Composite (1.34%) potrafiący przeciwstawić się negatywnym nastrojom. Na „czerwono” tydzień zakończyła giełda w Brazylii (indeks Bovespa stracił 3.09%). Z innych rynków optymizm także „wyparował”. Indeks Hang Seng zanotował stratę na poziomie -3.43%, a równie słabo wypadł indyjski Sensex, tracąc 2.52%.

Pod presją sprzedających znalazły się także akcje na Giełdzie Papierów Wartościowych w Warszawie. Słabość banków i spółek surowcowych doprowadziła do spadku indeksu WIG20 o 2.79%. Negatywnym nastrojom próbowały się oprzeć małe i średnie spółki, jednak również w ich przypadku ostateczny bilans okazał się niekorzystny (indeks sWIG80 stracił 0.12%, a mWIG40 osiągnął stopę zwrotu równą -1.70%).

W.1 Stopy zwrotu indeksów w ostatnim tygodniu. Źródło: opracowanie własne, Stooq.pl

Strach widoczny na rynkach

Dynamiczne wzrosty ryzykownych aktywów w ostatnich tygodniach sprawiły, iż sentyment wśród inwestorów znacząco się poprawił, a uczucie chciwości było zdecydowanie bardziej powszechne niż strach. „Uśpienie” czujności inwestorów, przy niesprzyjających okolicznościach (m.in. wzrost oczekiwanego poziomu docelowych stóp procentowych w głównych gospodarkach) sprawiło, iż nadarzyła się świetna okazja do przejęcia kontroli nad rynkiem przez obóz „niedźwiedzi”.

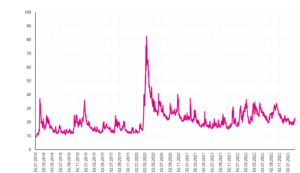

Zmianę nastrojów i wzbudzenie niepewności wśród inwestorów świetnie oddaje indeks VIX, który w ostatnich dniach przypomniał o sobie wielu osobom. VIX określany powszechnie „indeksem strachu” jest wskaźnikiem odzwierciedlającym oczekiwania rynkowe dotyczące zmienności indeksu S&P 500 w perspektywie najbliższych 30 dni. Podstawą obliczenia wartości indeksu VIX jest implikowana zmienność opcji na S&P 500 z terminem wygaśnięcia między 23 a 37 dni.

PRZECZYTAJ KONIECZNIE: VIX – Indeks strachu, jako barometr nastroju inwestorów

W ostatnich tygodniach VIX nie wykazywał specjalnych oznak mogących świadczyć o nerwowości inwestorów. Wartość wskaźnika przez większość stycznia i lutego znajdowała się blisko poziomu 20 pkt, będąc jednocześnie w okolicach kilkunastomiesięcznego minimum. Skala wahań indeksu również nie była nadzwyczajna, jednak w ostatnim tygodniu pojawiły się symptomy świadczące o zmianie dotychczasowej sytuacji. Wskaźnik zanotował wyraźny wzrost (przede wszystkim podczas wtorkowej sesji), docierając do najwyższych poziomów od grudnia 2022 r.

W.2 Notowania indeksu VIX. Źródło: opracowanie własne, CBOE

VIX mianowany został „wskaźnikiem strachu” ze względu na negatywne powiązanie z zachowaniem indeksów giełdowych. Biorąc pod uwagę historyczne notowania indeksu S&P 500 można zaobserwować, iż dynamiczne spadki akcji związane są ze wzrostem wskaźnika VIX. Z takimi sytuacjami mieliśmy do czynienia chociażby w momencie pojawienia się pandemii koronawirusa czy wybuchu wojny na Ukrainie.

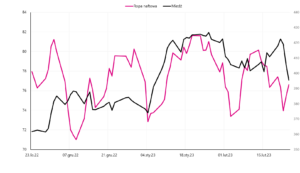

W.3 Notowania indeksu VIX a zachowanie S&P 500. Źródło: opracowanie własne, CBOE, Stooq.pl

Powiązanie między indeksem giełdowym VIX a S&P 500 uwidacznia się szczególnie w momencie wystąpienia silnych ruchów kierunkowych. Wyskok wskaźnika zaobserwowany w minionym tygodniu można traktować jako kolejny sygnał ostrzegawczy dla inwestorów. Wzrost wartości VIX znamionuje większą nerwowość i rosnącą zmienność na rynku akcyjnym.

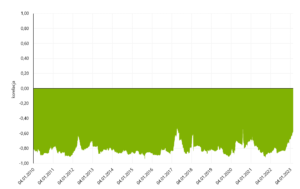

Związek między wskaźnikiem VIX a indeksem S&P 500 najlepiej oddaje wysoki, ujemny współczynnik korelacji. Krocząca miara oszacowana na podstawie 100 obserwacji w latach 2010-2023 kształtowała się średnio na poziomie -0.8157, co jest potwierdzeniem wysokiej zależności notowań „indeksu strachu” oraz stóp zwrotu na rynku akcyjnym.

W.4 Współczynnik korelacji między indeksem VIX a S&P 500. Źródło: opracowanie własne, CBOE, Stooq.pl

Biorąc pod uwagę ujemną korelację, wskaźnik ten mógłby być wykorzystywany przez inwestorów jako instrument, który pozwala uzyskiwać zyski w momentach dekoniunktury na giełdach lub jako element zabezpieczający portfel. Jednakże, w tej chwili nie istnieje możliwość bezpośredniego kupna lub sprzedaży indeksu, ale popularnym sposobem uzyskania ekspozycji na „indeks strachu” jest wykorzystanie ETFów. Do tej grupy należy np. instrument Lyxor S&P 500 VIX Futures Enhanced Roll UCITS ETF – Acc, którego celem jest odwzorowanie notowań indeksu VIX. Efektywność rozwiązania sprawdza się szczególnie w krótkoterminowej perspektywie, gdyż konieczność dziennego rolowania kontraktów i ponoszenia kosztów w dłuższym terminie negatywnie oddziałuje na osiągany wynik.

W.5 Zachowanie Lyxor S&P 500 VIX Futures Enhanced Roll UCITS ETF – Acc na tle indeksu VIX. Źródło: opracowanie własne, CBOE, Stooq.pl

Minutki Fed nie wywołały wstrząsu

Opublikowany w środę protokół z posiedzenia Fed określany był jako jedno z najważniejszych wydarzeń tygodnia. W ostatecznym rozrachunku można to wydarzenie podsumować stwierdzeniem „z dużej chmury mały deszcz”. Znaczenie „minutek” było nieco mniejsze niż zwykle m.in. ze względu na dane makroekonomiczne, które zostały opublikowane już po posiedzeniu Fed. Jednakże ogólny wydźwięk protokołu potwierdza jastrzębie nastawienie członków instytucji odpowiedzialnej za kształtowanie polityki monetarnej w USA.

W „minutkach” znalazła się informacja o utrzymywaniu się inflacji znacznie powyżej celu wyznaczonego przez Fed na poziomie 2%. Jednocześnie zwrócono uwagę na napiętą sytuację na rynku pracy, która przyczynia się do ciągłej presji na wzrost cen i płac. Uczestnicy posiedzenia podkreślili, iż w ostatnich miesiącach można zauważyć pożądany spadek tempa wzrostu inflacji, jednak do trwałego potwierdzenia obserwowanego trendu potrzebnych będzie więcej dowodów. Kilku członków Fed opowiadało się na ostatnim posiedzeniu za podwyżką o skali 50 punktów bazowych, co pokazywałoby większą determinację w zwalczaniu inflacji i spowodowałoby zbliżenie się poziomu stóp procentowych do wartości wskazujących na wystarczająco restrykcyjne stanowisko w kontekście stabilności cen.

W protokole napisano, iż niektórzy członkowie Fed dostrzegają podwyższone ryzyko wystąpienia recesji. Jednocześnie, ciągle przeważa stanowisko, w którym gospodarka uniknie „czarnego scenariusza” i zaliczy tylko „miękkie lądowanie” w postaci obniżenia tempa wzrostu gospodarczego. Uczestnicy spotkania zwracają jednak uwagę na dużą niepewność dotyczącą przyszłości m.in. ze względu na toczącą się wojnę na Ukrainie, otwarcie chińskiej gospodarki czy też przedłużanie się napięć na rynku pracy.

Publikacja „minutek” nie wywarła większego wpływu na amerykański rynek akcji czy obligacji, jednak warto zwrócić uwagę na reakcję rynku walutowego. „Jastrzębie” komunikaty płynące ze strony członków Fed spowodowały aprecjację amerykańskiego dolara. Notowania waluty w stosunku do euro znalazły się na najniższym poziomie od kilku tygodni, łamiąc przy okazji istotne wsparcia techniczne.

W.6 Notowania kursu EUR/USD w ostatnich 3 miesiącach. Źródło: opracowanie własne, Stooq.pl

Obserwowana w ostatnich dniach tendencja wzmacniania się amerykańskiego dolara jest kolejnym argumentem świadczącym, iż szala przechyla się w kierunku scenariusza „risk-off”, a inwestorzy poszukują bezpiecznego schronienia dla kapitału. Utrwalenie się tej tendencji w kolejnych dniach może być potwierdzeniem przejęcia kontroli nad rynkiem przez „obóz niedźwiedzi”. Silny dolar nie sprzyja notowaniom surowców, co uwidoczniło się na przestrzeni ostatnich sesji. Presja spadkowa przełożyła się na notowania miedzi, która od wielu lat uważana jest za doskonały prognostyk sytuacji gospodarczej (powszechna jest opinia, iż miedź ma „doktorat z ekonomii”).

W.7 Notowania ropy naftowej i miedzi w ostatnich 3 miesiącach. Źródło: opracowanie własne, Stooq.pl

Zachowawczość w Chinach

Zachowanie surowców zależy również istotnie od koniunktury w Chinach. Duże nadzieje globalna gospodarka wiąże z otwarciem kraju po okresie silnych restrykcji związanych z pandemią koronawirusa. Obserwując doniesienia z Państwa Środka można odnieść wrażenie, iż władze wykazują jak na razie dużą ostrożność i zachowawczość we wdrażaniu środków stymulujących drugą największą gospodarkę na świecie.

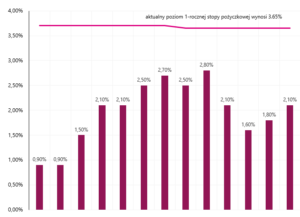

W poniedziałek odbyło się posiedzenie Ludowego Banku Chin, na którym podjęto decyzję o utrzymaniu stóp procentowych na dotychczasowym poziomie. Bank centralny pozostawił podstawową jednoroczną stopę pożyczkową na poziomie 3.65%. Pięcioletnia stopa procentowa będąca punktem odniesienia dla kredytów hipotecznych kształtuje się w tej chwili na poziomie 4.30%. Biorąc pod uwagę niski poziom inflacji, a także wyzwania dla perspektyw wzrostu gospodarczego w postaci kiepskiej sytuacji na rynku nieruchomości, osłabienia eksportu i kruchego zaufania konsumentów, w horyzoncie najbliższych miesięcy powszechnie oczekuje się obniżenia poziomu stóp procentowych.

W.8 Poziom stóp procentowych i inflacja CPI w Chinach. Źródło: opracowanie własne, Investing.com

Nierównomierne ożywienie jest widoczne w najnowszych danych kredytowych. W ostatnich tygodniach mocno wzrosło zadłużenie firm po decyzji banku centralnego o przedłużeniu pomocy i dalszej konieczności wsparcia gospodarki. W styczniu nowe kredyty bankowe skoczyły do rekordowego poziomu 4.9 biliona juanów tj. równowartości ok. 713 mld dolarów.

Wzrost akcji kredytowej był jednak uwarunkowany głównie przez publiczne projekty infrastrukturalne, a faktyczne zainteresowanie ze strony przedsiębiorstw pozostawało na niskim poziomie. Silniejszy popyt na kredyty doprowadził jednak do zaostrzenia warunków płynnościowych i wzrostu oprocentowania na rynku międzybankowym. W związku z tym, pojawiły się w tym tygodniu nieoficjalne informacje wskazujące na to, iż bank centralny wysłał nieformalne instrukcje do instytucji celem ograniczenia przez nie tempa akcji kredytowej.

Ponadto Ludowy Bank Chin utrzymuje presję na banki, aby pobudzić konsumpcję, jednak działania te nie przynoszą oczekiwanych rezultatów, gdyż konsumenci zachowują dużą ostrożność i dodatkowe środki często przeznaczają na wcześniejszą spłatę kredytów hipotecznych. Działanie, w którym środki z tańszych kredytów konsumpcyjnych przeznaczane są na spłatę kredytów hipotecznych jest zakazaną praktyką przez organy regulacyjne. W związku z nieprawidłowościami i nadużyciami w temacie kredytów konsumenckich, chiński organ nadzoru bankowego ukarał w ostatnim czasie pięć instytucji finansowych.

Podsumowanie

Wahadło na globalnych rynkach zaczyna przechylać się w kierunku negatywnym. Nastroje na światowych parkietach giełdowych pogarszają się, a najwyższy od kilku miesięcy odczyt indeksu VIX wskazuje na pojawienie się wśród inwestorów strachu. Symptomem potwierdzającym zmianę sentymentu na rynku jest także obserwowana w ostatnich dniach aprecjacja amerykańskiego dolara.

Nadzieje na ożywienie gospodarcze w Chinach są jak na razie nieco wątłe, co nie sprzyja wzrostowi skłonności do ryzyka. Uwzględniając uwarunkowania makroekonomiczne i utrzymującą się presję na podnoszenie stóp procentowych przez główne banki centralne, najbliższe tygodnie będą prawdziwym testem dla inwestorów, a jednocześnie powinny dać odpowiedź na pytanie, czy optymizm na przełomie 2022/2023 nie był przedwczesny.

Źródło: Piotr Langner, Doradca inwestycyjny WealthSeed

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)