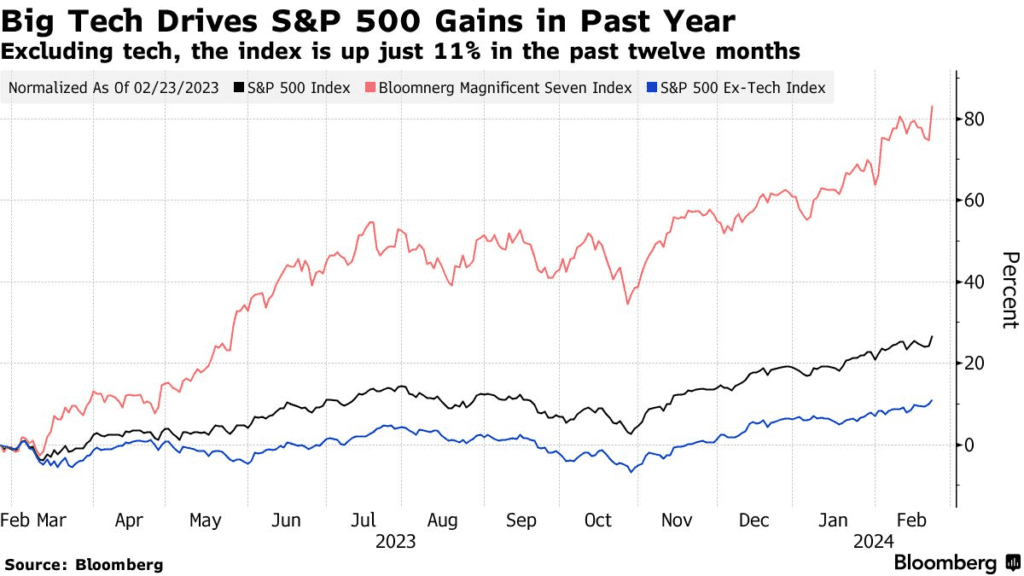

Stratedzy giełdowi JP. Morgan enigmatycznie wskazali, iż odreagowanie wielkiej hossy na rynku akcji może nadejść w każdej chwili. Przestrzegli przed kaskadowym 'flash crashem’, który może pojawić się w środowisku euforii… Gdy wszyscy 'nabywają’ te same walory, związane z technologicznymi akcjami. Wtórowali im zarządzający z B.Riley, innego molochu z Wall Street. Analitycy ocenili, iż koncentracja jest w tej chwili tak wysoka, iż wystarczy, by jeden duży fundusz zaczął się wycofywać. Pewne pęknięcia wzrostowego trendu są w ich ocenie już widoczne. Na przykład akcje Apple i Tesli spadają. Niegdyś główne walory „Wspaniałej siódemki” (siedmiu największych spółek technologicznych w USA – przyp.red), od początku roku tracą odpowiednio o 11,9% i 30,69%. Główny strateg rynku papierów wartościowych w JP Morgan, Dubravko Lakos-Bujas przekazał w środowym webinarium JPMorgan, iż wzrost akcji, który trwał pięć miesięcy, może pęknąć nagle i bez ostrzeżenia.

Korekta zabierze bykom rogi?

Oczywiście, nigdy nie jest jasne, kiedy może to nastąpić, ale JP Morgan jest pewien, że… Ekstremalne zatłoczony trend akcji zostanie przetestowany „Może nie być potrzebny choćby katalizator, może on po prostu nadejść pewnego dnia niespodziewanie, a to zdarzało się w przeszłości, mieliśmy błyskawiczne krachy (…) Jeden duży fundusz zaczyna pozbywać się niektórych pozycji, drugi fundusz słyszy to i próbuje zmienić, trzeci fundusz w zasadzie zostaje zaskoczony… A następną rzeczą, o której słyszysz, jest coraz większa spirala spadkowa”.

Dodał, iż jest to nie tylko ponura perspektywa dla dużych spółek technologicznych, ale dla całego rynku. Według Lakos-Bujasa, poziom koncentracji obserwowany w tej chwili został osiągnięty tylko trzy razy od czasu krachu w 2008 roku. Często poprzedzając korektę. „Za każdym razem, gdy mieliśmy do czynienia z tak wysokim stopniem zatłoczenia inwestycji, była to kwestia może nie dni… Ale tygodni, miesiąca lub dwóch, zanim pęd stanął w obliczu dużego, grubego odwijania ogona”. Wezwał inwestorów do dywersyfikacji transakcji i uniknięcia znalezienia się po „złej stronie” nadchodzącej korekty.

Niepokojące sygnały z B.Riley

„Dziwnie przewartościowany rynek akcji jest gotowy na dużą korektę, a inteligentne pieniądze przechodzą na gotówkę”. Tak uważa główny strateg inwestycyjny w B.Riley, Paul Dietrich potwierdził stanowisko JP Morgan. W rozmowie z reporterami Yahoo Finance strateg zwrócił uwagę na kilka wskaźników rynkowych, które stanowią sygnał ostrzegawczy. Czerwone flagi pojawiają się w stosunku ceny do zysków S&P 500, a mnożniki odzwierciedlają poziomy obserwowane przed krachem bańki internetowej.

„Każdy pojedynczy wskaźnik zdaje się mówić nam, iż znajdujemy się w historycznej bańce (…) Trudno na to spojrzeć i powiedzieć, iż nie czeka nas poważna korekta. To nie jest dobry moment na lokowanie nowych środków na rynku”. Największym wskaźnikiem nadchodzącej korekty są inwestorzy typu „smart money”, którzy wycofują się z rynku akcji i inwestują w ekwiwalenty gotówki, wg. Dietricha. Wskazał na niedawną sprzedaż wyprzedaż walorów miliarderów w tym: Jeffa Bezos z Amazonu, Warren Buffett czy rodzinę Waltonów, spadkobierców imperium Walmart.

Kryzys znikąd?

Chociaż sprzedaż przez osoby mające dostęp do informacji poufnych lub dużych akcjonariuszy jest często planowana z wyprzedzeniem… Według Dietricha równie dobrze może być znakiem, iż inwestorzy obawiają się, iż rynek zbliża się do szczytu. „Nie ma tu żadnych niejasności. Jest dziwnie przewartościowany (…) Widzisz, jak inteligentne pieniądze przenoszą teraz ogromne kwoty do gotówki… Nie chodzi o to, iż nie wierzą w swoje firmy. Wierzą. Wiedzą, iż są one po prostu całkowicie przewartościowane i jeżeli sprzedadzą je teraz, mogą je później odkupić taniej”. Wciąż nie jeest jasne, co może wywołać korektę na giełdzie.

Poprzednie krachy, takie jak ten poprzedzający kryzys z 2008 r., były wywoływane przez nieprzewidywalne wydarzenia. Skok cen ropy naftowej w wyniku konfliktu geopolitycznego lub bardziej regionalne problemy bankowe wynikające z kryzysu na rynku nieruchomości komercyjnych. Dietrich stał się jednym z najbardziej niedźwiedzich prognostów na Wall Street w czasie, gdy większość inwestorów ma optymistyczne nastawienie do akcji i gospodarki. Wcześniej Dietrich przewidywał, iż rynek akcji może załamać się choćby o 40%, jeżeli Stany Zjednoczone napotkają choćby łagodną recesję.

1 rok temu

1 rok temu