W dzisiejszym wpisie przetłumaczymy historię, którą na Twitterze podzielił się zaznajomiony ze sprawą Jason Choi. Prześledźmy więc upadek FTX w punktach. Od samego początku. Bez cenzury.

Zaczynajmy

Historię Alamedy i FTX najlepiej można podsumować filozofią ’betting big’ Sama Bankmana-Frieda, wskazującą na potrzebę stawiania dużych zakładów. Każda ważna decyzja, którą podjęło FTX i Alameda, jest związana z uzyskaniem większej dźwigni – poprzez zwodnicze zbiórki pieniędzy, inżynierię finansową, a w końcu jawne oszustwo o czym przekonamy się za chwilę.

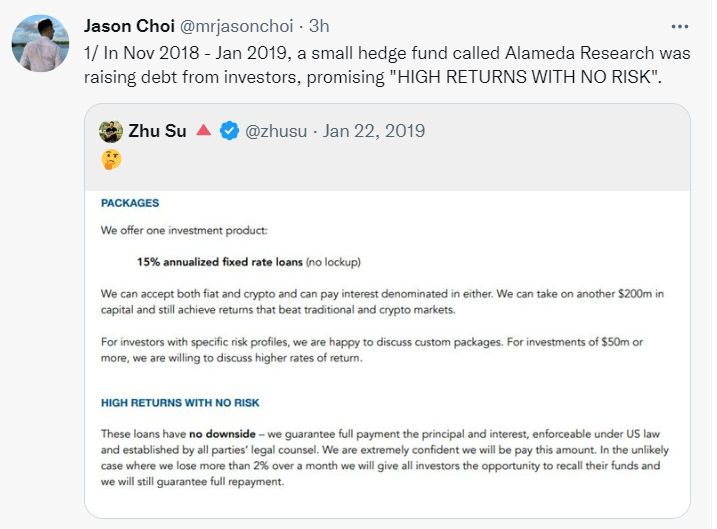

- Od listopada 2018 do 2019 roku niewielki fundusz hedgingowy o nazwie Alameda Research pozyskiwał dług od inwestorów, obiecując „WYSOKI ZWROT BEZ RYZYKA”. Oferowali 15% rocznego yieldu, deklarowali, iż mogą pobić zwroty które daje zarówno rynek kryptowalut jak i tradycyjna giełda. Mówili, iż mogą umawiać się na indywidualne konsultacje by przedyskutować jeszcze większe stopy zwrotu. Co najważniejsze, każdy ze sloganów zachęcał do inwestycji poprzez fałszywe informacje o braku możliwości poniesienia strat oraz … możliwość natychmiastowego zwrotu pełnej kwoty zainwestowanych środków jeżeli miesięczny wynik wskaże spadek na kapitale choćby o 2%.

Tweet numer 2 został usunięty przez profil autora na Twitterze przez co nie mogliśmy go przetłumaczyć.

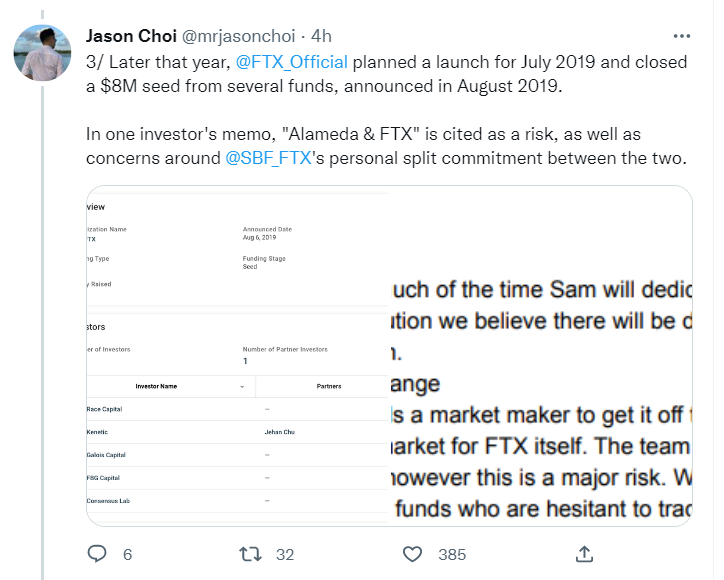

FTX zaplanowało uruchomienie giełdę w lipcu 2019 roku i otrzymało pierwsze finansowanie dla swojej działalności w wysokości 8 mln USD, zamknięte w sierpniu 2019 roku. W notatce jednego z inwestorów zatytułowanej „Alameda & FTX” jest wskazywana jako ryzykowna i budząca obawy. Sam Bankman-Fried był osobiście zaangażowany w podział zysków między nimi. Do pięciu pierwszych inwestorów należały Kenetic, Race Capital, Galosi Capital, FBG Capital i ConsensusLab.

Inwestorzy obawiali się m.in. tego ile czasu SBF poświęci na giełdę FTX a ile na Alameda Research i czy nie zaniedba któregoś z podmiotów. Jak czytamy w notatece 'giełda potrzebuje market makera, aby ją uruchomić i Alameda będzie początkowym rynkiem dla samego FTX. Zespół zamierza wprowadzić więcej animatorów rynku w czasie, jednak jest to duże ryzyko. Źródło: Twitter

Inwestorzy obawiali się m.in. tego ile czasu SBF poświęci na giełdę FTX a ile na Alameda Research i czy nie zaniedba któregoś z podmiotów. Jak czytamy w notatece 'giełda potrzebuje market makera, aby ją uruchomić i Alameda będzie początkowym rynkiem dla samego FTX. Zespół zamierza wprowadzić więcej animatorów rynku w czasie, jednak jest to duże ryzyko. Źródło: TwitterZ podstawowych źródeł, autora które podkreślił, iż 'pozostaną nieujawnione’, wynika iż FTX zostało rzekomo uruchomione jako miejsce z łatwym dostępem do kapitału przez Alamedę ze względu na trudności w pozyskiwaniu dla niej finansowania. Jest to niemożliwe do udowodnienia, poza wyciekiem wewnętrznych czatów, więc sprawę tą autor tweetów 'pozostawia sądowi’.

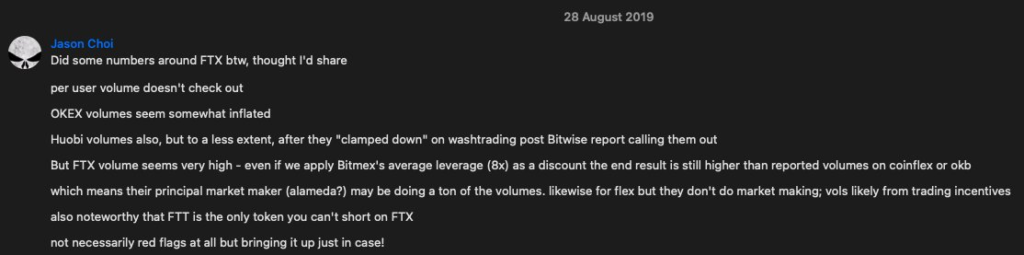

Według autora w pierwszych dniach wolumeny transakcji klientów funduszu Alameda będącego istotną częścią FTX były tajemnicą. Pracownicy mieli powiedzieć, iż Alameda posiada swój własny spersonalizowany klucz API, który oferuje systematyczny sposób na czerpanie zysków z klientów poprzez błyskawiczny dostęp do sald. Wiadomość, którą wysłał autor do jednego z inwestorów w FTX:

W liście autor pisze, iż sprawdził kilka danych FTX. W treści czytamy, iż wolumen na użytkownika nie zgadza się. Wolumeny OKEX wydają się nieco zawyżone. Huobi wolumeny również, ale w mniejszym stopniu. Ale wolumen FTX wydaje się bardzo wysoki, choćby jeżeli zastosujemy średnią dźwignię Bitmex (8x) jako zniżkę, wynik końcowy jest przez cały czas wyższy niż zgłoszone wolumeny na Coinflex czy OKB. Co oznacza, iż ich animator rynku (Alameda?) może robić mnóstwo wolumenów. Giełdowy token FTX tj. FTT był jedynym tokenem, którego krótka sprzedaż była na wówczas na giełdzie SBF zablokowana. Źródło: Twitter

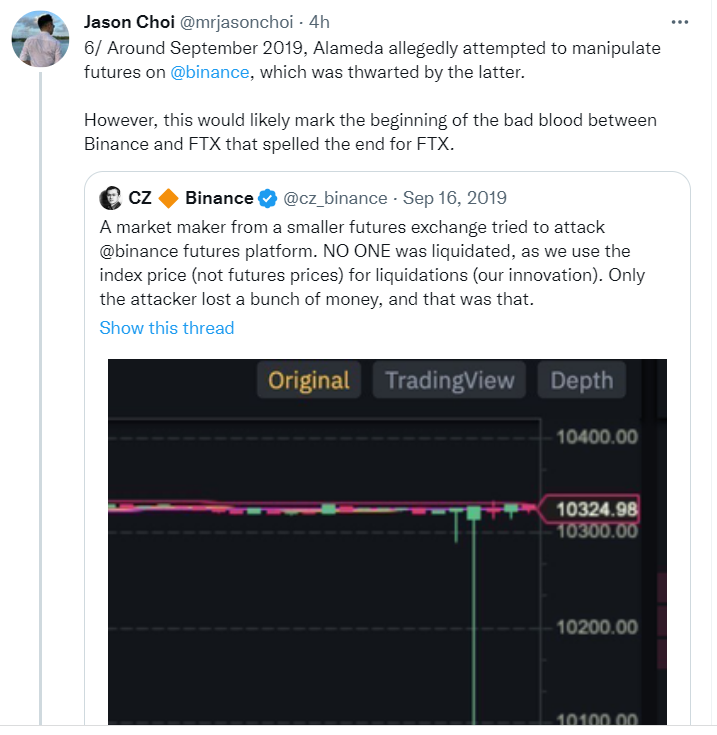

W liście autor pisze, iż sprawdził kilka danych FTX. W treści czytamy, iż wolumen na użytkownika nie zgadza się. Wolumeny OKEX wydają się nieco zawyżone. Huobi wolumeny również, ale w mniejszym stopniu. Ale wolumen FTX wydaje się bardzo wysoki, choćby jeżeli zastosujemy średnią dźwignię Bitmex (8x) jako zniżkę, wynik końcowy jest przez cały czas wyższy niż zgłoszone wolumeny na Coinflex czy OKB. Co oznacza, iż ich animator rynku (Alameda?) może robić mnóstwo wolumenów. Giełdowy token FTX tj. FTT był jedynym tokenem, którego krótka sprzedaż była na wówczas na giełdzie SBF zablokowana. Źródło: TwitterOkoło września 2019 roku Alameda rzekomo próbował manipulować kontraktami terminowymi na giełdzie Binance, co zostało ostatecznie przez giełdę udaremnione. Prawdopodobnie to wówczas miał się początek złej krwi między Binance i FTX. Chanpeng Zhao pisał wówczas „Market maker z mniejszej giełdy terminowej próbował zaatakować platformę futures Binance. Nikt nie został zlikwidowany, ponieważ używamy ceny indeksu (nie futures) do likwidacji (nasza innowacja). Tylko atakujący stracił pieniądze, tak się skończyło.

W miarę wzrostu FTX apetyt na kapitał Bankmana-Frieda wydawał się nienasycony. W samym środku tak zwanego 'lata De-Fi’ FTX wzbogacił się na szumie związanym z DeFi tworząc ProjectSerum, zdecentralizowaną giełdę na Solanie. Podbicie zostało przeprowadzone w taki sposób, iż im inwestorów się angażowało w transakcje, tym wyższa była cena. Poniżej zrzut ekranu z transz zbiórki funduszy dla Serum. Niektórzy inwestorzy otrzymali choćby o 50% wyższą cenę za zaangażowanie się kilka godzin później.

Źródło: Twitter

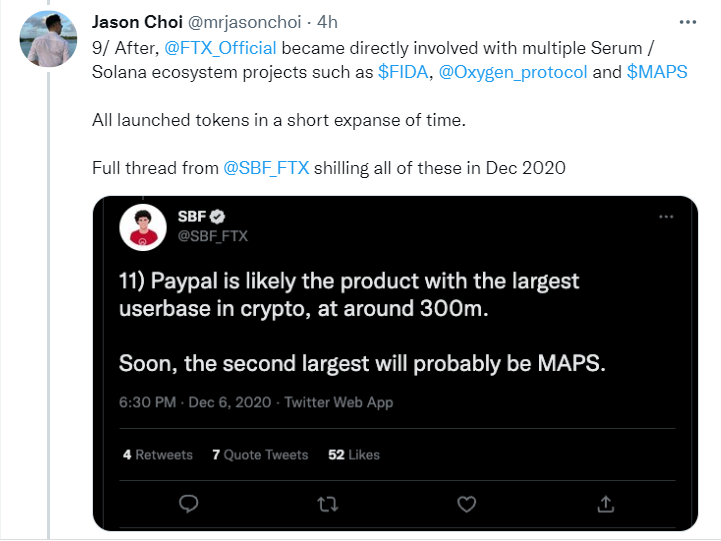

Źródło: TwitterFTX stał się bezpośrednio zaangażowany w wiele projektów ekosystemu Serum / Solana m.in. FIDA, MAPS czy Oxygen Protocol. Wszystkie one w krótkim czasie uruchomiły swoje tokeny.

Tweet SBF z grudnia 2020 stwierdza, iż PayPal jest prwadopodobnie największą bazą użytkowników na rynku kryptowalut posiadając ich mniej więcej 300 milionów. Niebawem pod tym względem za PayPalem miał znaleźć się MAPS.

Tweet SBF z grudnia 2020 stwierdza, iż PayPal jest prwadopodobnie największą bazą użytkowników na rynku kryptowalut posiadając ich mniej więcej 300 milionów. Niebawem pod tym względem za PayPalem miał znaleźć się MAPS. Według źródeł autora, duża część Serum była obsługiwana przez zatrudnionych na pełny etat pracowników FTX. Niektóre projekty ekosystemu Serum były postrzegane jako projekty stron trzecich, ale w rzeczywistości były wewnętrznie inkubowane/obsługiwane. Dlaczego FTX tak postąpił? Zakładając, iż Alameda i FTX były znacznie bliżej niż oficjalnie to sygnalizowały, coś we wewętrznej strukturze Alameda / FTX zmieniło się mniej więcej zimą 2020 / 2021 roku.

Według Sama Trabucco 2 lata temu (w 2019 roku) Alameda przez większość czasu utrzymywała dość neutralną zmienność, mocno starając się, aby PNL (rachunek zysków i strat z komentarzem, który przypisuje lub wyjaśnia dzienne wahania wartości portfela transakcji) pochodził ze spreadów. 'Dziś już tak nie jest’.

Według Sama Trabucco 2 lata temu (w 2019 roku) Alameda przez większość czasu utrzymywała dość neutralną zmienność, mocno starając się, aby PNL (rachunek zysków i strat z komentarzem, który przypisuje lub wyjaśnia dzienne wahania wartości portfela transakcji) pochodził ze spreadów. 'Dziś już tak nie jest’. Mianowicie Alameda odeszła od strategii niższej zmienności (delta neutral) w miarę ich słabnącej przewagi i zaczęła podejmować ogromne ryzyko na rynku kryptowalut. Zrobili to korzystajac z ogromnej ilości dźwigni finansowej.

Co jest godne uwagi, to użycie przez SBF określenia „plastry”. W dalszej części Tweeta, Autism Capital donosi, iż te plastry to Emsam (amerykańska nazwa handlowa selegiliny), inhibitor MAO-B używany w leczeniu Parkinsona, który zwiększa poziom dopaminy w mózgu. Zostało to potwierdzone dzięki doskonałej pracy, również ze strony Autism Capital, która wskazała konkretną klatkę wideo z filmu pokazującego SBF przy biurku. Źródło: milkyeggs.com

Co jest godne uwagi, to użycie przez SBF określenia „plastry”. W dalszej części Tweeta, Autism Capital donosi, iż te plastry to Emsam (amerykańska nazwa handlowa selegiliny), inhibitor MAO-B używany w leczeniu Parkinsona, który zwiększa poziom dopaminy w mózgu. Zostało to potwierdzone dzięki doskonałej pracy, również ze strony Autism Capital, która wskazała konkretną klatkę wideo z filmu pokazującego SBF przy biurku. Źródło: milkyeggs.com Ulotka wygląda na środek EMSAM. Źródło: Milkyeggs.com

Ulotka wygląda na środek EMSAM. Źródło: Milkyeggs.com Opakowanie środka EMSAM, używanego m.in. przez nałogowych hazardzistów

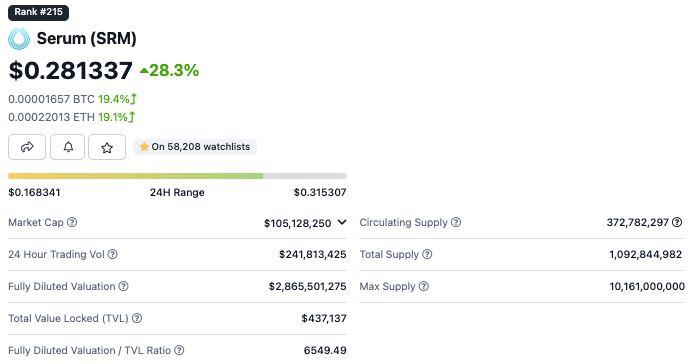

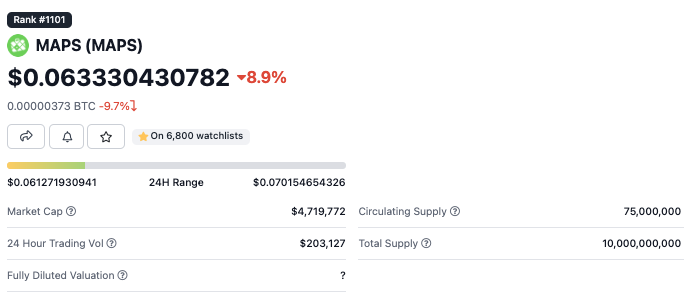

Opakowanie środka EMSAM, używanego m.in. przez nałogowych hazardzistówJak się miały do tego wszystkiego aktywa Serum? Prawdopodobnie były używane jako zabezpieczenie, aby umożliwić wspomnianą wcześniej dźwignię. Wszystkie znajdowały się w wąskim obiegu. Łatwo było zmanipulować ich sztuczną cenę i wykorzystać do uzupełnienia bilansu. Autor pokazuje też tweeta, którym w przeszłości rozpoczął dyskusję o tym jak rozwodniona kapitalizacja wpływa na kryptowaluty.

Przykład: powiedzmy, iż Alameda finansuje projekt przy 10 mln USD „w pełni rozwodnionej wycenie” (cena tokena * całkowita liczba tokenów, które kiedykolwiek zostaną wyemitowane) z 2 mln USD. Powiedzmy, iż FTX wprowadza dany projekt na własną giełdę, ale wypuszcza na rynek tylko 1% wszystkich tokenów. Z powodu niewielkiej płynności, Alameda mogła podbijać ceny dzięki kilku milionów dolarów, aby stworzyć „fałszywą” w pełni rozwodnioną wycenę powiedzmy 1 mld USD. Nagle 2 mln USD to 200 mln USD na papierze. Insiderzy branży nazywali takie tokeny 'Sam Coins’ Zwróć uwagę na krążącą w nich podaż:

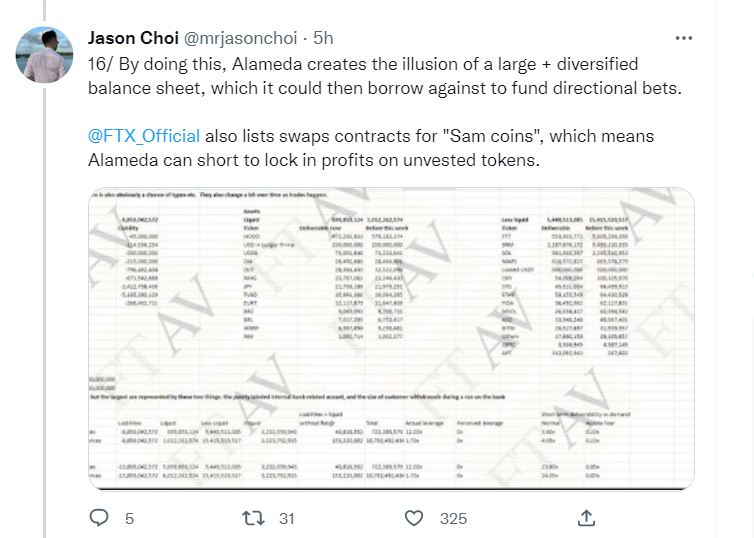

W ten sposób Alameda tworzy iluzję dużego, zdywersyfikowanego bilansu, który mógłaby następnie pożyczyć, aby sfinansować kolejne zakłady i wyglądać wiarygodnie w oczach pożyczkodawców. FTX

wymieniało również kontrakty swapowe na 'kryptowaluty SBF’a’ co znaczyło, iż Alameda mogła shortować by blokować zyski z tokenów, w które nie inwestowała.

Źródło: Twitter

Źródło: TwitterZdaniem autora, insiderzy którzy kwestionowali legalność schematów FTX byli osobiście zastraszani i otrzymywali groźby od Sama Bankmana-Frieda, który nakazywał im milczeć. Autor przytoczył przykład z Twittera, gdzie jeden z byłych pracowników ujawnił wewnetrzna korespondencję z SBF.

I was screamed at on the phone for 5 minutes straight. I picked up:

“Here’s what you’re gonna do, you’re gonna shut the fuck up and listen to me”.

“Ok.” I replied.

“No, shut the fuck up.”

After yelling for 5 mins, he spent 2 mins breathing heavily on the phone in silence. pic.twitter.com/8aKYzcJ3Wg

„Oto co zrobisz, zamkniesz się, ku**a, i posłuchasz mnie”.”Ok.” Odpowiedziałem.”Nie, zamknij się ku**a”. Po 5 minutach wrzasku bez wyraźnej przyczyny SBF miał przez 2 minuty milczeć i ciężko oddychać przez telefon.

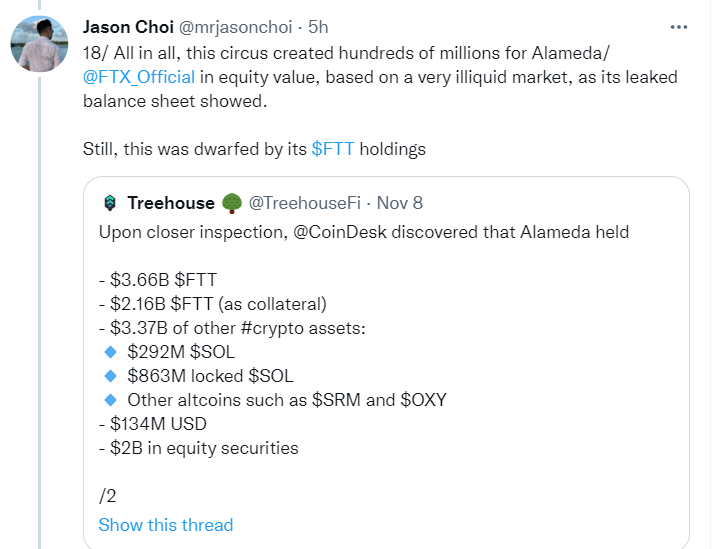

W sumie ten cyrk stworzył setki miliony wartości kapitału własnego dla Alamedy i FTX dzięki bazowaniu

na bardzo niepłynnym rynku, co pokazał jego wyciekły bilans. Było to wciąż nic w porównaniu z zabezpieczeniem w postaci tokenów FTT.

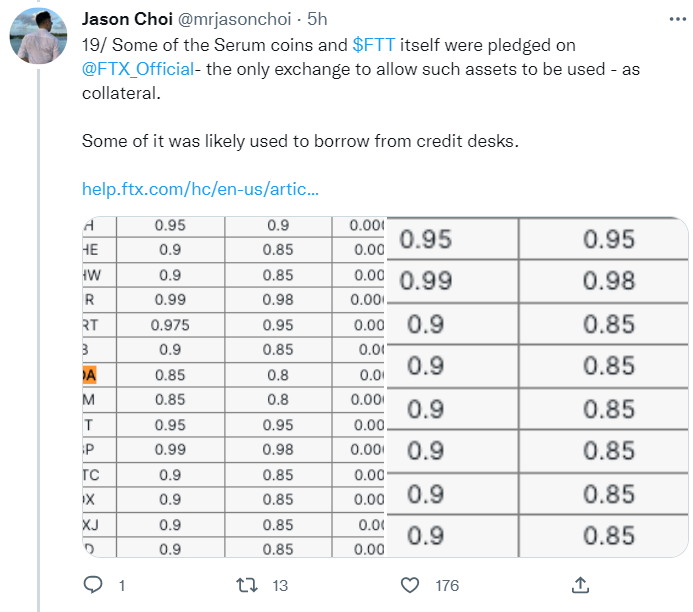

Część tokenów Serum oraz sam FTT zostały zastawione na giełdzie FTX, jedynej która pozwalała wykorzystywać takie aktywa jako zabezpieczenia. Część z nich została prawdopodobnie wykorzystana do zaciągnięcia pożyczek w biurach kredytowych.

Tak prawdopodobniee Alameda/FTX poniosły wielomiliardową stratę, dziurę finansową: Alameda zastawiała niepłynne zabezpieczenie, aby pożyczyć pieniądze na sfinansowanie kolejnych zakładów. Ostatecznie zakłady te otrzymały Margin Call i uległy likwidacji przez olbrzymie spadki rynku w tym roku. Doprowadziło todo kradzieży funduszy użytkowników FTX, które miały pomóc gasić ten pożar.

Na spotkaniu z pracownikami Alameda w środę, pani Ellison (przyp. CEO Alameda Research) wyjaśniła, co spowodowało upadek, według osoby znającej sprawę. Jej głos drżał, przeprosiła, mówiąc, iż zawiodła. W ciągu ostatnich miesięcy powiedziała, iż Alameda brała pożyczki i wykorzystała pieniądze na inwestycje venture capital. Mniej więcej w czasie, gdy rynek kryptowalut załamał się wiosną tego roku według Ellison pożyczkodawcy zaczęli wycofyważ pożyczki. Fundusze, które Alameda wydała, nie były już łatwo dostępne, więc firma wykorzystała fundusze klientów FTX, aby dokonywać płatności i nie stracić płynności. Oprócz niej i pana Bankmana Frieda powiedziała, iż dwie inne osoby znały ten układ miał to być Nishad Singh i Constance Wang, dawna analityk Credit Suisse. Źródło: Twitter

Na spotkaniu z pracownikami Alameda w środę, pani Ellison (przyp. CEO Alameda Research) wyjaśniła, co spowodowało upadek, według osoby znającej sprawę. Jej głos drżał, przeprosiła, mówiąc, iż zawiodła. W ciągu ostatnich miesięcy powiedziała, iż Alameda brała pożyczki i wykorzystała pieniądze na inwestycje venture capital. Mniej więcej w czasie, gdy rynek kryptowalut załamał się wiosną tego roku według Ellison pożyczkodawcy zaczęli wycofyważ pożyczki. Fundusze, które Alameda wydała, nie były już łatwo dostępne, więc firma wykorzystała fundusze klientów FTX, aby dokonywać płatności i nie stracić płynności. Oprócz niej i pana Bankmana Frieda powiedziała, iż dwie inne osoby znały ten układ miał to być Nishad Singh i Constance Wang, dawna analityk Credit Suisse. Źródło: TwitterOznacza to, iż płynne rezerwy na giełdze FTX były prawdopodobnie niższe niż depozyty klientów. Są szanse, iż dziura ta była możliwa do opanowania, biorąc pod uwagę wystarczająco dużo czasu, ponieważ więcej niepłynnych aktywów FTX/Alameda uzyskiwało uprawnienia po dwóch latach. Do czasu 'bank-runu’ to jest fali żądań wypłat klientów, która zalała giełdę w wyniku informacji przekazanych przez Binance.

Gdy losy przyszłości giełdy tak naprawdę warzyły się, SBF agresywnie zabiegał o legitymację kryptowalut i ustanowienie regulacji. Te dwie rzeczy zapewniłyby, iż wartość kapitałowa FTX i tokenów FTT, którą wykorzystali do finansowania lewarowanych zakładów – nie upadnie.

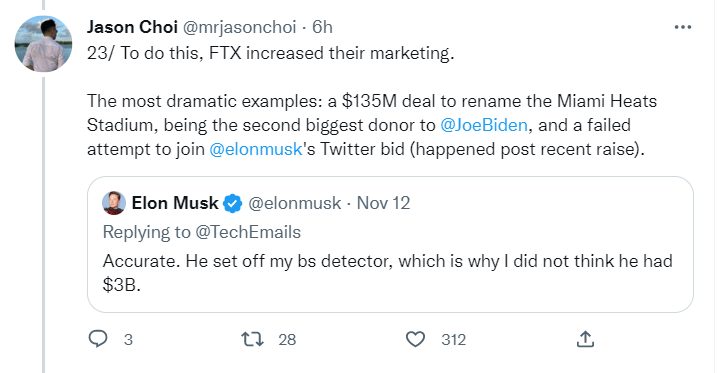

Aby to zrobić, FTX zwiększył wydatki marketing. Największe na to dowody toumowa na 135 mln USD na zmianę nazwy stadionu Miami Heats, bycie drugim największym wspierającym dla Joe Bidena

i nieudana próba dołączenia do zakupu Twittera przez Elona Muska.

Kolejne rundy zbierania funduszy wypchnęły wycenę FTX i wywindowały ją do $32B (styczeń 2022), sprowadzając m.in. kapitał z Paradigm Capital, Sequoia Capital, Temasek i Toma Brady’ego. Wpłaty te zostały szeroko udokumentowane. FTX gwałtownie przechwycił mainstreamowy demokratyczny 'mindshare’, wzmocniony również reklamy detalicznymi.

Wśród wzrostów w retail mindshare i agresywnego pozyskiwania kapitału, Sam Bankman-Fried

robił również postępy w polityce. Co ważne, rodzice SBF – Joseph Bankman i Barbara Fried są profesorami Uniwersytetu Stanforda.

Istotne jest, iż iż rodzina ma silne powiązania z Demokratami w USA. Wątek polityczny szerzej opisywaliśmy wątek w tym wpisie: https://bithub.pl/wiadomosci/top-secret-powiazania-ftx-z-demokratami-i-wall-street-kryptowalutowa-puszka-pandory/ – artykuł wskazany przez Jasona Choia na tweeterze jest adekwatnie powtórzeniem zawartych w nim informacji.

Ma to znaczenie, gdyż SBF uprawiał polityczną kulturystykę ćwiczył swoje polityczne mięśnie, aby stworzyć korzystną fosę regulacyjną dla FTX. W październiku 2022 FTX proponował standard regulacji, który szeroko faworyzował FTX wobec konkurencji w przestrzeni DeFi.

Warto zauważyć, iż bezpośrednio przed tym, Sam Trabucco co-CEO Alameda Research zapowiadał swoje odejście z firmy, w sierpniu 2022 roku. Nie wzbudziło to wówczas większego niepokoju… A powinno.

Miesiąc później FTX zabezpieczył opiewającą na 1,4 mld USD ofertę kupna Voyager Digital, firmy brokerskiej, która upadła z powodu bankructwa funduszu 3AC, Three Arrows Capital w pierwszej części roku. Dokumenty sądowe pokazują >100K wierzycieli i miliardy w zobowiązaniach.

Dlaczego FTX miałby składać ofertę na Voyagera, pogrążonego w kryzysie gotówkowym bankruta? To tylko przypuszczenie, ale prawdopodobne wyjaśnienie jest takie, iż FTX ratował podmioty z dużymi udziałami w tokenach FTT, aby zapobiec wymuszonej sprzedaży, ponieważ duża część jego własnej dźwigni finansowej jest oparta na tokenie FTT.

Niedługo potem SBF starał się o legitymizację FTX w Waszyngtonie. Wówczas wchodzi w konfrontację z giełdą Binance w sporze na Twitterze. Poniżej usunięty tweet od SBF.

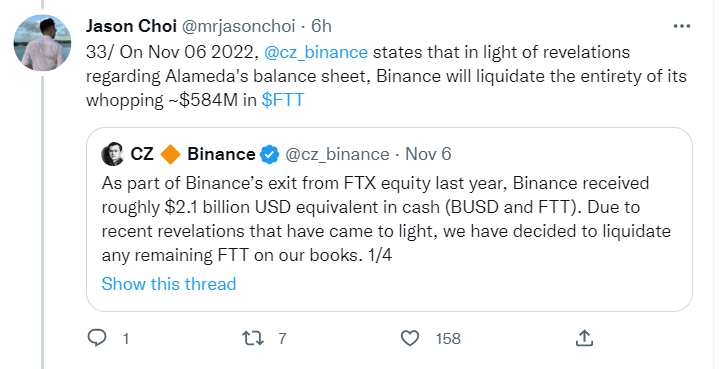

Krótko później CoinDesk wypuszcza niepokojący fragment bilansu Alameda Research, powołując się na to, iż ogromna część jej 14,6 mld USD w aktywach to aktywa wyemitowane przez sam zespół FTX. Rekiny powoli wyczuwają krew.

Chapneng Zhao z Binance oświadcza, iż w świetle rewelacji dotyczących bilansu Alamedy, Binance upłynni całość swoich ogromnych rezerw tj. 584 mln USD w tokenach FTT.

W odpowiedzi, Caroline Allison, jedyny pozostały CEO Alamedy, powołuje się na to, iż aktywa o wartości 10 mld USD nie są odzwierciedlone w ujawnionym bilansie, co jest powtarzane przez SBF. To dodało obaw, iż Alameda i FTX były bardziej połączone niż postrzegali to wcześniej inwestorzy.

Następnie Caroline Ellison składa publiczną ofertę Binance na zakup wszystkich FTT po cenie 22 USD, co prowadzi do spekulacji, iż być może Alameda ma pożyczki, które zostaną zlikwidowane, jeżeli FTT będzie handlowane poniżej tej ceny.

Rynki reagują w panice. Na dzień 7 listopada 2022 r. wg. danych analitycznej firmy Nansen około 450 mln USD w stablecoinach stabilnych monet opuściło giełdę FTX, od 31 października. W tym samym czacie Binance zanotował 411 mln USD wpłat w stablecoinach. Kontynuowany jest 'run’ i klienci dokonują masowych wypłat z FTX.

W dniu 8 listopada SBF zapewnia opinię publiczną, iż FTX jest „silnie regulowany” i audytowany z 1 mld USD rezerwowej gotówki. Ten tweet został od tego czasu usunięty, ale autor zdołał go pokazać.

W tym czasie prezes FTX dzwoni do CZ z giełdy Binance oskarżając go o powodującego panikę tweeta.

Wielu pracowników FTX od juniora do seniora próbuje rozwiać publiczne obawy i zatrzymać upadek giełdy.

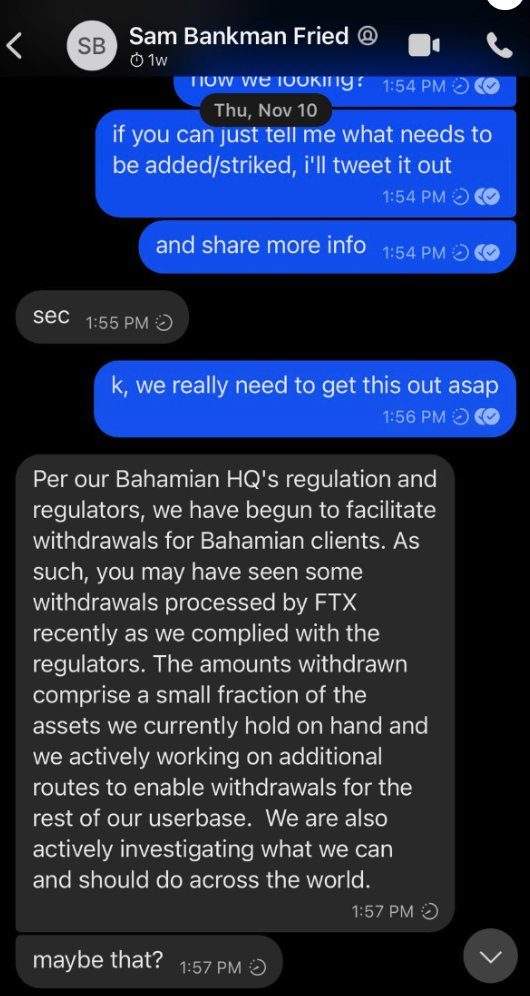

Na podstawie wewnętrznych czatów udostępnionych autorowi, SBF który był w pełni świadomy sytuacji w tym czasie, wydaje się, iż trzymał swoich pracowników w nieświadomości, poprosił ich de facto o publiczne popełnienie oszustwa.

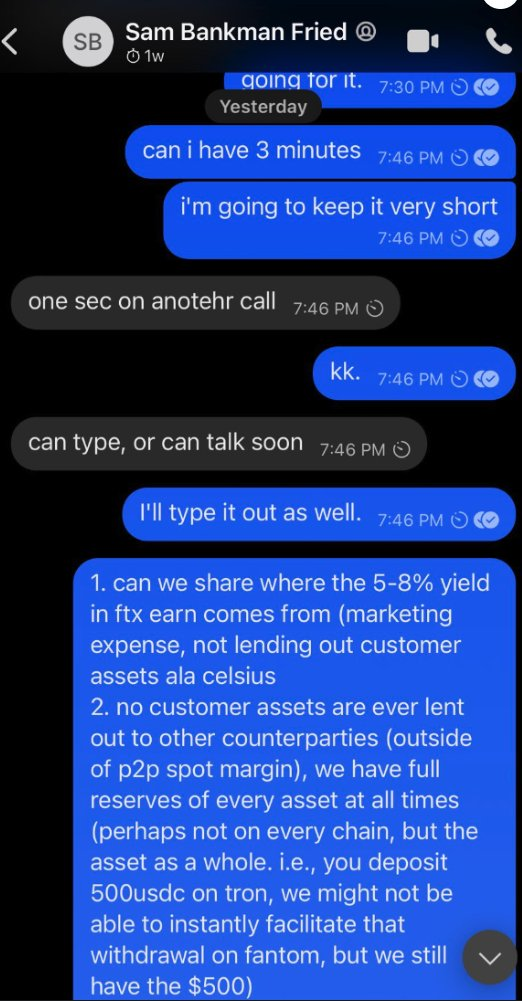

Korespondencja ujawniona przez autora Twittera wskazuje, iż SBF utrzymywał swoich rozmówców w nieświadomości i brnął w swoją linię obrony. Podkreślał, iż środki klientów nie są choćby choćby pożyczone innym stronom, a rezerwy mają pełne pokrycie w amerykańskim dolarze. Źródło: Twitter, Jason Choi

Korespondencja ujawniona przez autora Twittera wskazuje, iż SBF utrzymywał swoich rozmówców w nieświadomości i brnął w swoją linię obrony. Podkreślał, iż środki klientów nie są choćby choćby pożyczone innym stronom, a rezerwy mają pełne pokrycie w amerykańskim dolarze. Źródło: Twitter, Jason ChoiKrótko po tym, SBF publicznie twierdził, iż FTX NIE INWESTUJE AKTYWÓW KLIENTÓW i ma ich środków wystarczająco dużo, aby pokryć wszystkie wypłaty. Ten tweet został od tego czasu usunięty.

Wypłaty z giełdy zostały zamrożone 8 listopada 2022 roku, bez dalszej komunikacji ze strony FTX. 9 listopada SBF ogłosił kolejną, potencjalną umowę z Binance i złożył kolejne fałszywe zapewnienie, iż aktywa były zabezpieczone 1:1.

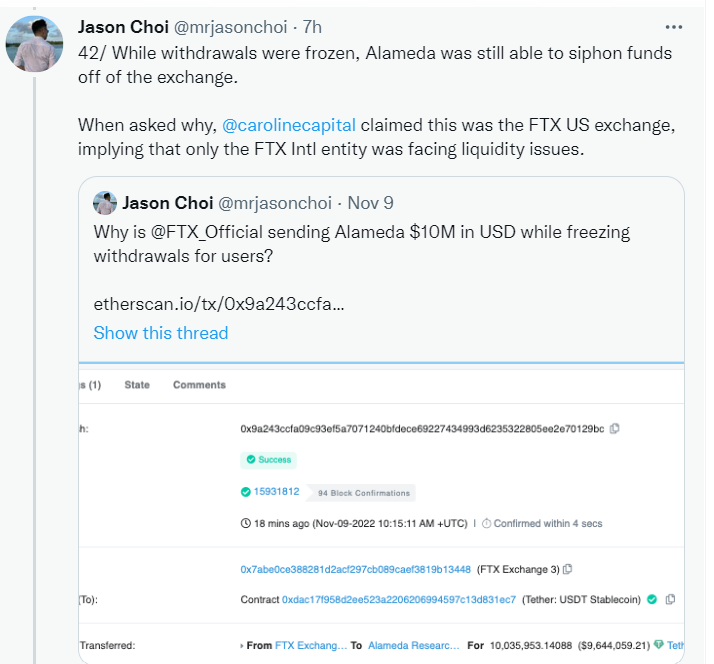

Podczas gdy wypłaty były zamrożone, Alameda Research wciąż mogła wyprowadzać środki z giełdy. Na pytanie dlaczego, Caroline Ellison CEO Alamedy stwierdziła, iż chodziło o giełdę FTX US. Zasugerowała, iż tylko podmiot FTX borykał się z problemem płynności. W czasie gdy klienci nie mogli wypłacać pieniędzy z FTX, giełda przekazała Alamedzie m.in. 10 mln USD.

Źródło: Twitter

Źródło: TwitterW dniu 10 listopada Chanpeng Zhao, szef giełdy Binance ogłosił, iż szanse na potencjalne porozumienie w sprawie przejęcia FTX zostały przekreślone, ponieważ pojawiają się podejrzenia, iż dziura jest zbyt duża, aby ją wypełnić. Dodatkowo wszczęły śledztwo Federalna Komisja Handlu, Komisja Ds. Papierów Wartościowych i Giełd oraz Departament Sprawiedliwości USA co dodatkowo uświadomiło Binance, iż przejęcie nie może się odbyć. W wewnętrznej notatce z 9 listopada CZ stwierdził, iż Binance nie „zaplanował tego”, a upadek konkurencyjnej FTX nie jest korzystny dla całej branży.

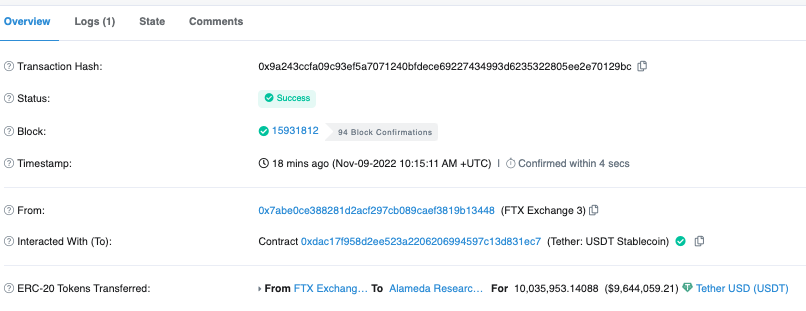

Krótko po tym, wydawało się, iż wypłaty zostały wznowione na FTX. Później giełda twierdzi, iż procesowanie części z nich to część zgodności z przepisami na Bahamach, gdzie FTX ma swoją siedzibę. Bahamskie organy regulacyjne niedługo obalą to w oficjalnym oświadczeniu.

Autor wskazuje później, iż otrzynał przeciek wedle którego SBF poinstruował jednego ze swoich pracowników, aby po raz kolejny publicznie popełnić oszustwo. A jeżeli nie mieszcy Bahamów… To kto wypłacał miliony za jednym razem?

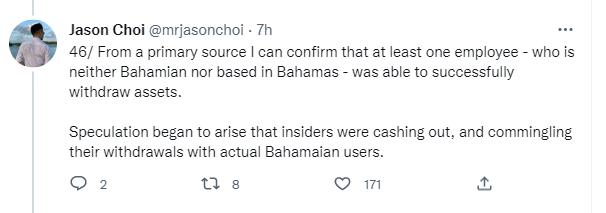

Źródło: Twitter. Jason Choi

Źródło: Twitter. Jason ChoiZ pierwotnego źródła autor tweetów wskazał, iż może potwierdzić, iż co najmniej jeden pracownik – który nie jest ani na Bahamach, ani nie ma siedziby na Bahamach był w stanie bez problemów wypłacić aktywa. Zaczęły pojawiać się spekulacje, iż osoby wtajemniczone dokonywały wypłat i łączyły swoje wypłaty z rzeczywistymi użytkownikami z Bahamów.

Wkrótce użytkownicy zaczęli znajdować sposoby na wykorzystanie luki, z co najmniej jednym prominentnym traderem rzekomo kupując bahamskie konta KYC, aby wyprać aktywa.

W dniu 11 listopada 2022 Justin Sun, szef blockchainu Tron ogłosił kredyt, który miał pozwolić części klientom FTX bezpiecznie wycofać kapitał poprzez aktywa związane z siecią Tron. Doprowadziło to do ogromnych wzrostów w cenie tokena TRX na giełdzie FTX.

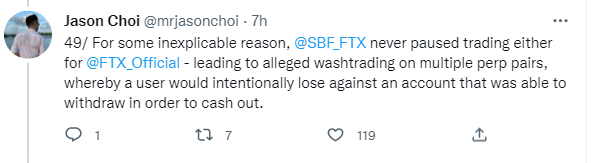

Z jakiegoś niewytłumaczalnego powodu SBF nigdy nie wstrzymał handlu ani dla FTX co prowadziło do rzekomego washtradingu na wielu parach perpetual, gdzie użytkownik celowo tracił na koncie, które było w stanie wypłacić tylko po to wypłacić pieniądze.

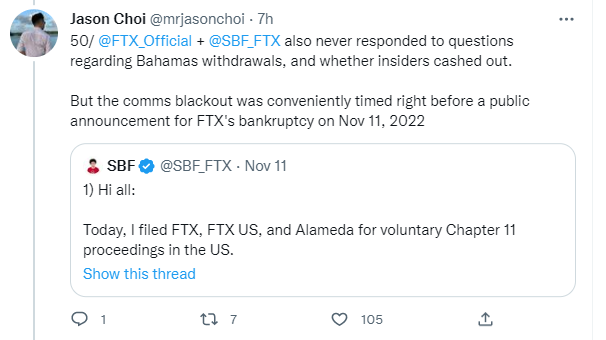

SBF nigdy nie odpowiedział na pytania dotyczące wypłat z Bahamów oraz czy insiderzy wypłacili pieniądze. Przerwy w komunikacji były dla niego dogodne w czasie tuż przed publicznym ogłoszeniem upadłości FTX w dniu 11 listopada 2022 r.

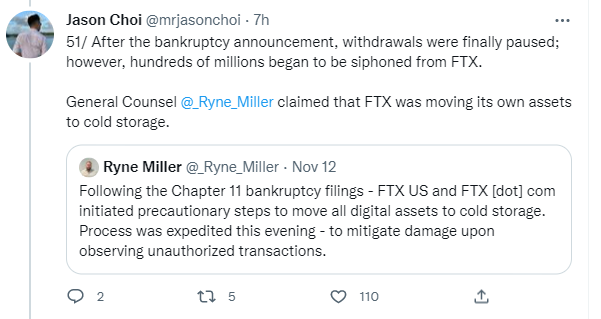

Po ogłoszeniu bankructwa, wypłaty zostały ostatecznie wstrzymane, jednakże setki milionów zaczęły wyciekać z FTX. Radca Prawny Ryne Miller twierdził, iż FTX zamraża swoje aktywa.

Prawdopodobnie nie była to cała prawda, doświadczony analityk on-chain ZachXBT na twitterze ujawnił, iż prawdopodobnie doszło do potencjalnego włamania.

Miller odpowiedział oficjalnym oświadczeniem dotyczącym współpracy z organami ścigania w celu zabezpieczenia skradzionego majątku.

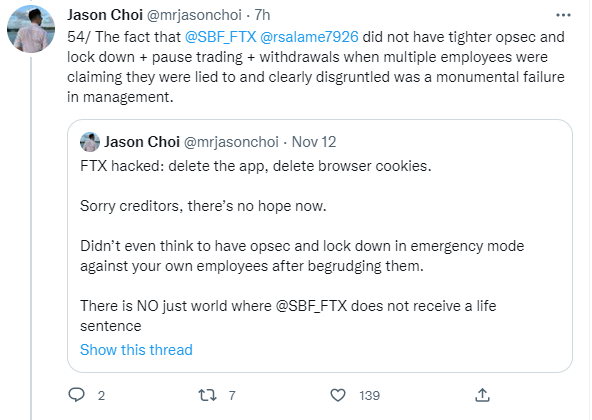

Fakt, iż FTX nie zadbało o bezpieczeństwo operacyjne gdy wielu pracowników twierdziło, iż zostali okłamani i byli wyraźnie niezadowoleni, było olbrzymią porażką w zarządzaniu.

Po krótkim okresie ciszy Sam Bankman-Fried zaczął drwić z opinii publicznej, tweetując enigmatyczne, jednoliterowe tweety 14 listopada 2022 roku.

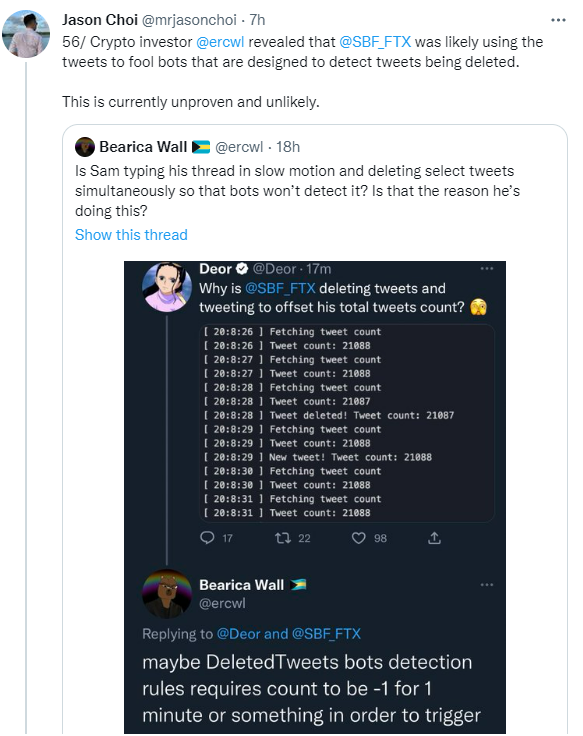

Zaczęły pojawiać się pogłoski jakoby SBF używał tweetów by oszukać boty, które są zaprojektowane do wykrywania usuniętych tweetów. Jest to w tej chwili nieudowodnione i pozostaje mało prawdopodobne.

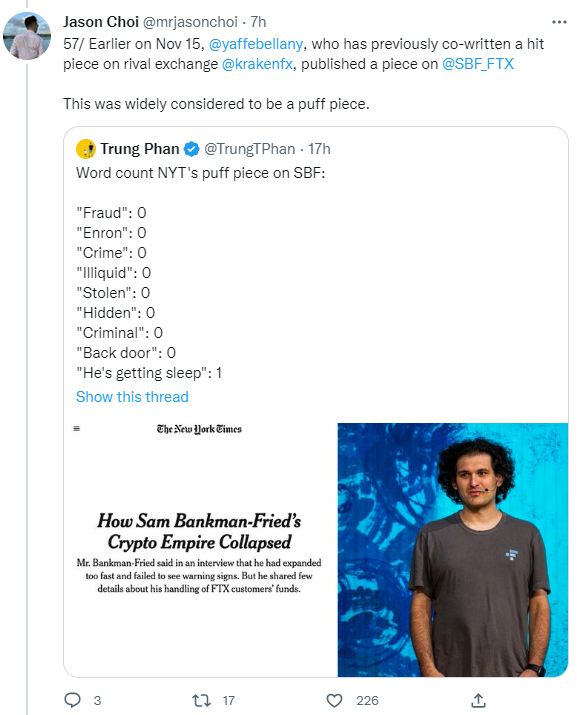

15 listopada Yaffe Bellany który wcześniej pisał hitowe artykuły dla konkurencyjnej giełdy

Kraken opublikował artykuł na temat SBF. Artykuł został uznany za zbyt pochlebny i pobłażliwy wobec Bankmana-Frieda.

W artykule tym nie pojawiły się ani razu wzmianki o kradzieży, oszustwie, przestępstwie, płynności, ukryciu czy wyjściu tylnymi drzwiami. Źródło: Twitter, Jason Choi

W artykule tym nie pojawiły się ani razu wzmianki o kradzieży, oszustwie, przestępstwie, płynności, ukryciu czy wyjściu tylnymi drzwiami. Źródło: Twitter, Jason ChoiOstatnio wiadomości dotyczące luk w backendzie FTX, które umożliwiały SBF pranie funduszy użytkowników, ale w tej chwili nie zostały udowodnione.

Według nieujawnionych źródeł autora tweetów z FTX, tylko 4-5 starszych kierowników znało zakres porażek i problemów giełdy FTX do samego końca. Ich nazwiska to: Sam Bankman-Fried, Caroline Ellison, Gary Wang, Ramnik Arora, Constance Wang i Nishad Singh. Niektórzy z nich zaprzeczali. Pośrednim źródłem tych informacji miał być Autism Capital.

Ciekawostek na temat FTX jest znacznie więcej. Wśród nich są: blog Caroline Ellison, uzależnienie od używek, rzekome orgie w biurze FTX . Autor wskazał, iż tabloidy zostawi jednak dla New York Times.

2 lat temu

2 lat temu

![Społeczna Straż Rybacka w Sanoku: Nocna akcja „Sowa” [ZDJĘCIA]](https://esanok.pl/wp-content/uploads/wp-post-thumbnail/MbS3y.jpg)

![Malownicza kraina, czyli harmonia przyrody, historii i człowieka [ZDJĘCIA]](https://radio.lublin.pl/wp-content/uploads/2025/10/EAttachments9044939bcfa6f6de0e508af45664637e5370847_xl.jpg?size=md)