Dla kluczowych surowców, począwszy od ropy naftowej po miedź i rudę żelaza, 2023 r. rozpoczął się silnym umocnieniem w związku z przekonaniem, iż popandemiczne ożywienie w Chinach, największym na świecie konsumencie surowców, z nawiązką zrównoważy ciemne chmury na horyzoncie gospodarczym w innych regionach, w szczególności w Europie, przez cały czas zmagającej się ze skutkami ubiegłorocznego kryzysu energetycznego, oraz w Stanach Zjednoczonych, gdzie Rezerwa Federalna, próbując walczyć z inflacją, kontynuuje podwyższanie stóp w najszybszym tempie od kilkudziesięciu lat.

W miarę upływu kwartału stawało się jednak coraz bardziej jasne, iż impuls wzrostowy wynikający z ponownego otwarcia chińskiej gospodarki na świat nie rozwija się na tyle mocno, aby zrównoważyć negatywny wpływ rosnących stóp, w szczególności po skierowanym do rynku komunikacie prezesa Fed Powella o podjęciu „wszelkich możliwych środków”. Rynek mógłby to odebrać jako planowe dążenie do recesji, w ramach którego Fed jest gotowa do podjęcia agresywnych działań w celu schłodzenia inflacji bez względu na ich wpływ na gospodarkę, co oznacza wyższe stopy i to przez znacznie dłuższy okres, niż dotychczas zakładano.

Pomimo obiecujących oznak ożywienia w Chinach, surowce zależne od wzrostu gospodarczego przez resztę kwartału były jednak tańsze, a następnie jeszcze bardziej straciły na wartości w efekcie kryzysu bankowego. Jednak mimo iż po miesiącach utrzymywania się w granicach przedziału ceny ropy naftowej mocno poszły w dół, szkody wyrządzone Chinom i metalom przemysłowym związanym z zieloną transformacją okazały się ograniczone, a ceny metali szlachetnych wzrosły w miarę spadku rentowności obligacji i złagodzenia tonu przez Fed, przez co termin osiągnięcia szczytowych stóp procentowych nieoczekiwanie uległ przybliżeniu.

Tuż przed rozpoczęciem II kwartału większość sektorów towarowych wykazuje spadki w ujęciu rok do roku, co wynika z obaw o wzrost gospodarczy, a po części z silnej hossy w analogicznym okresie ubiegłego roku po inwazji Rosji na Ukrainę. Najbardziej ucierpiały sektory zależne od wzrostu i popytu, takie jak energia czy metale przemysłowe, które w tej chwili wykazują roczny spadek o około 25%; sektor produktów rolnych poszedł w dół o 6%, przede wszystkim ze względu na mocne spadki cen pszenicy i bawełny, natomiast metale szlachetne, po marcowych zawirowaniach, znalazły wsparcie i w skali roku ich ceny nie uległy zmianie.

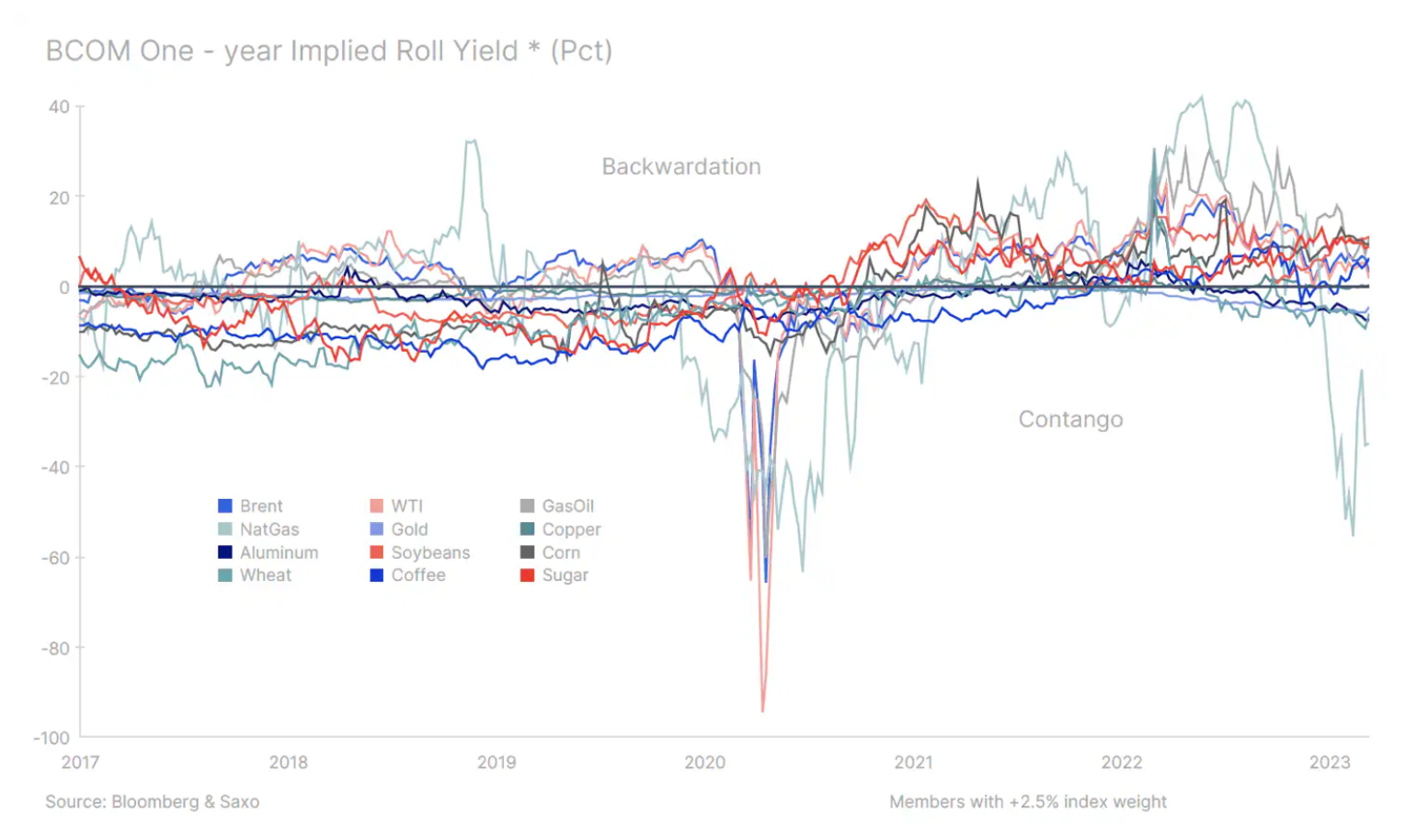

W rezultacie zwiększeniu uległa dotychczasowa ograniczona podaż na całym rynku, która była bardzo widoczna w ubiegłym roku i przyczyniła się do znacznych zysków inwestorów, chociaż nie w takim stopniu, jakiego można by się było spodziewać, biorąc pod uwagę obecne obawy o wzrost. Spośród 12 najważniejszych kontraktów terminowych na surowce notowanych na indeksie towarowym Bloomberg i o wadze powyżej 2,5%, zaledwie cztery wykazują jednoroczny wzrost contango, co jest zwykle charakterystyczne dla rynku z nadwyżką podaży, na którym cena natychmiastowa (spot) jest niższa od ceny za rok.

Wniosek jest taki, iż długoterminowy potencjał wzrostowy dla surowców jeszcze nie zniknął i przez cały czas będzie opierać się na solidnych podstawach w postaci coraz bardziej ograniczonej podaży w odniesieniu do szeregu kluczowych surowców na skutek braku inwestycji (a obecny kryzys bankowy bynajmniej tej sytuacji nie poprawił), ożywienia gospodarczego w Chinach, globalnego poparcia politycznego dla transformacji energetycznej, ponownego rozwoju infrastruktury, jak również coraz bardziej zmiennego ryzyka związanego z pogodą.

W obliczu braku wyraźnego rozwiązania problemu wojny w Ukrainie, gra w rozdrobnienie – tytuł niniejszej prognozy kwartalnej – jest mocno odczuwalna również na rynku towarowym. Najbardziej dotkliwe skutki widać w sektorze energetycznym, w którym nałożenie sankcji na Rosję spowodowało utworzenie dwu-, a choćby trzypoziomowego rynku energii, co doprowadziło do poważnych zmian w zakresie globalnych szlaków handlowych. Konsekwencją tej sytuacji jest wydłużenie szlaków handlowych i czasu spędzonego na morzu, co zwiększa presję na zdolności i koszty logistyczne. Przykładowo, eksport rosyjskiej ropy naftowej i paliwa z państw bałtyckich, którego większość trafiała do Rotterdamu, musi teraz znaleźć nabywców znacznie dalej – na Bliskim Wschodzie, w Indiach, Chinach, a choćby w Ameryce Południowej.

Metale szlachetne czekają na szczytowe stopy procentowe, które zapewnią wsparcie

Potencjał wzrostu cen złota i srebra nie uległ zmianie i po utrzymywaniu się w przedziale 1 800-1 950 USD w I kwartale, zgodnie z naszą poprzednią prognozą, dostrzegamy coraz więcej oznak, iż żółty metal może w nadchodzących miesiącach podjąć kolejną próbę osiągnięcia nowego rekordu powyżej 2 100 USD. Gdyby tak się stało, srebro – metal półprzemysłowy – mógłby powrócić do poziomu 26 USD za uncję, czyli niższego niż przewidywany w naszej poprzedniej prognozie (30 USD), biorąc pod uwagę obecne obawy o wzrost gospodarczy.

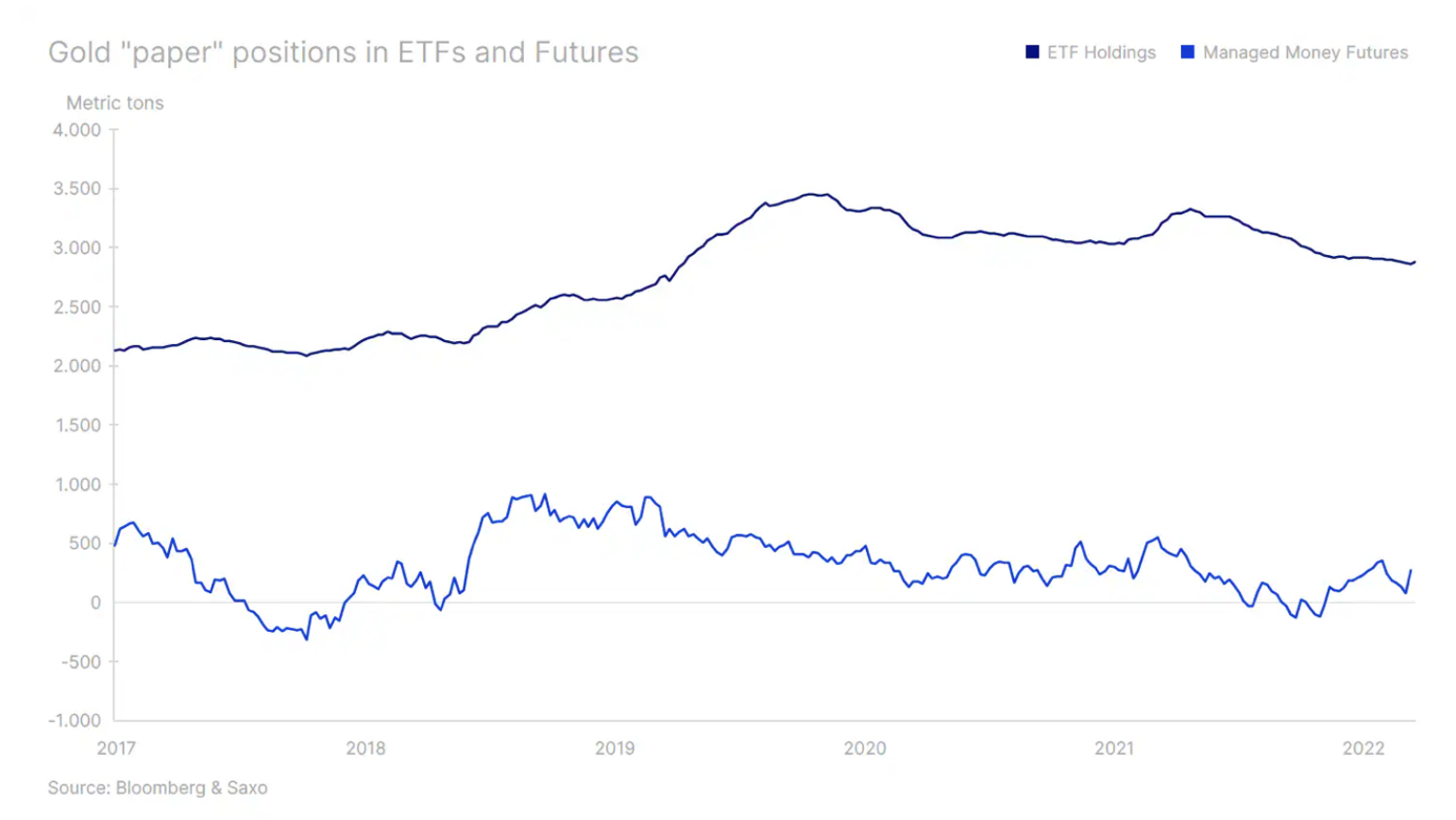

Po umocnieniu się o ponad 340 USD od czasu listopadowego minimum (1 615 USD), złoto uległo korekcie obejmującej około 150 USD po ostrzeżeniu prezesa Fed Powella o podjęciu „wszelkich możliwych środków”, by następnie mocno wzrosnąć, kiedy rentowności i oczekiwania dotyczące podwyżek stóp uległy zdecydowanemu obniżeniu w reakcji na kryzys bankowy. Złoto na krótko znalazło się powyżej 2 000 USD, osiągając nowy rekord w stosunku do dolara australijskiego i niemal rekordowy poziom w stosunku do euro. To, czy w nadchodzącym kwartale cena złota osiągnie rekord również w stosunku do dolara amerykańskiego, będzie zależało, oprócz zmian rentowności i kursu dolara, od osiągnięcia końcowego poziomu stopy funduszy Fed, czyli zdarzenia, które od 2001 r. już trzykrotnie przyczyniło się do silnej hossy w kolejnych miesiącach i kwartałach.

Połączenie ciągłego i silnego popytu ze strony banku centralnego, który zapewnił wsparcie cenom w 2022 r., kiedy to rentowności i dolar gwałtownie poszły w górę, oraz nowego popytu inwestycyjnego za pośrednictwem funduszy giełdowych po miesiącach sprzedaży netto, będzie prawdopodobnie głównym motorem wspierającym trwały wzrost cen. Ze względu na swoje nietrwałe i kierunkowe pozycjonowanie, fundusze hedgingowe będą przez cały czas zapewniać dodatkową warstwę umocnienia podczas wzrostów, ale także osłabienia w okresach korekty.

Miedź pozostaje wspierana przez zieloną transformację

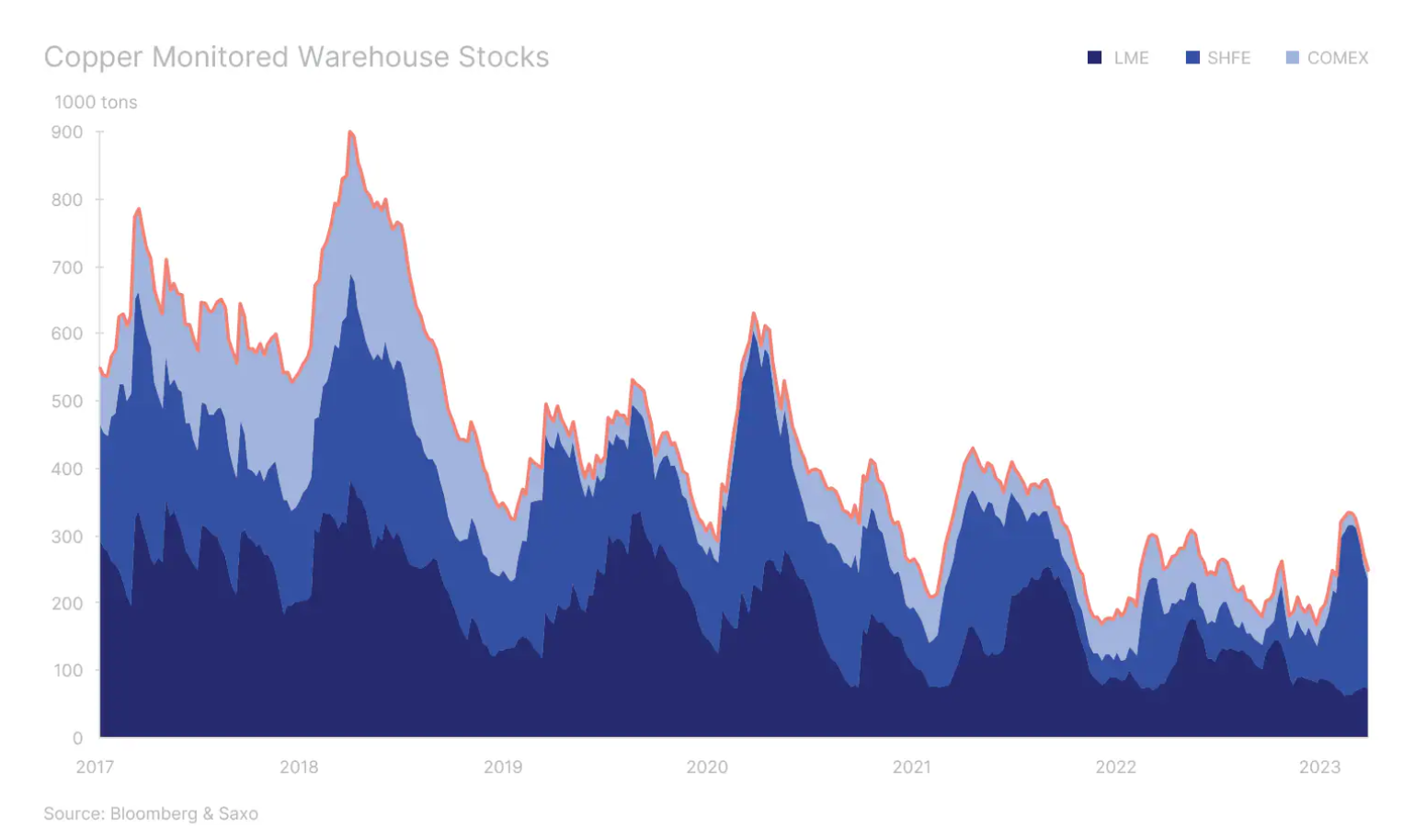

W naszej prognozie na I kwartał przewidywaliśmy wyższe ceny miedzi w 2023 r., pisaliśmy jednak również, iż po początkowym rajdzie, napędzanym przez traderów i spekulantów uprzedzających wzrost popytu ze strony ożywiającej się chińskiej gospodarki, rozpocznie się ciężka praca, aby utrzymać te zyski, przy czym do podtrzymania rajdu konieczny jest wzrost popytu fizycznego, w szczególności biorąc pod uwagę perspektywę zwiększonej podaży w 2023 r. po wdrożeniu szeregu przedsięwzięć inwestycyjnych. W ujęciu ogólnym przewidujemy, iż w nadchodzących miesiącach miedź oscylować będzie głównie w przedziale od 3,75 do 4,75 USD, zanim ostatecznie wybije się wyżej, osiągając nowy rekord w drugiej połowie roku.

Pogląd ten podzielają niektóre z największych spółek wydobywczych i traderzy fizyczni, biorąc pod uwagę ograniczone dostawy i prognozowany wzrost popytu na elektryfikację w ramach zielonej transformacji energetycznej. W marcu, kiedy ropa naftowa w pewnym momencie spadła o ponad 12%, na rynku miedzi spadek ten wyniósł zaledwie niecałe 4%, co naszym zdaniem podkreśla, iż rosnący popyt związany z produkcją pojazdów elektrycznych, wytwarzaniem energii ze źródeł odnawialnych oraz magazynowaniem i przesyłem energii już teraz równoważy spowolnienie na chińskim rynku nieruchomości – który w ostatnich latach stanowił istotne źródło popytu – oraz spowolnienie gospodarcze na Zachodzie.

Jeżeli potwierdzi się nasza opinia, iż wzrost popytu ze względów ekologicznych dopiero się zaczyna, perspektywa coraz bardziej ograniczonej podaży na rynku miedzi w nadchodzących latach będzie czynnikiem, który ostatecznie doprowadzi do nowych rekordowych maksimów. Chiny, które już teraz są głównym motorem zielonego popytu, odczują zwiększoną konkurencję ze strony Stanów Zjednoczonych, gdzie ustawa o obniżeniu inflacji (Inflation Reduction Act, IRA), najważniejsza ustawa klimatyczna w historii tego kraju, skłoniła europejskich decydentów do opracowania rozporządzenia w sprawie zeroemisyjnego przemysłu (Net Zero Industry Act, NZIA); wszystko to zachęca do dalszego dofinansowania i wspierania zielonej transformacji, a wraz z tym popytu na tak zwane zielone metale, do których zalicza się między innymi aluminium, lit, kobalt i nikiel.

Ropa naftowa pomiędzy słabością rynków rozwiniętych a siłą rynków wschodzących

Zgodnie z naszą prognozą, ropa Brent przez większą część I kwartału notowana była powyżej 80 USD do czasu, gdy kryzys bankowy i obawy przed recesją spowodowały spadek do poziomu 70 USD, kiedy inwestorzy w pośpiechu redukowali swoje zaangażowanie. Biorąc pod uwagę, iż ropa rozpoczyna II kwartał z niższego, niż przewidywano poziomu, dostrzegamy ograniczone możliwości powrotu powyżej 90 USD w nadchodzącym kwartale, ponieważ obawy przed spowolnieniem gospodarczym w Stanach Zjednoczonych i Europie niwelują skutki bieżącego silnego ożywienia popytu w Chinach. Jak pisze MAE w najnowszym raporcie na temat rynku ropy, na rynek ten oddziałują w tej chwili przeciwne czynniki, a podaż przewyższa przez cały czas słaby popyt, przez co poziom zapasów jest najwyższy od 18 miesięcy.

Pomijając obecne wzmożone obawy, iż recesja negatywnie wpłynie na popyt, prognozy dotyczące podaży okazały się wyższe, niż przewidywano – Rosja utrzymała poziom produkcji zbliżony do tego sprzed wojny pomimo licznych sankcji nałożonych przez zachodnie rządy. Ponieważ Rosja przekierowuje swoją ropę naftową i produkty paliwowe z dala od Europy i jej sojuszników z grupy G7 w stronę nabywców azjatyckich, w szczególności Indii i Chin, ale także Turcji, Afryki i Bliskiego Wschodu, ogólny korzystny cenowo wpływ na globalne salda obrotów towarowych pozostało nieznany.

Zauważamy, iż korzystny dla cen deport na rynku ropy Brent utrzymał się w okresie marcowej przeceny, podczas gdy marże rafineryjne wzrosły, co podkreśla, iż o ile obecne warunki rynkowe nie ulegną zmianie, będą one przez cały czas zapewniać podstawowe wsparcie. Ogólnie rzecz biorąc, nie ulega jednak wątpliwości, iż nadchodzące miesiące prawdopodobnie będą trudne, a nacisk na stabilność rynku finansowego zrównoważy siłę popytu z Chin i potencjalnie również słabszego dolara wspierającego prognozy wzrostu w gospodarkach wschodzących.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

2 lat temu

2 lat temu