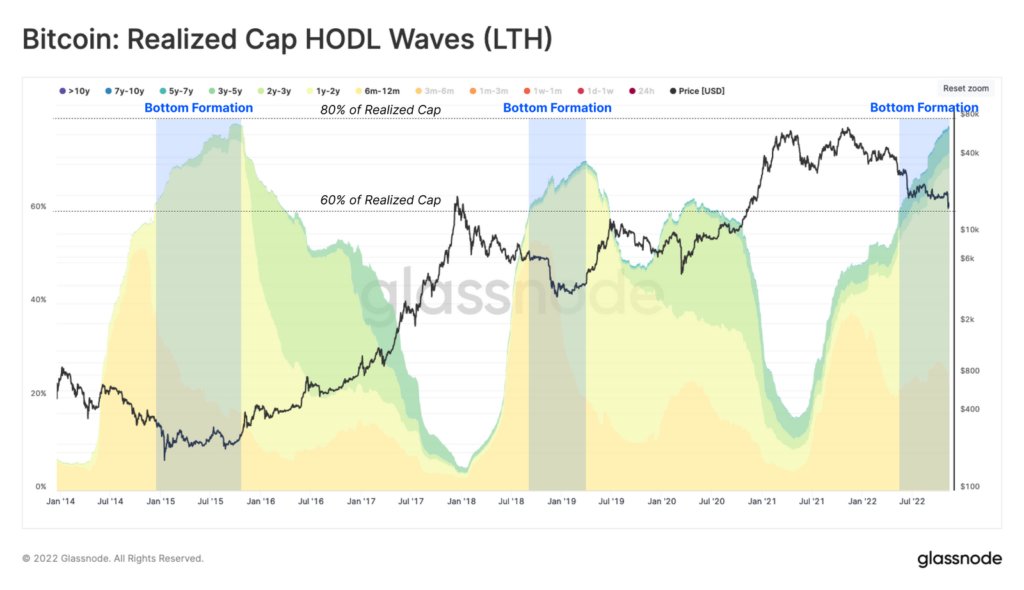

Wskaźnik 1 – Pierwszym narzędziem, które sugeruje Glassnode to model wykrywania dna bessy, oparty zarówno na wskaźniku technicznym w postaci 200 dniowej średniej kroczącej, jak i na podstawie kosztów w cenie zrealizowanej (Realized Price) tj. średniej cenie kupna z łańcucha bloków. Z pierwszej obserwacji wynika, iż grupa inwestorów trzymających BTC przez co najmniej 6 miesięcy (adresy długoterminowe) utrzymuje od 60% do 80% zrealizowanej podaży w późnych rynkach niedźwiedzia. W związku z tym wybierzemy mnożnik 0,7 i zastosujemy go jako wagę w stosunku do ceny realnej. W ten sposób Glassnode próbuje znaleźć minimalną wycenę, na którą godzą się inwestorzy o najwyższym poziomie przekonania. Tylko przez niespełna 1,6% wszystkich dni handlowych Bitcoina cena spot zamykała się poniżej tego poziomu (blue rectangulars marked with 'Bottom Formation’ below).

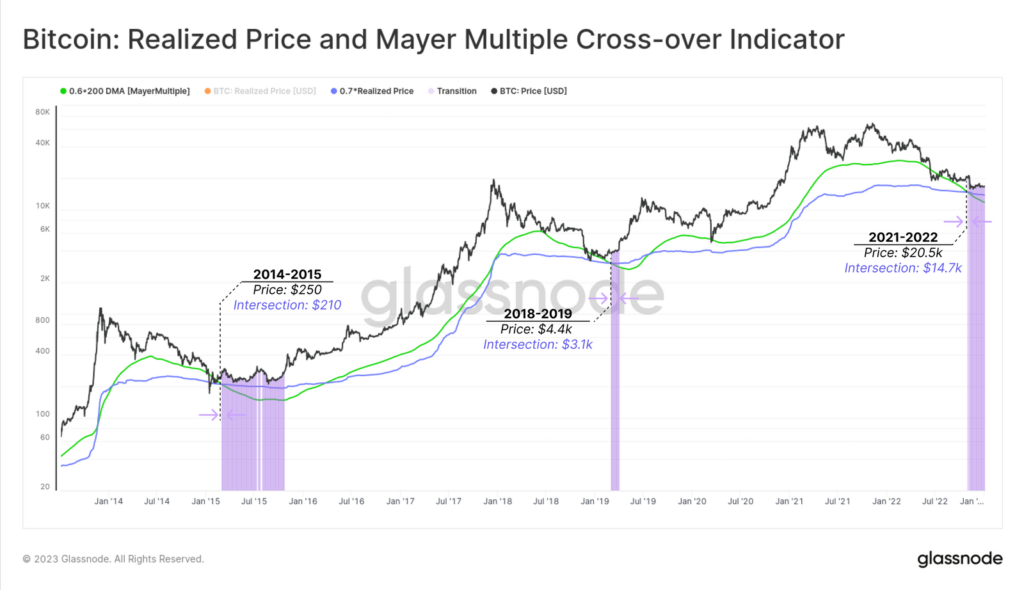

Wskaźnik 2 – Kolejna obserwacja odnosi się do Mnożnika Mayera, który śledzi odchylenie cen spot w stosunku do powszechnie obserwowanej 200 sesyjnej średniej. Historyczne wyniki dla Bitcoina wskazują, iż mniej niż przez 4,3% dni sesyjnych cena Bitcoina wskazywała na mnożnik Mayera (Mayer Multiple) poniżej 0,6, co oznaczało cenę z 40% dyskontem wobec 200D SMA. Historycznie, przecięcie pomiędzy modelami cenowymi Realized Price x 0.7 oraz 200D-SMA x 0.6 występuje podczas najgłębszych faz bessy. Wynika to z faktu, iż ważona wolumenem cena zrealizowana stabilizuje się dzięki akumulacji inwestorów, podczas gdy nieważona 200DMA przez cały czas spada z powodu szerszego trendu spadkowego. Jak widzimy poniżej przecięcie miało już miejsce i postępuje.

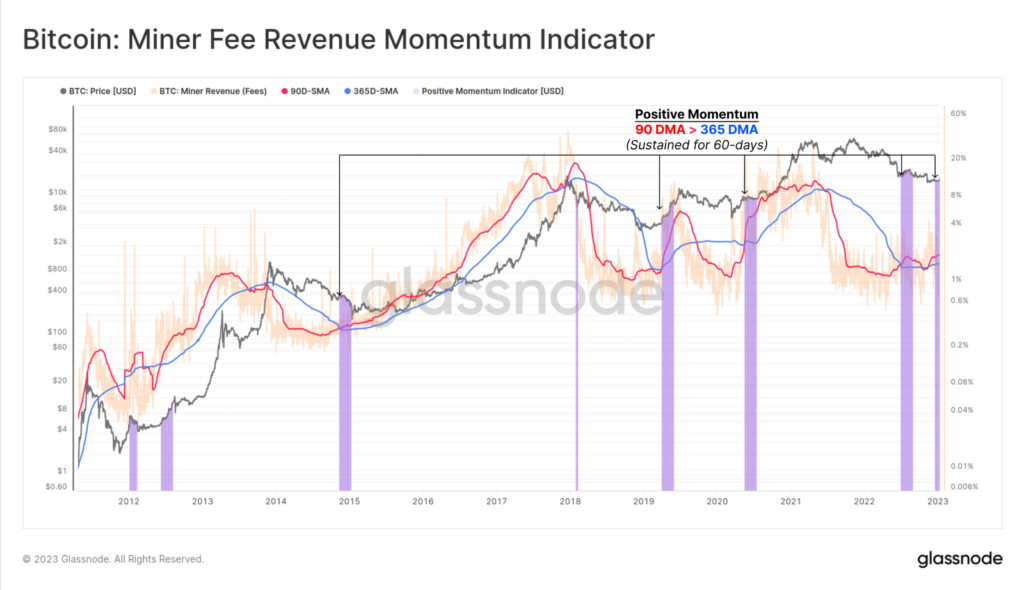

Wskaźnik 3 – Kolejnym wskaźnikiem rosnącego popytu na sieć jest zdrowy wzrost przychodów górników pochodzących z opłat. Jest to wynik wynikający z intensywnego bloków i rosnącej presji na opłaty. Poniższy wskaźnik wykorzystuje wolniejszy, ale bardziej przekonujący wskaźnik momentum, porównując średnią kwartalną dla przychodów z opłat górniczych, z roczną średnią ruchomą. Te wskaźniki pędu są potężne, gdy są stosowane do metryk aktywności on-chain, ponieważ pomagają uchwycić szersze zmiany trendu w wykorzystaniu sieci i popytu. Kiedy 3 miesięczna średnia (90 DMA, czerwona linia) przychodów z opłat górniczych przekracza (365DMA, niebieska linia), sygnalizuje konstruktywny wzrost przestrzeni blokowej i wzrost presji na opłaty, który jest w toku.

Źródło: Glassnode

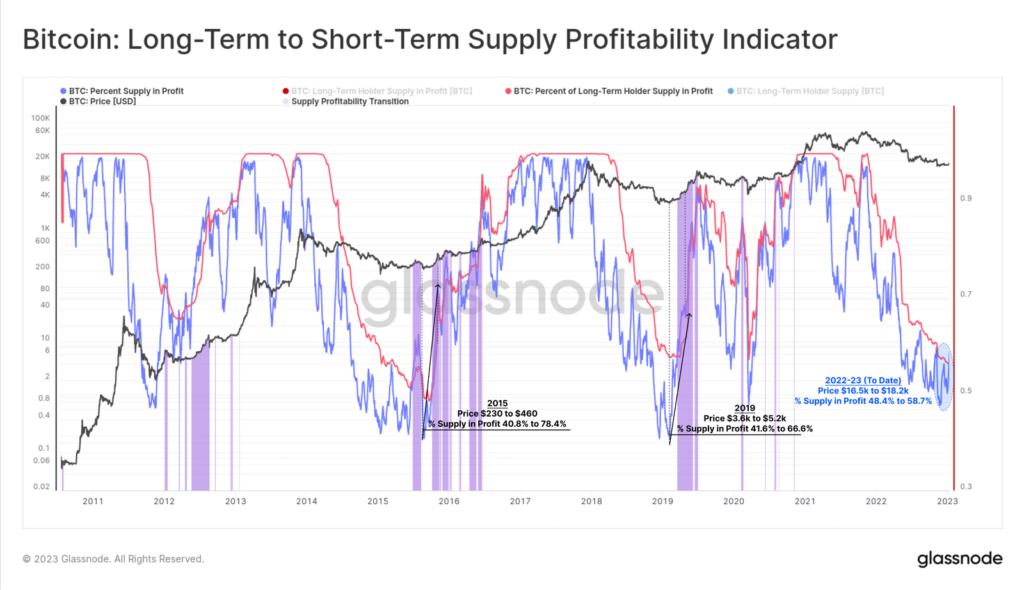

Źródło: GlassnodeWskaźnik 4 – Aby ustanowić solidną podstawę rynku niedźwiedzi, duża ilość podaży musi zmienić właściciela, oczywiście po niskich cenach. Odzwierciedla to zarówno usunięcie z rynku sprzedających (kapitulacja), jak i napływ nowego popytu akumulującego Bitcoina. W rezultacie następuje ponowne ustalenie średniej rynkowej podstawy kosztów na korzystniejsze, niższe ceny. Wczesnym sygnałem odwrócenia się trendu makro na takim podłożu jest gwałtowny wzrost procentu całkowitej podaży w zysku.

Zwykle ma to miejsce przy stosunkowo niewielkim wzroście cen. Jeszcze bardziej interesujące jest to, kiedy zagregowany rynek przewyższa koszty BTC długoterminowych inwestorów (LTH), co zwykle ma miejsce dopiero po likwidacji czołowych nabywców cyklu. Ze względu na bardzo silną redystrybucję podaży przy dołkach rynku niedźwiedzia, procent podaży BTC w posiadaniu nowszych nabywców ma tendencję do bardzo silnego reagowania na cenę w porównaniu z długoterminowymi inwestorami. Dlatego też, gdy procent podaży w zysku przebija się powyżej procentu podaży LTH, często oznacza to, iż w ostatnich miesiącach doszło do redystrybucji podaży na wyjątkowo dużą skalę. Sytuację taką obserwujemy obecnie.

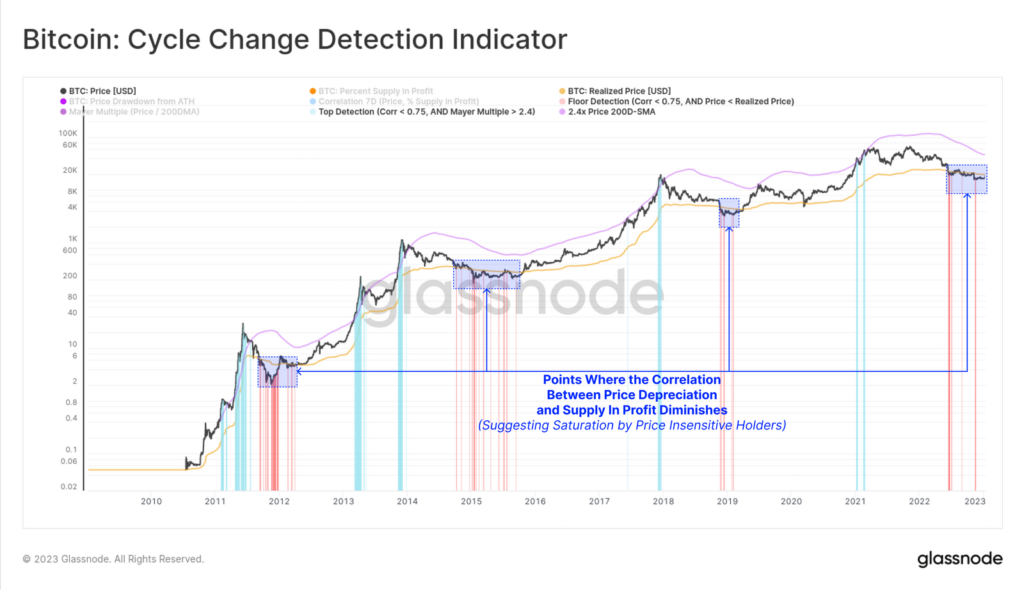

Wskaźnik 5 – W ostatnim raporcie Glassnode przedstawialiśmy odporność inwestorów na zmienność cen i tego, jak wygląda w tej chwili ilość podaży w zyskach. Dane on-chain Glassnode mogą pomóc wskazać momenty w których może dojść do wyczerpania sprzedających i gdy spadki cen coraz mniej wpływają na wzrost aktywności sprzedających. Okresy, w których korelacja między ceną Bitcoina, a procentem podaży w zysku odchyla się poniżej 0,75 wskazuje, iż mamy doczynienia z czasem w którym większość posiadaczy staje się wyjątkowo niewrażliwa na zmiany ceny. Korelacja między deprecjacją cen a podażą w zysku maleje, sugerując wyjątkowo dużą ilość posiadaczy zupełnie niewrażliwych na ceny.

2 lat temu

2 lat temu