Ceny kontraktów futures na kakao rosną w szalonym tempie. Nieporównywalnym z żadnym innym zdarzeniem w historii notowań surowca. Trudno choćby o analogie z szalonymi dla rynku kakao latami 70. XX. wieku. Teraz wszystko dzieje się szybciej, gwałtowniej a wzrost jest dosłownie wykładniczy. Rynek czekolady czeka poważny kryzys? Cena kakao obniży opłacalność produkcji czekolady? A może konsumenci zgodzą się na astronomiczne ceny słodkich wyrobów? Wiemy jedno. Od początku roku cena za tonę kakao wzrosła o ponad 100%. Na tle tej hossy choćby 52% wzrost Bitcoina wygląda mizernie.

Jeśli taka dynamika wzrostu cen miałaby zostać utrzymana także w pozostałych trzech kwartałach roku, tona kakao na koniec 2024 roku mogłaby kosztować… 270,000 USD. Możemy więc śmiało powiedzieć, iż tempo ekspansji cen jest nie do utrzymania, a euforia spotka się ostatecznie z reakcją sprzedających. Niedobory wynikające z poważnych zaburzeń podaży w Afryce Zachodniej, wywindowały ceny. Co prawda spotkały się już z wielkimi nasadzeniami kakaowca w Ameryce Południowej… Ale potrzeba lat, nim przełoży się to na zbiory. Organizacja ICCO szacuje rekordowy deficyt kakao w tym roku, a rynek futures (jak sama nazwa wskazuje) wycenia to z wyprzedzeniem. Wzrosty są napędzane słabymi zbiorami na Wybrzeżu Kości Słoniowej i w Ghanie. Oba są głównymi producentami. Równolegle trwa wyścig firm produkcyjnych w celu zabezpieczenia dostaw ziaren kakaowca.

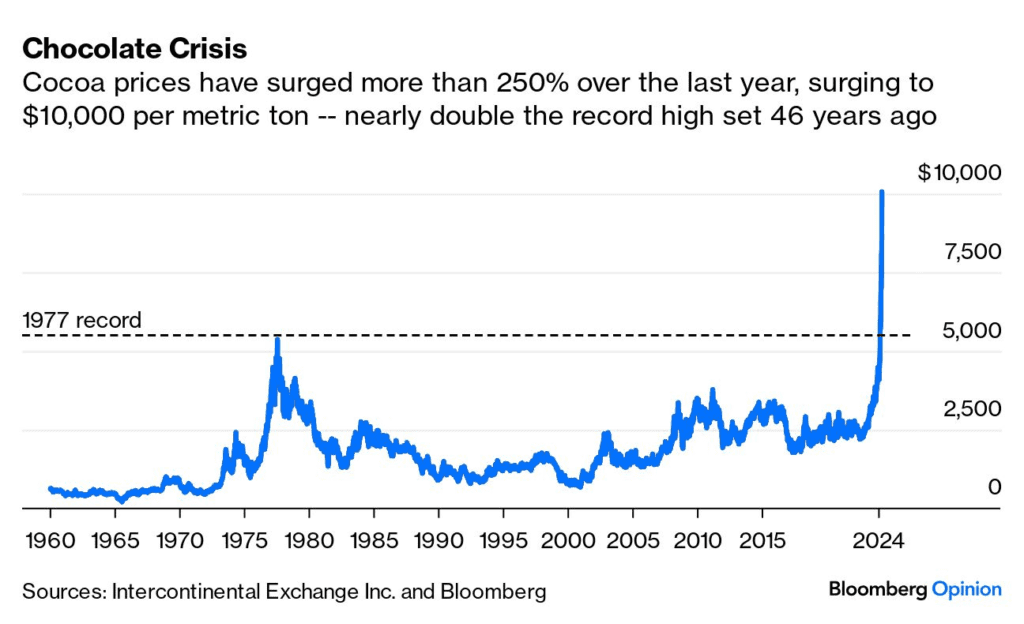

Ceny kakao są dziś dwukrotnie wyższe, niż rekordy z 1978 roku. Źródło: ICE, Bloomberg

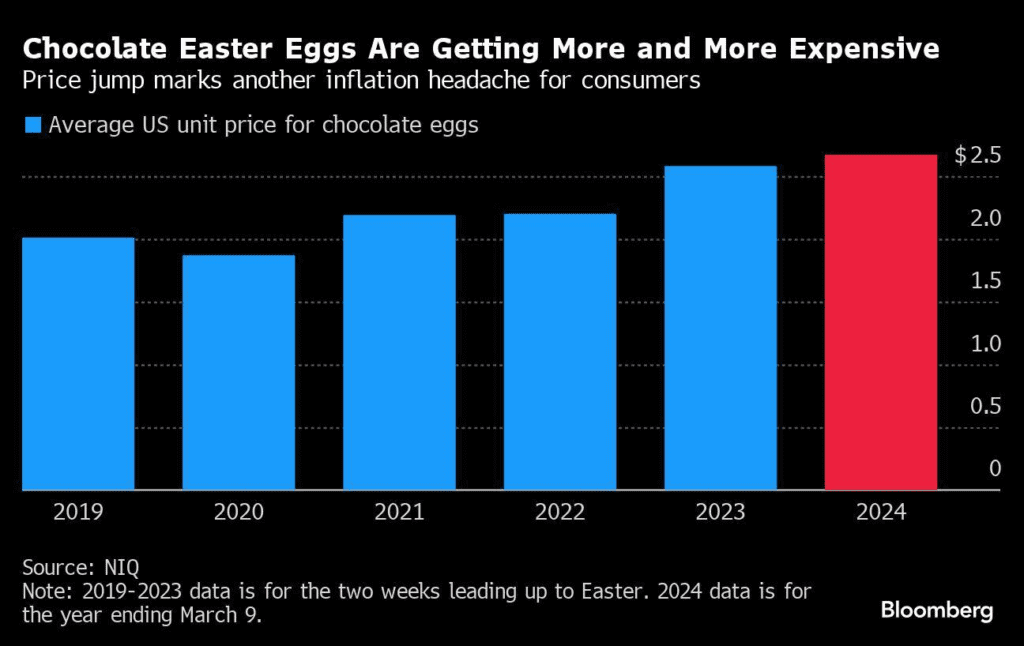

Ceny kakao są dziś dwukrotnie wyższe, niż rekordy z 1978 roku. Źródło: ICE, Bloomberg Czekoladowe jajka wielkanocne drożeją w zawrotnym tempie. Analitycy mówią o koniecznej destrukcji popytu, by zredukować euforię na rynku kakao. Źródło: Bloomberg

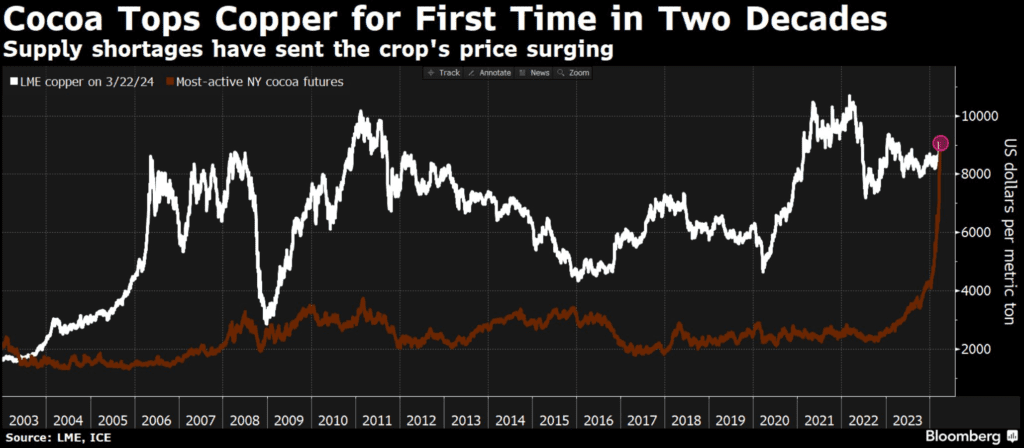

Czekoladowe jajka wielkanocne drożeją w zawrotnym tempie. Analitycy mówią o koniecznej destrukcji popytu, by zredukować euforię na rynku kakao. Źródło: Bloomberg Pierwszy raz od 20 lat 1 tona kakao jest droższa od 1 tony miedzi. Źrodło: Bloomberg

Pierwszy raz od 20 lat 1 tona kakao jest droższa od 1 tony miedzi. Źrodło: BloombergCzy czekolada będzie droga?

Zacznijmy od tego, iż w zależności od czekolady, kakao stanowi od kilkunastu do choćby 90% jej składu. W czekoladach mlecznych jest to zwykle ok. 30%. Zatem to tylko jeden z kilku kosztów produkcji. Mało tego, globalnie obserwujemy w tej chwili raczej ostrożnych konsumentów. Którzy nie akceptują 'drugiej fali inflacji’ i wybierają tańsze produkty. To nie daje dyskontom siły cenowej, ani tym bardziej producentom.

Możemy więc raczej oczekiwać akceptacji dla niższych marż ze sprzedaży, niż szalonego windowania cen. Błędem byłoby jednak zakładać, iż niektórzy producenci nie odważą się podnieść cen. Pytanie, jak zareagują na nie konsumenci? Firmy muszą uważnie rozważyć, jak podniesienie marż wpłynie na sprzedaż i czy jest to strategia opłacalna. Nie zapominajmy, iż kakao jest surowcem sezonowym. Deficyt rynku prawdopodobnie nie będzie trwał wiecznie. Rynek terminowy patrzy zwykle max. na jeden sezon zbiorów naprzód.

Według badania Saxo Bank znaczący wzrost cen można przypisać szeregowi czynników, zwłaszcza wspomnianemu kryzysowi zbiorów w Afryce Zachodniej. To tam kraje, od zeszłego roku doświadczają trudnych warunków pogodowych (El Nino). Zwłaszcza ekstremalnych upałów, które negatywnie wpływają na produkcję kakao. Rosnące koszty pestycydów i nawozów wywarły presję finansową na rolników, utrudniając im zakup niezbędnych składników do utrzymania upraw. Szkodniki atakujące rośliny kakaowca doprowadziły do dalszej redukcji plonów.

Z perspektywy konsumenta bezpośrednie skutki znacznego wzrostu cen kakao mogą nie być natychmiast zauważalne. zwykle odzwierciedlenie tych podwyżek w cenach detalicznych produktów może zająć od 6 do 12 miesięcy. Saxo Bank uważa jednak, iż konsumenci powinni przygotować się na wzrost cen tabliczek czekolady w nadchodzącym okresie. Analitycy szacują również skurczenie rozmiaru tabliczek czekolady lub ilości czekolady przy jednoczesnym utrzymaniu niezmienionych cen

Fundusze zwęszyły okazję. Wojna o czekoladki?

Ole Hansen, dyrektor ds. strategii towarowej w Saxo Bank, twierdzi, iż panujące warunki stanowią ekscytujący scenariusz zarówno dla traderów, jak i inwestorów. „Wraz ze spadkiem produkcji kakao – czego dowodem jest 40-procentowy spadek zawijania do portów Wybrzeża Kości Słoniowej w porównaniu z poprzednim sezonem – łańcuch dostaw odczuwa kryzys. Ten spadek podaży ma miejsce, ponieważ duża część kakao jest wstępnie sprzedawana firmom i producentom kakao i wyrobów czekoladowych”. W badaniach Al Arabiya English dowiadujemy się, iż w obliczu wyzwania związanego z wypełnieniem zobowiązań, podmioty są zmuszone do poszukiwania alternatywnych źródeł. Ta walka o kakao wywarła presję na rynek kontraktów terminowych na ceny kakao.

Century Financial wskazali, iż główne afrykańskie fabryki kakao na Wybrzeżu Kości Słoniowej i w Ghanie wstrzymały produkcję. Ponieważ nie mogą kupić ziaren, według 4 źródeł handlowych. Ekspozycja funduszy hedgingowych (spekulantów) na kakao jest najwyższa w historii, ale… Fundusze hedgingowe nie są źródłem wzrostu. Choć mogą wzmacniać fundamentalnie uzasadnione ruchy rynkowe do ekstremalnych poziomów. Al Arabiya English wskazała, iż fundusze hedgingowe na rynku kakao gromadzą długą ekspozycję (kupno) od końca 2023 r. Pogłębiając rekordowy wzrost cen spowodowany słabymi plonami w Afryce.

1 rok temu

1 rok temu