Wiele wskazuje na to, iż w środę 22 marca odbyła się ostatnia podwyżka stóp procentowych w tym cyklu zacieśniania przez Fed. Upadek banku SVB nie przestraszył komitetu na tyle, żeby zrobić pauzę już teraz. Zresztą rynek choćby tego nie oczekiwał. Zdarzały się oczywiście mocno życzeniowe opinie, iż skoro „Kryzys bankowy za rogiem„, to Powell już w marcu powie „Basta”. Żadnego kryzys bankowego jednak nie ma, a upadek SVB największy wpływ będzie miał na przyszłe koszty prowadzenia biznesu w sektorze bankowym. Więcej na ten temat przeczytasz zresztą w podlinkowanych wcześniej tekstach.

Czy to dobrze, iż Fed podniósł teraz stopy o 25pb? Tak i nie. Tak, bo zapowiadał de facto tę podwyżkę wcześniej. Wycofanie się z niej mogłoby zostać potencjalnie odebrane w pierwszej chwili euforycznie, ale w drugiej jako strach przed tym, iż faktycznie system bankowy jest na granicy stress testu. Nie, bo ta podwyżka i tak nie jest już w USA potrzebna. kilka ona jednak zmieniła. Stopy procentowe w USA i tak są najwyżej od końcówki 2007 roku, ale dojechały tam zdecydowanie szybciej, niż w tamtym cyklu zacieśniania.

Stopy procentowe w USA od lipca 2006 roku.

Znajdziesz tam więcej wartościowych treści o inwestowani, giełdzie i rynkach.

DNA Rynków – merytorycznie o giełdach i gospodarkach

Koniec podwyżek stóp procentowych w USA!

Koniec podwyżek stóp w USA?

Oczywiście nie są to słowa, które padły wprost. W swoich wypowiedziach dotyczących dalszych podwyżek Powell był jednak najbardziej stonowany od dawna. Jak bardzo?

If we need to raise rates higher, we will. But right, now we see the likelihood of credit tightening.

Jerome Powelloraz

Need for further hikes will be based on actual and expected effects of credit tightening in particular…. Possible tightening in credit conditions may mean monetary tightening has less work to do.

Jerome Powella także

Focus is on the words 'may’ and 'some’ as opposed to 'ongoing’ increases…. We are really focused on potential credit tightening and what that can produce

Jerome PowellProblemy w sektorze bankowym, pomimo iż były jednostkowe, kończą się, przynajmniej w krótkim terminie, zawsze tym samym. Większym zacieśnianiem warunków kredytowych w samych bankach. Skutkiem takiego samodzielnego zacieśniania się przez sektor jest po prostu zwolnienie akcji kredytowej, a więc realizacja dokładnie tego samego, co Fed próbuje osiągnąć podwyżkami stóp procentowych (tłumienie popytu, etc.). Innymi słowy, Fed nie ma już potrzeby prowadzić dalszych podwyżek stóp procentowych do walki z inflacją, bo sektor bankowy sam zrobi to za niego.

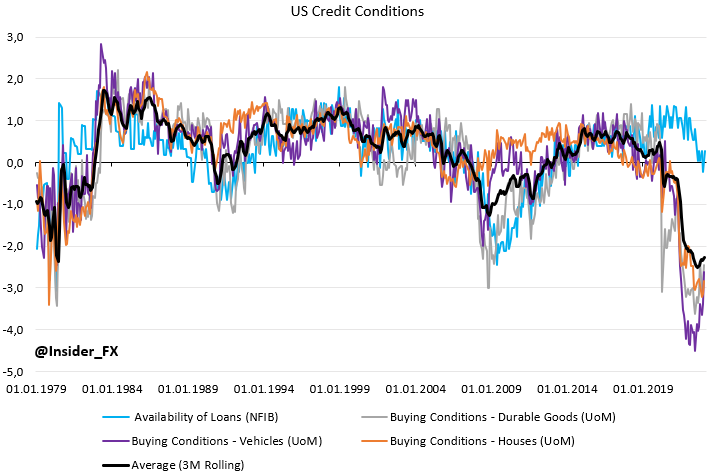

Zacieśnianie kredytowe w USA trwa

Źródło: https://twitter.com/Insider_FX

Źródło: https://twitter.com/Insider_FXTego samego zdania jest na moment pisania tego materiału również cały rynek. Obecne wyceny kontraktów na stopę procentową Fed jasno prognozują, iż cykl podwyżek się skończył. Prognozują też co prawda, iż już od lipca stopa będy obniżone. Tak entuzjastyczny bym nie był, ale obniżka w czwartym kwartale jest już według mnie jak najbardziej realna.

Rynkowa prognoza stóp procentowych na 23.03.2023

Ryzyko utrwalenia inflacji maleje

Dlaczego wcześniej napisałem, iż ta podwyżka i tak nie jest już w USA potrzebna? Dlatego, iż realne stopy procentowe w USA już i tak są dodatnie. Obecny poziom stóp to 4.75% – 5.00%. Poziom inflacji CPI to 6.0%. jeżeli jednak spojrzeć na prognozowane CPI za rok, a tak powinno obliczać się realne stopy procentowe, to będzie ona grubo poniżej poziomu stóp 4.75% – 5.00%.

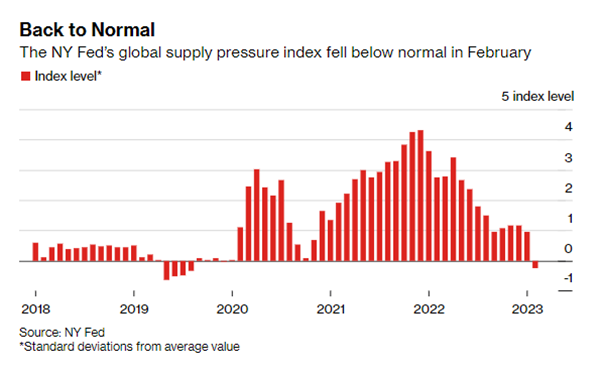

Warto rozdzielić obecną inflację w USA na dobra, usługi z pominięciem mieszkań / najmu oraz mieszkania / najem (Shelter CPI). Tak też zresztą dzieli ją w głowie sam Fed. Inflacja dóbr spada. Parafrazując Powella „może nie tak szybko, jak byśmy chcieli, ale na pewno jest na dobrej drodze”. Ma rację. Połączenie konieczności upłynniania zapasów, które narobił firmy z ekstremalnymi spadkami w cenach logistyki na świecie zrobiły robotę.

Globalny Indeks presji w łańcuchach podażowych mocno spada

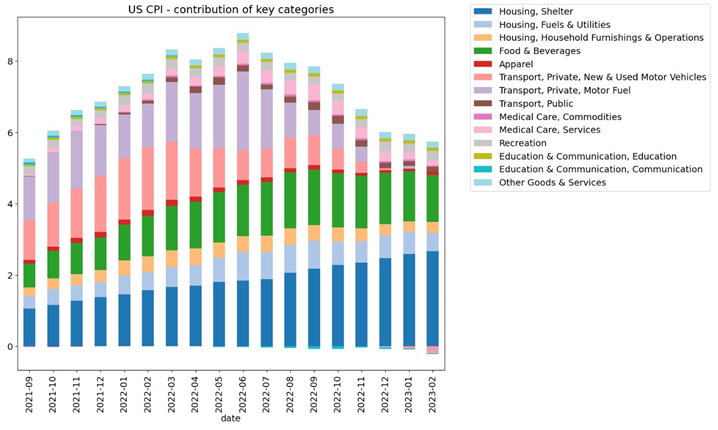

Zostaje więc element usług poza Shleter CPI oraz samego Shelter CPI. Sam Fed jasno przyznaje i potwierdza, iż element Shelter, który stanowi na dziś jeden z największych składników całej inflacji nie jest dziś dla niego problemem. Dane w tym zakresie są opóźnione i dopiero zaczną oddawać fakt, iż w odczytach „real time”, ceny w tym aspekcie spadają. Ten wielki niebieski słupek poniżej zaraz się wypłaszaczy, a następnie zacznie spadać. Bieżące dane już to potwierdzają.

Rozkład inflacji CPI w USA

Źródło: https://www.xtb.com/

Źródło: https://www.xtb.com/Jedyną niewiadomą na dziś pozostają czyste usługi, gdzie faktycznie jest na razie najmniej bieżących oznak do spadku cen. To też największa bolączka Fed dzisiaj. Jednak choćby przyjmując skrajnie negatywny scenariusz, gdzie ceny usług stale same rosną po 2% r/r, to i tak obecne stopy na poziomie 5% są w długim terminie nieadekwatne.

Coraz mniej strachu

Zwłaszcza jeżeli w tym wszystkim będziemy pamiętać, iż oczekiwania inflacyjne, które same w sobie potrafią napędzać wzrosty cen od długiego czasu spadają i są już kilka powyżej długoterminowej średniej.

Oczekiwania inflacyjne konsumentów

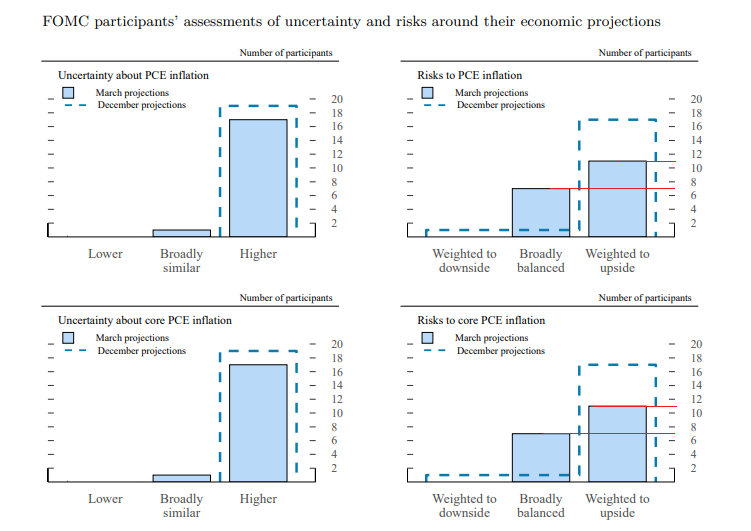

Do tego sami Członkowie Komitetu mocno zmienili swoją własną ocenę ryzyka inflacyjnego. Już 7 na 18 członków komitetu ocenia ryzyko inflacji jako „zbalansowane”. W grudniu była to jedna na 18 osób. To dobrze pokazuje postępującą zmianę nastawienia Fed. Mogę postawić sporo na to, iż podobny wykres za trzy miesiące w czerwcu będzie wyglądał jeszcze bardziej na korzyść obozu prognozującego spadek inflacji.

Członkowie Fed coraz mniej boją się inflacji

Co dalej z rynkiem?

Niezmiennie uważam, iż pojedyncze problemy sektora bankowego zapoczątkowały dynamiczne przejście kapitału do obligacji, gdzie rentowności zaczęły ostro spadać. Podobnie, jak w tekście z połowy lutego 2023 „Czy to już nowa hossa?„, uważam, iż w przypadku akcji trwa czas akumulacji.

Czy to więc jeszcze rynkowa bessa? Według mnie zdecydowanie nie. Na kolejną falę hossy trzeba jednak poczekać do kolejnych napływów kapitału. W Polsce zarówno PPK, jak i fundusze mają jeszcze trochę amunicji, żeby podciągnąć raz indeksy, ale do pełni szczęścia potrzeba inwestorom, żeby inwestorzy stojący na co dzień poza rynkiem zobaczyli poprawiające się wyniki roczne funduszy akcyjnych.

W Stanach potrzeba z kolei według mnie sezonu wynikowego za pierwszy kwartał 2023 roku, żeby uruchomić apetyt na ryzyko tamtejszych zarządzających.

Do zarobienia,

Piotr Cymcyk

2 lat temu

2 lat temu