Jeden z największych 'regionalnych’ banków w USA, First Republic zdaje się być o krok od zamknięcia swojej działalności. Jego akcje spadły z 220 USD jesienią 2021 do około 2 USD w tej chwili (stan po zamknięciu sesji w USA). Co interesujące – sytuacja pokazała wszystkim, iż spektakularne upadki nie tyczą sie tylko rynku kryptowalut. Także tradycyjne finanse są na nie podatne, ze szczególnym uwzględnieniem banków. Ich istnienie warunkowane jest zaufaniem. Gdy zaufanie odpływa z instytucji, pozostaje ona bez szans na przeżycie, ponieważ bez kapitału własnych klientów nie może funkcjonować. Upadek First Republic, banku większego od SVB może pogłębić kryzys bankowy. Szczególnie wśród słabo dokapitalizowanych, amerykańskich banków regionalnych.

Ich aktywa są mmniejsze niż 250 mld USD. Banki te posiadają także znaczną ekspozycję na potencjalnie toksyczne kredyty związane z nieruchomościami komercyjnymi (CRE). I prawdopodobnie udzielały ich bez odpowiednich zabezpieczeń, w ciągi kilkunastu lat, gdy stopy procentowe w USA spadały w okolice zera. Dla jasności – europejskie banki także posiadają taką ekspozycję. Bitcoin w takim układzie ponownie ma szansę stać się beneficjentem bankowego kryzysu. Oczywiście, jeżeli rynek uzna go za niebezpieczny. Jego cena wciąż wynosi mniej niż 30,000 USD. Czy zdoła przebić ten opór? Glassnode przyjrzał się napływom inwestorów do BTC, by ustalić siłę trendu. Spójrzmy na wykresy.

Kapitał napływa?

Źródło: Glassnode

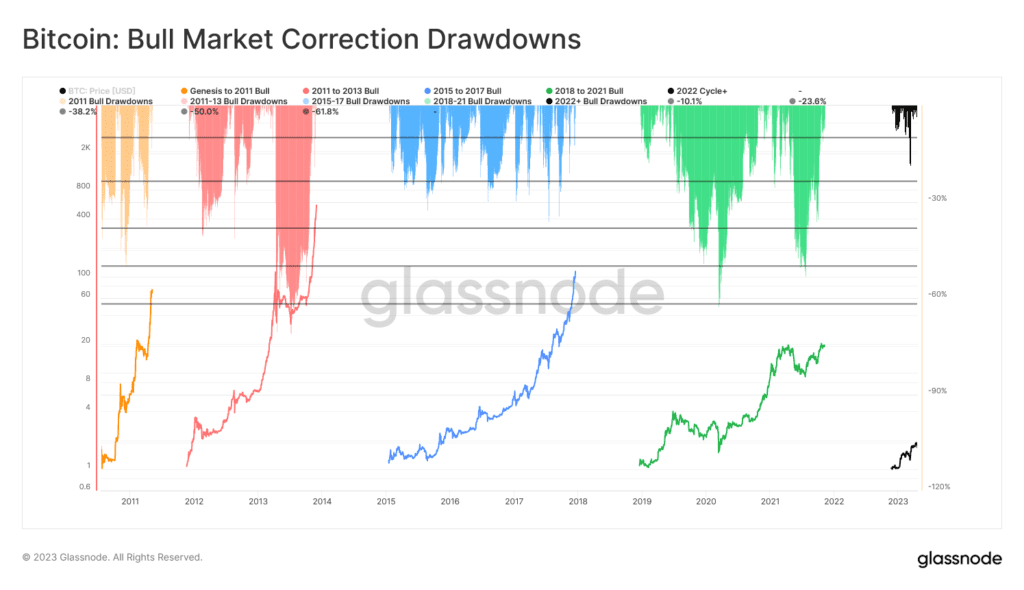

Źródło: GlassnodeRajd BTC był od początku roku bardzo silny – choćby z perspektywy poprzednich cykli, gdy jego kapitalizacja była niższa. Największa korekta po drodze wyniosła niespełna 19%. Spadki powstrzymane zostały w okolicach 27,000 USD. choćby jeżeli założymy, iż w listopadzie mieliśmy cenowy dołek (nie jest to przesądzone) możemy zobaczyć, iż skala korekty z ostatnich dni była niewielka. To strach przed bankami 'uratował’ BTC.

Źródło: Glassnode

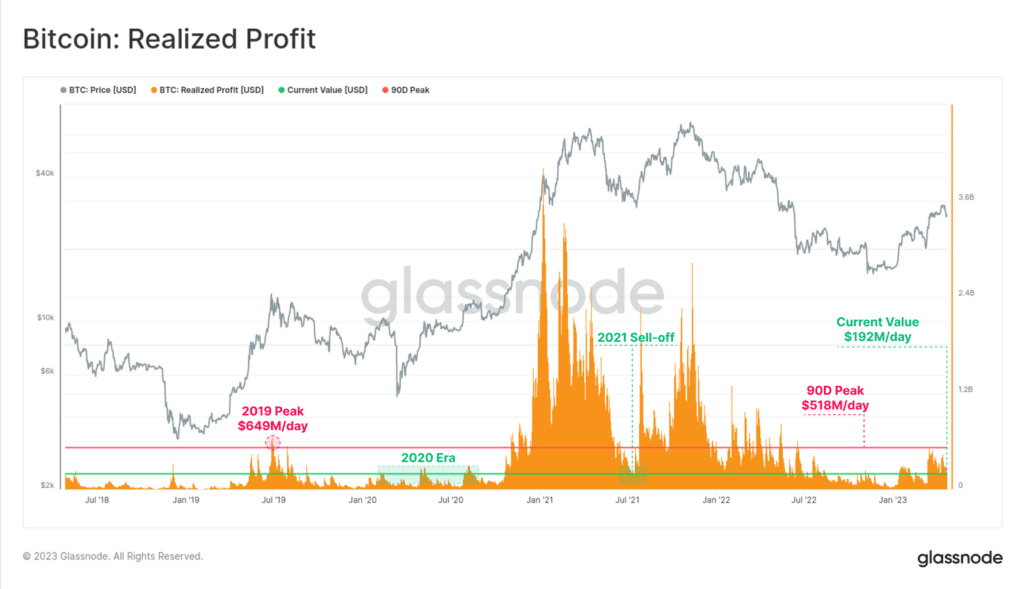

Źródło: GlassnodePowyższy wykres pokazuje skalę zysków, wyrażoną w dolarach. W tym roku pozostaje ona wciąż zdecydowanie niższa od maksimów z 2021. Jej skala przypomina bardziej rok 2019. Warto zauważyć, iż cena wówczas wzrosła z 4 tys. USD do 14 tys. USD co dało ponad połowę niższy szczyt niż obecna wycena. Bez wątpienia rajd BTC napędzany był od początku roku niższą płynnością i skalą wyprzedania. jeżeli przyłożymy skalę do 2018 roku, otrzymamy szczyt Bitcoina w całym 'ruchu’, w okolicach 50,000 USD.

Źródło: Glassnode

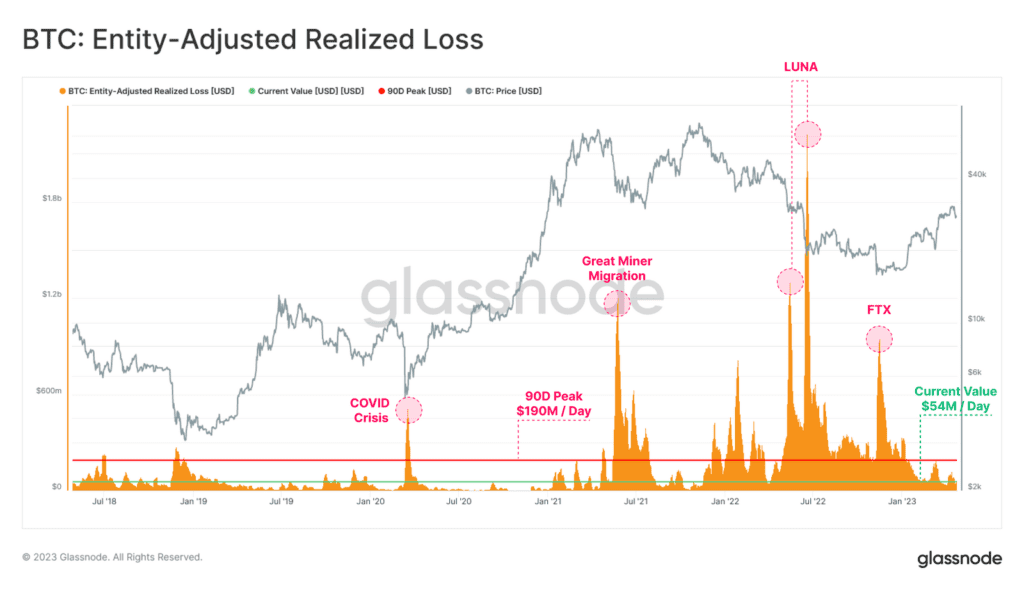

Źródło: GlassnodePatrząc na rozmiar zrealizowanych strat – te wciąż się zmniejszają. Łączne straty pozostają dość niskie w stosunku do wszystkich większych spadków w latach 2021-22. Glassnode stwierdza, iż pokazuje to, iż w skali makro Bitcoin osiągnął stopień wyczerpania sprzedaży. Sprzyja temu wciąż silne przekonanie nabywców z poprzedniego szczytu. Ci wciąż nie są skłonni do realizacji strat, ograniczając siły podażowe. Podaż limitowana jest też przed 'efekt halvingu’. Z uwagi na niego rynek postrzega trend akumulacyjny jako wiodący. Z możliwym pozytywnym katalizatorem w przyszłości.

Źródło: Glassnode

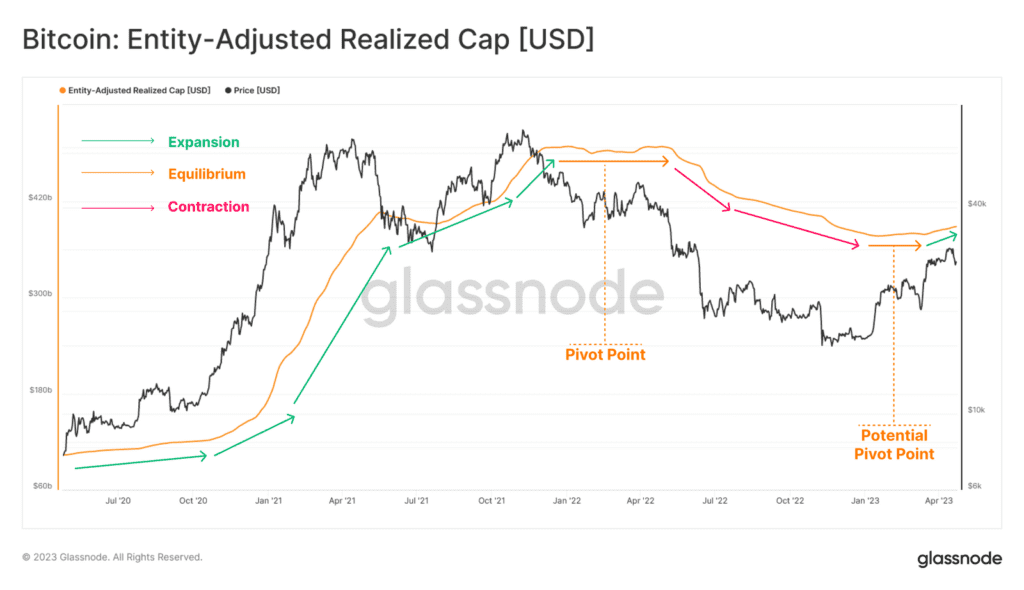

Źródło: GlassnodeGlassnode ocenia skumulowaną sumę wszystkich zrealizowanych zysków i strat. To tzw. Realized Cap – czyli kapitalizacja zrealizowana. Po rajdzie byków w latach 2020-21, Bitcoin doświadczyła znacznego odpływu kapitału netto w 2022 roku, sięgając poziomów z lipca 2021. Kapitalizacja zrealizowana ustabilizowała się jednak w roku 2023 i dane on-chain wskazują na pozytywne napływy – kolejny raz.

Podsumowanie

Popyt na Bitcoina wydaje się mocny, z ograniczoną podażą i pozytywnymi napływami w tle. Do niedawna stawiany był w jednym szeregu z najbardziej ryzykownymi aktywami. Drugi raz pokazał jednak, iż kryzys banków może pozytywnie działać na jego wycenę. To także wydawało się abstrakcją jeszcze kilka miesięcy temu. Warto wziąć jednak pewną rezerwę na fakt, iż Bitcoin zaskakuje. Skoro zdołał zrobić to w pozytywną stronę, może także odwrocić reakcję. Na przykład zaskoczyć spadkiem w reakcji na efekt, który wydawałby się w ogólnym znaczeniu pozytywny.

Wydaje się, iż altcoiny mogą mieć problem z nadążeniem za yieldem Bitcoina – rynek widzi je jako dużo bardziej ryzykowne. Subiektywnie możemy spodziewać się, iż BTC może dotrzeć do szerszej grupy kupujących, którzy chcą zabezpieczać pozycje – na wypadek szerszego kryzysu bankowego. Dane on-chain pokazują zdrową strukturę. To daje nadzieję na kontynuajcę 'przedhalvingowego’ rajdu.

2 lat temu

2 lat temu

![Kopenhaga: obchody Chanuki [GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-epa12607823.jpg)