26 sierpnia 2025 ruszyła publiczna emisja obligacji serii P2024D spółki Victoria Dom. Zapisy potrwają do 9 września 2025 r. Poniżej prezentuję najważniejsze parametry emisji, informacje o spółce oraz szczegóły dotyczące celu emisji, a także porównanie rentowności.

Victoria Dom – parametry emisji obligacji serii P2024D

-

Wartość emisji: do 88,6 mln zł,

-

Wartość nominalna jednej obligacji to 1.000 zł,

-

Minimalny zapis: 1 obligacja (1.000 zł),

-

Okres do wykupu: 3 lata i 9 miesięcy,

-

Oprocentowanie: zmienne, oparte na WIBOR 6M + marża z przedziału (4,10; 4,20; 4,30; 4,40; 4,50) p.p., marża zostanie ustalona przez Emitenta na podstawie popytu w dniu przydziału – 11 września 2025 r. WIBOR 6M = 4,69, co oznacza oprocentowanie w przedziale 8,79-9,19%. W poprzedniej emisji marża była takiego samego zbioru i została ustalona na poziomie 4,3%,

-

Wypłata odsetek: co 6 miesięcy

-

Obligacje nie będą zabezpieczone,

-

Emitent planuje wprowadzenie obligacji do notowań na rynku Catalyst.

-

Victoria Dom posiada opcję wcześniejszego wykupu obligacji.

Po odliczeniu kosztów emisji, środki z oferty zostaną przeznaczone na:

-

opłacenie Ceny Emisyjnej z wykorzystaniem potrącenia z wierzytelności inwestorów z tytułu sprzedaży obligacji serii P023A oraz Y1/Y2,

-

częściowy przedterminowy wykup obligacji serii P2023A lub całkowity przedterminowy wykup obligacji serii Y1/Y2 Emitenta.

Serie Y1/Y2 to VID0926, a P023A to VID1226.

Zapisy potrwają do 9 września 2025 r. – link do emisji. Zapisy na obligacje przyjmują Michael / Ström Dom Maklerski (załóż bezpłatne konto tutaj), DM BDM, DM BOŚ, Noble Securities.

Inwestowanie w obligacje korporacyjne obarczone jest ryzykiem utraty części lub całości środków. Czynniki ryzyka związane z emitentem i emisją zostały zamieszczone w prospekcie informacyjnym, do którego lektury zachęcam.

Victoria Dom – informacje o grupie

Spółka działa na rynku deweloperskim od 1998 roku, a od 2008 funkcjonuje jako spółka akcyjna. Specjalizuje się w budowie mieszkań w segmencie popularnym – głównie w Warszawie, a także w Krakowie i Trójmieście.

W 2024 roku spółka przekazała 1.648 lokali, osiągając rekordowe przychody blisko 1 mld zł i 200 mln zł zysku netto.

Analizę finansową spółki po wynikach 2024 roku znajdziesz w tym wpisie. Poniżej aktualizacja informacji operacyjnych z H1 2025 r. i perspektyw.

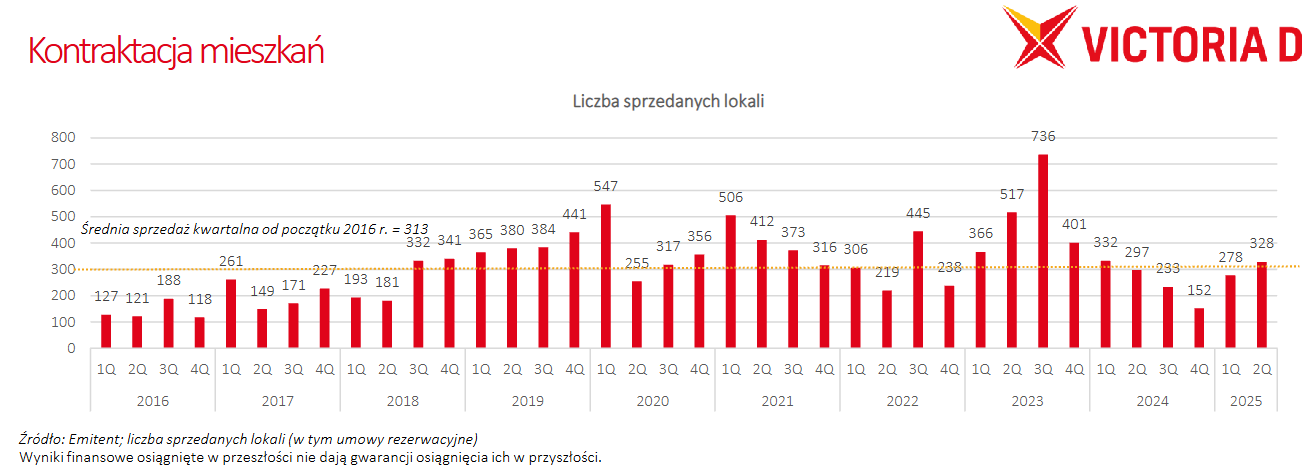

W 2023 r. Victoria Dom zakontraktowała 2.020 lokali,

W 2024 r. Grupa sprzedała 1.014 lokali, (zakończenie rządowego programu dofinansowywania kredytów hipotecznych „Bezpieczny kredyt 2%”),

W pierwszym półroczu 2025 roku sprzedaż wyniosła 606 mieszkań (drugie miejsce w Warszawie), co oznacza spadek o 4% r/r. Grupa widzi odbicie sprzedaży mieszkań po słabej końcówce 2024 r., w czym pomagają dokonane obniżki stóp procentowych przez NBP. Celem na 2025 r. jest sprzedaż 1,2-1,5 tys. mieszkań.

Szukając minusów, w poprzedniej prezentacji, według stanu na 31.03.2025 r., grupa informowała, iż na 2025 r. planuje zakończenie budowy 1.668 lokali, z czego na 715 było zakontraktowane. Na 2026 r. planowano zakończenie budowy 1.658 lokali, z czego 444 były w budowie, a około 11% sprzedanych. Z poniższych informacji wygląda, iż część projektów z 2025 r. przesunięta została na 2026 r., co ma prawdopodobnie wpływ na uruchamianie kolejnych projektów:

Z projektów w realizacji z terminem ukończenia w 2025 r., w ramach których powstaje 1 424 lokali (66,5 tys. m2 PU) na dzień 30 czerwca 2025 r. zostało zakontraktowanych 618 lokali (43%). Szacowane planowane przychody ze sprzedaży tych lokali to 943,9 mln zł. Z projektów w realizacji z terminem ukończenia w 2026 r., w ramach których powstaje 740 lokali (35,2 tys. m2 PU) na dzień 30 czerwca 2025 r. zostało zakontraktowanych 187 lokali (25%). Szacowane planowane przychody ze sprzedaży tych lokali to 502,8 mln zł.

Przy czym niezależnie od przesunięć projektów, sprzedaż ponad 600 mieszkań w I półroczu 2025 r. oceniam pozytywnie.

Działania rozwojowe grupy:

- kontynuacja budowy pierwszego projektu w Krakowie na ponad 700 lokali, w ramach którego od 2021 r. VID sprzedaje mieszkania,

- W 2024 r. grupa zakontraktowała kolejny grunt z potencjałem wybudowania kolejnych 400 lokali,

- W 2022 r. grupa zakontraktowała grunt w Gdyni, na którym może powstać ok. 2 330 lokali. Jego budowa rozpoczęła się w 2024 r.,

- W 2025 r. grupa podpisała list intencyjny zakupu aktywów Grupy Budner. Transakcja obejmuje zakup gruntów oraz udziałów współkach posiadających nieruchomości na rynku trójmiejskim(głównie w Gdańsku). Potencjał zabudowy przejmowanych nieruchomości to ok. 70 tys. m2 PUM. Transakcja pozwoli zwiększyć obecność VID na rynku trójmiejskim.

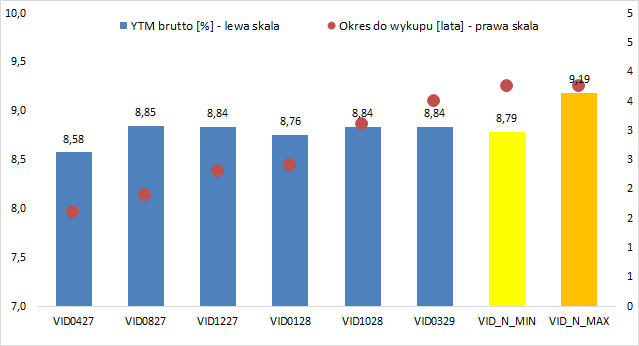

Porównanie rentowności obligacji Victoria Dom z innymi emisjami dostępnymi na rynku

Na Catalyst notowanych jest w tej chwili 8 serii obligacji Victoria Dom. Na poniższym wykresie usunąłem serie zapadające do końca 2026 roku, bo należy się liczyć z tym, iż emitent będzie je wykupywał przed czasem, zresztą taki choćby jest jeden z celów obecnej emisji.

Na wszystkich notowanych seriach obligacji są przyzwoite obroty, czyli prezentowane rentowności przy odrobinie cierpliwości i wysiłku są prawdopodobnie do osiągnięcia, a to oznacza, iż obecna oferta w wersji minimalnej marży jest zbliżona do warunków rynkowych.

Victoria Dom – podsumowanie

Victoria Dom to spółka z solidną pozycją na rynku w Warszawie. Ostatnie 2 lata to znakomite wyniki grupy i bardzo dobra sytuacja bilansowa. Przyszłe wyniki powiązane są z koniunkturą na rynku mieszkaniowym, ale patrząc na już zakontraktowane mieszkania można zakładać, iż 2025 rok również będzie udany. Im dalej w czasie tym oczywiście większa niepewność, ale na dziś trudno zakładać, żeby w kolejnych 2 latach miałby wydarzyć się jakiś wynikowy dramat.

Spółka wydaje się świadoma swojej dobrej sytuacji finansowej i perspektyw, stąd też regularne obniżanie marży w kolejnych emisjach obligacji. Wykres rentowności papierów dłużnych pokazuje, iż na chwilę obecną na Catalyst można szukać porównywalnej marży do obecnej oferty, a przy maksymalnym oprocentowaniu z widełek oferta byłaby bardzo interesująca.

Ostateczna decyzja o inwestycji zawsze należy do inwestora – warto dokładnie przeanalizować warunki emisji i swoją tolerancję na ryzyko.

Udanych inwestycji!

Disclaimer: Emitent (a dokładnie agencja obsługująca) wykupił reklamę emisji obligacji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

Powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a choćby całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.