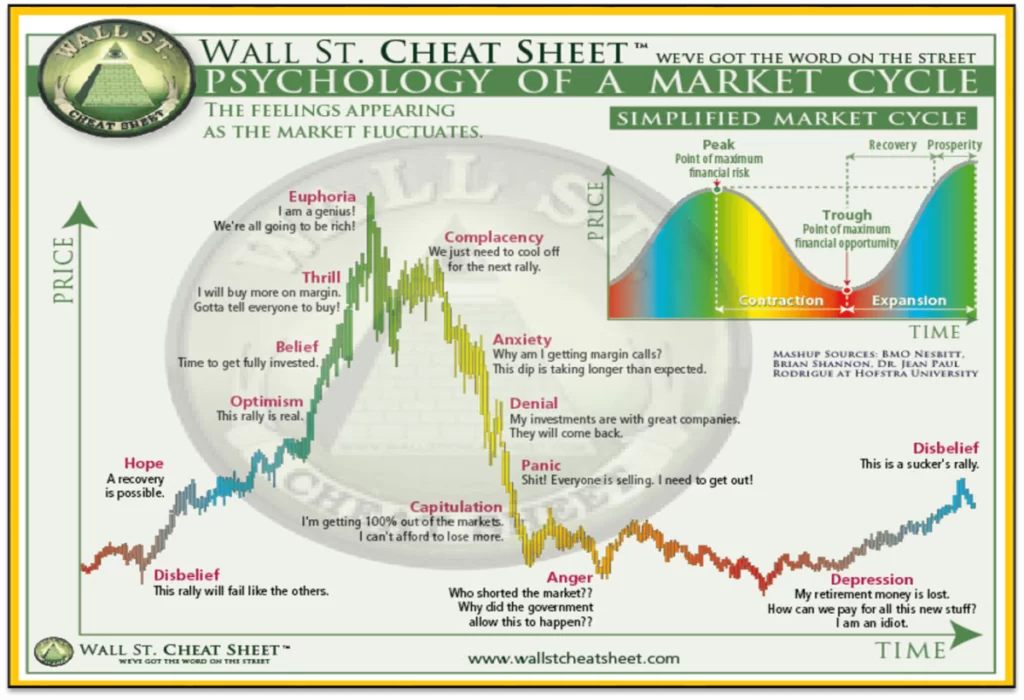

W ostatnich dniach obserwujemy na amerykańskiej giełdzie sporą korektę. Nasdaq zbliżył się niebezpiecznie blisko psycholigcznego wsparcia przy 15,000 pkt. Oczywiście wielu sądzi, iż aktualne poziomy mogą stanowić odpowiednią okazję do kupna przecenionych spółek na 'mocny’ IV kwartał roku… Ale nie brakuje też komentarzy, iż tegoroczny szczyt na Nasdaq był w istocie fazą 'samozadowolenia’ (eng. 'Complacency’ przyp.red) i od tej chwili będzie już 'tylko taniej’. Czy naprawdę rynek akcji ma czego się bać? Czynniki ryzyka wydają się trzy.

- Od maja ceny ropy brent wzrosły niemal 40% – to potężne tempo aprecjacji – jak bardzo dołoży się do inflacji?

- Jutro Fed może utrzymywać jastrzębią pozę (nawet jeżeli nie, jej normalizacja potrwa prawdopodobnie długo)

- Gospodarka światowa może stanąć na krawędzi bolesnej recesji w 2024 roku (OECD obniżyło oczekiwania wzrostu PKB gospodarek z G20 do 3,1% w 2023 do 2,7% w 2024 roku)

Przypominamy, iż jutro o godzinie 20:00 na żywo będziemy relacjonować konferencje prezesa Fed, Powella. Zapraszamy do bycia razem z nami!

Źródło: wallstcheatsheet

Źródło: wallstcheatsheetOECD szacuje PKB gospodarek w roku 2023 r.

- Świat: 3,0%, w górę z 2,7% wcześniej

- Chiny: 5,1%, spadek z 5,4% wcześniej

- USA: 2,2%, wzrost z 1,6% wcześniej

- Strefa euro: 0,6%, spadek z 0,9% wcześniej

- Japonia: 1,8%, wzrost z 1,3% wcześniej

- Niemcy: -0,2%, spadek z 0,0% wcześniej

- Indie: 6,3%, wzrost z 6,0% wcześniej

OECD szacuje PKB gospodarek w roku 2024 r.

- Globalnie: 2,7%, spadek z 2,9% wcześniej

- Chiny: 4,6%, spadek z 5,1% wcześniej

- USA: 1,3%, wzrost z 1,0% wcześniej

- Strefa euro: 1,1%, spadek z 1,5% wcześniej

- Japonia: 1,0%, spadek z 1,1% wcześniej

- Niemcy: 0,9%, spadek z 1,3% wcześniej

- Indie: 6,0%, spadek z 7,0% wcześniej

🔸The Bank for International Settlements warned in its latest quarterly report on Monday that "the current build-up of leveraged short positions in US Treasury futures is a financial vulnerability worth monitoring because of the margin spirals it could potentially trigger."

The…

Dylemat więźnia na Wall Street?

Tajemnicą poliszynela jest, iż w USA fundusze hedgingowe pozycjonują się przeciwko amerykańskim bankom. Chcą zobaczyć spadek marż odsetkowych netto i potencjalnie wywołać więcej runów na banki. Czy Fed nie będzie w stanie tego powstrzymać? jeżeli fundusze się mylą, wiele z nich może spotkać się z lawinowym margin callem. Sytuacja w której Fed rusza na pomoc bankom, pogrążając pozycje setek funduszu hedgingowych miałby niezwykle bolesne konsekwencje dla wszystkich rynków, w oderwaniu od gospodarki USA. Wiele z nich musiałoby prawdopodobnie upłynniać pozycje na różnych walorach. Jak wskazał profil twitterowy Walter Bloomberg, BIS zaalarmował organy regulacyjne, iż konsekwentne budowanie potężnych krótkich pozycji na amerykańskich obligacjach powinno być ściśle monitorowane ponieważ… Spadek cen obligacji uderza w pozycję kapitałową banków, których potężną część portfolio stanowią właśnie… Obligacje, kupowane w czasach gdy były niesłychanie drogie (stopy procentowe były niskie, podobnie jak rentowności).

Amerykańskie organy regulacyjne alarmują, iż wygrać może tylko jedna strona. jeżeli fundusze hedgingowe wycofają się pierwsze, wszystko ma szanse rozejść się po kościach. jeżeli jednak kapitał spekulacyjny zostanie tu potraktowany w niewłaściwy sposób, może zniszczyć całą klasę aktywów, która w przeciwnym razie byłaby zdrowa, co w pewnym sensie także wywarłoby presję na banki. Mamy zatem do czynienia z pewnego rodzaju dylematem więźnia:

- Fundusze hedgingowe ani drgną. Także Fed nic nie robi. Kilka banków upada, a ryzyko upadłości kolejnych w przyszłości wzrasta. Dlaczego? Ponieważ FED nie podjął stosownych działań obronnych.

- Rezerwa Federalna broni, zbyt wiele funduszy hedgingowych upada. Choć krótkie pozycje są wycofywane to niektóre banki upadają. Spirala sprawia, iż jest ich na tyle dużo, iż Fed ma jeszcze większe ryzyko systemowe. Na fintwicie można natkknąć się na informacje jakoby dylemat miał zostać rozwiązany do 13 października.

Chcesz dowiedzieć się czego oczekiwać po jutrzejszym posiedzeniu Fed? Może Cię zainteresuje:

2 lat temu

2 lat temu