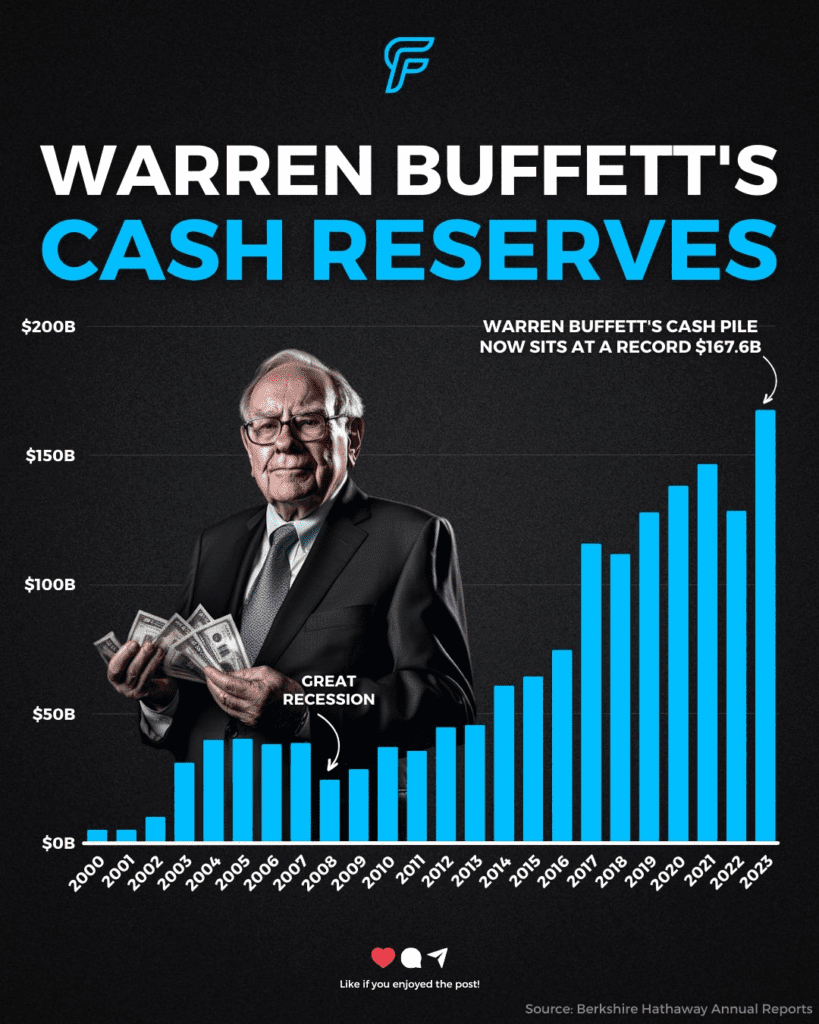

W sobotę wehikuł inwestycyjny Warrena Buffetta, Berkshire Hathaway ponownie zaskoczył inwestorów poziomem wygenerowanych zysków. Wyniki obszernym komentarzem, w specjalnym liście do akcjonariuszy opatrzył sam Warren Buffett. Rynek zaczyna poważnie zastanawiać się nad 167,7 miliardami dolarów gotówki, którą odłożyło Berkshire. Wydaje się, iż list przynajmniej częściowo odpowiedział na pytanie, dlaczego 'wyrocznia z Omaha’ odkłada dolary na bok, zamiast je inwestować. To dlatego, iż Buffett liczy na wielki krach i okazyjne zakupy? Odpowiadamy poniżej.

Berkshire Hathaway's returns since 1965 are incredible: +4.4 million %

Bitcoin's returns since early 2011 are similar: +5.8 million % pic.twitter.com/ijM8MHDLdA

Poza wynikami i oczekiwaniami dotyczącymi przyszłości, Buffett skomentował także śmierć swojego wieloletniego wspólnika i przyjaciela, Charliego Mungera. Nazwał go 'architektem Berkshire’ i wskazał, iż bez Mungera sukces nie byłby możliwy. Powiedział też, iż to Munger grał w holdingu pierwsze skrzypce, a Buffett realizował adekwatnie jego wyobrażenie na temat tego, czym może być spółka.

Here's the best thing you'll read all weekend

Buffett's eulogy to Munger pic.twitter.com/Ao5pNWeuju

Oddał mu hołd wskazując, iż Munger nigdy nie skrytykował go za błędy, które popełnił i świadomie nie chciał być 'twarzą Berkshire’; zgadzając się na to, iż laury przyjmował będzie przeważnie Warren Buffett. Przypomnijmy, to Buffett kupił firmę Berkshire będąc po 30-tce. Pomysł utworzenia z niej wehikułu zrodził się w głowie Mungera. To on zasygnalizował, iż firma będzie koncentrować się na kupowaniu udziałów w świetnych, amerykańskich biznesach; zwiększając własną wartość.

Najlepsze już za Buffettem?

Buffett podkreślił, iż nie widzi zbyt wielu lokalizacji poza Stanami Zjednoczonymi, gdzie holding mógłby zacząć inwestować na wielką skalę. Przekazał też, iż czas niesamowitych zwrotów z inwestycji prawdopodobnie przeminął, ponieważ w Stanach nie ma już zbyt wielu, wielkich okazji na horyzoncie dla spółki tego rozmiaru, co Berkshire. Przekazał, iż inwestorzy powinni de facto ignorować kwartalne raporty i nie zachowywać się w oparciu o dane, których dostarczają. Zamiast koncentrować się na tym, o ile wyniki pobiły oczekiwania powinni mierzyć ile zysków operacyjnych dowiózł holding.

Obrazuje to niezmiennie wiernie analizie fundamentalnej podejście 93-letniego, legendarnego inwestora. „Uważamy, iż zyski i straty z inwestycji w kapitałowe papiery wartościowe, zarówno zrealizowane w wyniku zbycia, jak i niezrealizowane w wyniku zmian cen rynkowych, są generalnie bez znaczenia dla zrozumienia naszych raportowanych wyników okresowych lub oceny wyników ekonomicznych naszej działalności operacyjnej” – można przeczytać w komentarzu do wyników kwartalnych i rocznych, za rok 2023.

Ocenił, iż dla tych, którzy nie mają wygórowanych oczekiwań względem przyszłych zwrotów w Berkshire przyszłość powinna przynieść zadowalające rezultaty. Po prostu teraz 'wyrocznia z Omaha’ nie widzi atrakcyjnych cenowo przejęć na tyle dużych, aby znacząco wpływały na wyniki firmy. Niezmiennie jednak Berkshire Hathaway, w ocenie Bufetta powinno radzić sobie lepiej, niż szeroki rynek USA. Trudno się dziwić, patrząc na kontrybucję zysków holdingu vs pozostałych spółek z S&P 500.

Czeka na kryzys

Berkshire czeka na giełdowe promocje. Sytuacja braku ciekawych przejęć na horyzoncie może ulec zmianie w przypadku krachu, gdy Buffett będzie gotowy do akcji. Razem ze swoimi przeszło 167 miliardami dolarów. Smead Capital Management przekazało, iż Buffett będzie gotowy do kupowania, gdy w końcu wyceny staną się racjonalne. Buffett uważa, iż rynek w tej chwili jest przegrzany i drogi, co skłania holding w stronę kontroli ryzyka i akumulowania kapitału, który będzie mógl zostać dobrze udany, gdy nadejdą okazje.

Wyraził przekonanie, iż okresy w których Wall Street panikuje są rzadkie ale bez watpienia wydarzą się w przyszłości niejednokrotnie. Między wierszami z listu można wywnioskować, iż ryzyko to wzrosło w ostatnim czasie, gdy indeksy ogarnęła prawdziwa euforia, związana z trendem AI i 7 największymi spółkami technologicznymi. Miliarder przekazał, iż nie ma zamiaru przejąć Occidental Petroleum i utrzymuje swoje 27% udziałów bez zmian.

Berkshire wyprzedało w IV kwartale roku ponad 10 milionów akcji Apple, zamieniając je na gotówkę. Był to największy, taktyczny ruch całego przedsiębiorstwa. Wydaje się, iż stopniowo Buffett 'opuszcza rynek’ i wchodzi w tryb oczekiwania. Nie prognozuje jednak szybkiego załamania i dekoniunktury ponieważ nie czuje się na siłach, by móc to oszacować. Nie uważa też, by ktokolwiek inny potrafił to zrobić; podobnie jak nie prognozuje wpływu kursu walutowego dolara na wyniki Berkshire w 2024 roku.

Dylemat – kto po Buffecie?

Inwestorzy obawiają się jednak, iż sukcesor Buffetta, Greg Abel nie spełni oczekiwań i choćby jeżeli znajdą się okazję w czasie kryzysu lub krachu, będzie obawiał się 'pierwszej’ wizerunkowej porażki w roli zarządzającego holdingiem. W tym kontekście oraz w kontekście sędziwego wieku Buffetta, długoterminowa przyszłość Berkshire, jako holdingu 'dowożącego’ olbrzymie zwroty z zainwestowanego kapitału pozostaje niepewna. Jednak zdaniem Buffetta, Abel jest zdolny do kierowania wehikułem inwestycyjnym 'nawet od dzisiaj’. Wciąż bazową strategią pozostaje akumulacja akcji świetnych biznesów, w możliwie atrakcyjnych cenach.

Nadal USA

Tymczasem sentyment Buffetta odnośnie akcji zagranicznych skłania się wyraźnie w stronę Japonii, której rynek ceni także za przyjazną akcjonariuszom politykę firm. Niezmiennie Buffett podkreśla, iż inwestor powinien akumulowac akcje bez zamiaru odsprzedania ich kiedykolwiek i unikać ryzyka 'trwałej, nieodwracalnej straty kapitału’. Być może to przyczyna dla której nie inwestuje poza USA i prawdopodobnie nie byłby zainteresowany rynkiem akcji w Polsce... Ponieważ ryzyko geopolityczne nie może być kontrolowane przez Berkshire i bez wątpienia podnosi zagrożenie 'trwałych strat’. Geograficzne położenie USA czyni kontynentalne akcje mniej wrażliwymi na kwestie geopolityczne. Niemniej jednak Buffett posiada ekspozycję na rynek globalny ponieważ (niektóre) firmy, w których udziały posiada w dużym stopniu polegają na konsumentach spoza USA.

Ubezpieczenia – żyła złota

Tymczasem zysk operacyjny Berkshire Hathaway w IV kwartale 2023 roku wzrósł o 28% rok do roku. Zyski z działalności ubezpieczeniowej, kolejowej i spółek użyteczności publicznej wyniosły 8,481 mld USD. Ogólne zyski operacyjne wzrosły do 37,350 mld USD w 2023 r. To o ponad 17% więcej, niż 30,853 mld USD w roku 2022. Najmocniej na pozytywny wynik netto wpłynęła branża ubezpieczeniowa (GEICO), która przyniosła holdingowi 5,42 mld USD zysku netto.

W segmencie tym poprawa była spowodowana wzrostem składek i niższymi roszczeniami klientów. Dochód z inwestycji ubezpieczeniowych również wzrósł do 2,759 mld USD w ujęciu kwartalnym, co stanowi wzrost o 37% z 2,0 mld USD w tym samym okresie 2022 roku. Całkowite zyski Berkshire (zyski z inwestycji w spółki na giełdzie) wzrosły rok do roku ponad dwukrotnie w IV kw. ubiegłego roku, osiągając 37,57 mld USD. W całym roku wyniosły imponujące 96,22 mld USD.

Są też maruderzy

Firma kolejowa Burlington Northern Santa Fe (BNSF) odnotowała w ubiegłym roku zysk netto w wysokości 5,087 mld USD. To 14% spadek r/r. Niemniej jednak Berkshire ma w tej chwili największą wartość netto (GAAP) odnotowaną przez jakąkolwiek amerykańską firmę. Rekordowy dochód operacyjny i silny rynek akcji doprowadziły do osiągnięcia na koniec roku kwoty 561 miliardów dolarów. Dla porównania wartość netto GAAP dla pozostałych 499 spółek S&P wyniosła 8,9 biliona dolarów w 2022 roku. Oznacza to, iż Berkshire odpowiada za przeszło 6% z nich. Machina działa.

1 rok temu

1 rok temu