W mijającym tygodniu na rynki wróciły większe emocje w związku z jastrzębim wystąpieniem Powella, problemami banku SVB, czy też kolejnymi danymi o rynku pracy w USA.

We wtorek po wystąpieniu Powella rynek zaczął wyceniać kolejną podwyżkę w bieżącym miesiącu już w wysokości 50 punktów bazowych (nie do wyobrażenia jeszcze parę tygodni temu).

W czwartek okazało się, iż bank SVB (Silicon Valley Bank) musi się ratować poprzez niezapowiedzianą emisję akcji (akcje właściciela tego banku – SVB Financial Corporation spadły w czwartek o 60%).

Jeszcze przed problemami banku SVB rynki dokładnie śledziły rozwój sytuacji na rynku pracy w USA, który wydawał się być ostatnią układanką do zakończenia cyklu podwyżek stóp procentowych przez FED.

Tak czy owak jesteśmy coraz bliżej końca cyklu (który można rozumieć jako cykl podwyżek stóp przez FED). A z reguły FED podnosi stopy „dokąd może”, czyli zbyt wysoko – co przeważnie kończy się recesją w gospodarce, bądź jakimś niemiłym wydarzeniem na rynkach finansowych (a czasami mamy jedno i drugie).

Na rynki wróciły większe emocje

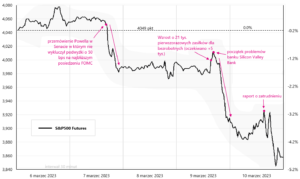

W mijającym tygodniu S&P500 spadł 4,5%, a o takim spadku bezpośrednio zdecydowało kilka wydarzeń, co przedstawiamy na poniższym wykresie. Przemówienie Powella przez komisją senacką „kosztowało” S&P500 około 1,5%, natomiast problemy banku SVB kolejne 3%. W piątek mieliśmy też raport o zatrudnieniu, który raczej dla rynku akcji miał drugorzędne znaczenie na tle sytuacji związanej z bankiem SVB i jego finalnym zamknięciem przez amerykańskiego regulatora jeszcze w piątek w trakcie sesji (sprawa potoczyła się chyba szybciej niż z Lehmanem w 2008 roku).

W.1 S&P500 futures w mijającym tygodniu. Źródło: opracowanie własne, stooq.pl

Gwałtowne wycofywanie depozytów z banku SVB (około 42 mld USD w „parę godzin”) spowodowało jego zamknięcie w ciągu praktycznie jednego dnia. To w zasadzie najpoważniejszy taki przypadek od upadku Lehman Brothers w 2008 roku. Sytuacja dotknęła notowania pozostałych banków, w tym oczywiście w pierwszej kolejności innych amerykańskich banków regionalnych.

W USA dostępny jest ETF, który inwestuje w amerykańskie banki regionalne: SPDR S&P Regional Banking ETF. Poniższy wykres przedstawia zachowanie się tego ETF-u w mijającym tygodniu. SVB Financial Group miało największą pozycję w tym ETF-ie (ponad 2,3% jeszcze przed spadkiem). Warto obserwować zachowanie się tego ETF-u, czy czasem sytuacja SVB nie przenosi się na inne banki (w tym regionalne). Żaden bank może nie wytrzymać próby wycofania większości depozytów w ciągu „jednego” dnia.

W.2 SPDR S&P Regional Banking ETF w mijającym tygodniu. Źródło: opracowanie własne, stooq.pl

Akcje amerykańskie nie mogą zaliczyć mijającego tygodnia do udanych. Oczywiście w związku z zamknięciem banku SVB najbardziej stracił sektor finansowy a iShares S&P500 Financial Sector ETF spadł w mijającym tygodniu 8,6%. S&P500 spadł 4,5%, a Nasdaq100 -3,7%. W mijającym tygodniu calkiem mocno spadły też małe spółki (iShares Core S&P Small-Cap ETF spadł 7,6%).

Od początku roku S&P500 jest na plusie już jedynie 0,6% (Nasdaq100 +8,3%). Niemniej od dnia 3 lutego br. (dzień publikacji raportu za styczeń o zatrudnieniu w USA) akcje amerykańskie są w korekcie fali wzrostowej rozpoczętej w X 2022 roku. Od 2 lutego br. S&P500 spadł już 7,6% a Nasdaq100 7,5%. Szczegóły przedstawia poniższa tabela.

Jeżeli spojrzymy na poszczególne sektory w indeksie S&P500, to najlepiej w tym roku radzą sobie branże, które najmocniej spadły w 2022 roku, czyli Information Technology (iShares S&P500 Information Technology Sector ETF +9,3% w 2023 roku), Communication (iShares S&P500 Communication Sector ETF +8,2%), oraz Consumer Discretionary (iShares S&P500 Consumer Discretionary Sector ETF +6,9%). Te stopy zwrotu można odnieść do indeksu S&P500, który w tym roku wzrósł jedynie +0,6%.

W.3 iShares Core S&P Small-Cap ETF, iShares Core S&P500 ETF, oraz iShares Nasdaq 100 ETF do dnia 10.03.2023 r. Źródło: opracowanie własne, ishares.com

W mijającym tygodniu, poza małymi i średnimi spółkami wszystkie główne polskie indeksy akcji spadły, przy czym najwięcej WIG Banki (-2,5%) i WIG20 (-2,3%). Oczywiście polskie indeksy mogą w poniedziałek wyrównać spadki do amerykańskich indeksów, które w piątek mocniej spadły już po zamknięciu w Polsce. Ciągle najlepiej w Polsce radzą sobie małe i średnie spółki. sWIG80 wzrósł od początku roku o 13,9%, a mWIG40 o 10,1%. Podobnie te dwa indeksy zamknęły mijający tydzień na plusie. Oczywiście to segmenty rynku z mniejszymi obrotami: przykładowo w piątek obroty na sWIG80 wyniosły 35 mln zł, na mWIG40 było to już 123 mln zł, a na WIG20 aż 669 mln zł.

WIG20 wyznaczył ostatnią górkę 10 stycznia br. i od tego czasu jest w dół o 7,1%, a WIG Banki w tym samym okresie spadł 11,7%. Ta korekta nie przeszkadza małym spółką, które kontynuują wzrosty pomimo spadków dużych spółek (sWIG80 wzrósł +6,3% od 10 stycznia br.). Szczegóły przedstawia poniższa tabela.

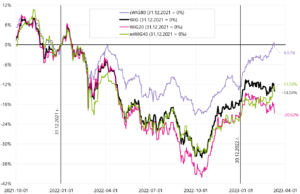

Sytuacje na polskich indeksach od początku 2022 roku przedstawia poniższy wykres. Można powiedzieć, iż sWIG80 w tej chwili „gra” w innej lidze i przez chwilę był choćby w mijającym tygodniu na plusie (licząc od 31.12.2021 roku).

W.4 Polskie indeksy do dnia 10.03.2023 r. Źródło: opracowanie własne, stooq.pl

Warto też spojrzeć jak w ostatnim tygodniu zachowywały się ETF-y dłużne, bo w tym segmencie rynku działy się prawdziwe „cuda”. Najpierw w związku z jastrzębim przemówieniem Powella rentowności 2-letnich obligacji wyskoczyły do 5,08% (+ 20 punktów bazowych), aby następnie spaść w czwartek i piątek do poziomu 4,59%, co oznacza spadek o prawie 50 punktów bazowych w 2 dni!

Ostatni raz takie rzeczy działy się po bankructwie Lehman Brothers w 2008 roku. Do spadku rentowności mogły też troszeczkę przyczynić się dane o zatrudnieniu w lutym (m.in. z powodu rosnącej stopy bezrobocia i stopy partycypacji). Wyniki wybranych ETF-ów dłużnych przedstawia poniższa tabela.

W mijającym tygodniu największe zyski przyniósł iShares 20+ Year Treasury Bond ETF (+3,6%) oraz iShares Euro Govt Bond 15-30yr ETF (+3,4%). Generalnie im dłuższa duracja danego ETF-a, tym mieliśmy wyższe stopy zwrotu. Kolejny wykres przedstawia powyższe dwa ETF-y w okresie od początku 2023 roku.

W.5 Amerykańskie, europejskie i polskie obligacje skarbowe do dnia 10.03.2023 r. (od początku roku 2023). Źródło: opracowanie własne, ishares.com, stooq.pl

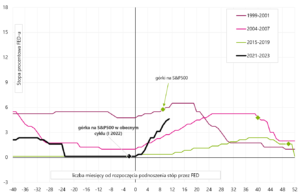

Więcej o obecnym cyklu i czym różni się od poprzednich pisaliśmy tydzień temu. Generalnie z powodu szybkiego wyskoku inflacji rynek akcji „rozpoczął” cykl spadków zbyt wcześnie w porównaniu do klasycznego cyklu. Może to mieć swoje spore konsekwencje inwestycyjne, chociażby budująca się na rynkach w styczniu i lutym br. narracja o „soft landingu” czy choćby „no landingu” nie mogła być bardziej błędna. Poniższe wykresy przedstawiają ostatnie cykle podwyżek stóp procentowych przez FED z naniesionym momentem, kiedy mieliśmy górkę hossy na indeksie S&P500.

Z reguły górki następują po zakończeniu cyklu podwyżek stóp, a nie przed jak w 2022 roku. Górka na S&P500 w 2000 roku nastąpiła 9 miesięcy po pierwszej podwyżce, w 2007 roku było to 40 miesięcy po pierwszej podwyżce stóp, a w 2020 roku górka wystąpiła dopiero po 50 miesiącu od pierwszej podwyżki.

W.6 Ostatnie 4-ry cykle podwyżek stóp przez FED. Źródło: opracowanie własne, FRED

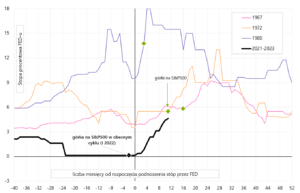

S&P500 w latach 70-tych szybciej wyznaczał górki po rozpoczęciu cyklu podwyżek stóp. o ile chodzi o rok 1980 to był bardzo specyficzny, pomiędzy dwoma recesjami, z wysokimi stopami FED-u i szybkimi obniżkami i podwyżkami (także jest mało reprezentatywny). Natomiast dwa cykle podwyżek rozpoczęte w 1967 i 1972 roku skutkowały górką na S&P500 dopiero po 11 i 16 miesiącach od pierwszej podwyżki (te cykle są podobne do obecnego z powodu wysokiej inflacji).

W.7 Cykle podwyżek stóp przez FED w latach 70-tych. Źródło: opracowanie własne, FRED

Jedną z głównych konsekwencji „wcześniejszych” spadków akcji w obecnym cyklu może być fakt, iż bessa na rynku akcji może potrwać dłużej niż przeciętnie (akcje muszą „poczekać” na faktyczny cykl w gospodarce). Trochę podobną sytuację mieliśmy w 2000 roku, kiedy górka na S&P500 została wyznaczona 12 miesięcy przed formalnym rozpoczęciem recesji. Między innymi z tego powodu bessa z lat 2000-2002 była najdłuższa w powojennej historii (i de facto dwa razy dłuższa niż przeciętny rynek niedźwiedzia).

Porównanie obecnego cyklu na rynku akcji do lat 2000-2002 przedstawiamy na poniższym wykresie (mediana spadków podczas bessy i mediana długości bessy zostały obliczone w oparciu o wszystkie rynki niedźwiedzia po 1948 roku definiowane jako spadki indeksu S&P500 powyżej 20%, według kursów zamknięcia). w tej chwili zbliżamy się do mediany długości bessy. Podobnie jak w cyklu z lat 2000-2002 na obecnym etapie długości bessy, spadek S&P500 od górki poprzedniej hossy jest podobny (około 17-19%).

W.8 Cykl 2022 w porównaniu do bessy z lat 2000-2002. Źródło: opracowanie własne, stooq.pl

Rynek pracy w USA

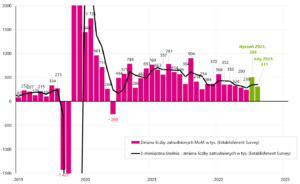

Można powiedzieć, iż mocny rynek pracy w USA pozwala FED-owi na dalsze podwyżki stóp procentowych. I rzeczywiście luty 2023 roku to kolejny miesiąc kiedy rynek pracy dodał dużo więcej miejsc pracy niż spodziewali się analitycy (to 10 miesiąc z rzędu kiedy zostały przebite oczekiwania analityków). Według Establishment Survey w lutym przybyło aż 311 tys. miejsc pracy (oczekiwano 225 tys.). 3-miesięczna średnia zmiana zatrudnienia lekko wzrosła do 351 tys. miesięcznie (w lutym było to 344 tys.). Na 3-miesięczną średnią patrzy J. Powell, także z jego perspektywy wzrost zatrudnienia przyspiesza.

W.9 Miesięczna zmiana zatrudnienia według Establishment Survey (oraz krocząca 3-miesięczna średnia). Źródło: opracowanie własne, FRED

Niemniej w raporcie o zatrudnieniu widać pierwsze bardziej wyraźne oznaki spowolnienia na rynku pracy. A mianowicie stopa bezrobocia wzrosła do 3,6% (z 3,4%) potwierdzając ostatni wyskok liczby pierwszorazowych zasiłków dla bezrobotnych (tzw. initial claims), które według ostatnich danych podskoczyły na 211 tys. z 190 tys. Skok stopy bezrobocia o 0,2 punktu (po poprzednich 3 miesiącach spadków) może być pierwszym sygnałem, iż jednak w końcu podwyżki stóp zaczynają działać na rynek pracy (to paradoksalnie w obecnym reżimie rynku może być dobra informacja dla akcji, bo oznacza mniej podwyżek stóp).

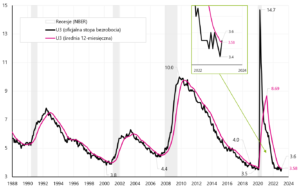

Często spotykanym w różnych analizach sygnałem zbliżającej się recesji jest wzrost stopy bezrobocia powyżej 12-miesięcznej średniej kroczącej (też liczonej dla stopy bezrobocia). Ta średnia w lutym wyniosła 3,58%. Przedstawiamy to na poniższym wykresie.

W.10 Stopa bezrobocia (oraz krocząca 12-miesięczna średnia). Źródło: opracowanie własne, FRED

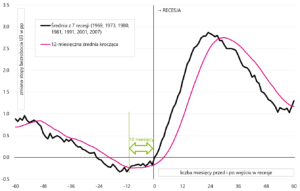

Formalnie mamy zatem przebicie w górę średniej 12-miesięcznej. W poprzednich cyklach taki sygnał dobrze się sprawdzał, a średnio do recesji pozostawało jeszcze 10 miesięcy (patrz kolejny wykres).

W.11 Średnia ścieżka stopy bezrobocia przed i po wejściu gospodarki w recesję (oraz krocząca 12-miesięczna średnia zmiana). Źródło: opracowanie własne, FRED

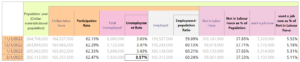

Oczywiście należy poczekać na potwierdzenie zarówno w rosnącej stopie bezrobocia (np. przez kolejne 2-3 miesiące), ale też takie potwierdzenie możemy otrzymać śledząc tygodniowe dane o zasiłkach dla bezrobotnych (initial claims i stopa bezrobocia „chodzą” razem). Formalnie stopa bezrobocia wyniosła 3,60%, ale BLS (Bureau of Labor Statistics) podaje stopę bezrobocia w zaokrągleniu, dlatego najlepiej policzyć ją sobie samemu, co przedstawiamy w poniżej tabeli.

Stopę bezrobocia otrzymamy dzieląc „total unemployed” przez „civilian labor force”. Dokładniej stopa bezrobocia wzrosła w lutym br. o 0,14 punktu i wyniosła 3,57% (czyli poniżej 12-miesięcznej średniej kroczącej – ale nie ma to większego znaczenia bo i tak należałoby poczekać na dalsze wzrosty stopy bezrobocia w kolejnych miesiącach). Dobrym sygnałem (na korzyść mniejszych podwyżek stóp) jest też dalszy wzrost stopy partycypacji do 62,47%. Stopę partycypacji otrzymamy dzieląc „civilian labor force” przez „population level”.

Dobry sygnał otrzymaliśmy też w formie rosnącego wskaźnika „employment-population ratio”, oraz spadającej liczy osób poza siłą roboczą („not in labor force”). Potencjalnie zły sygnał to spadająca liczba osób będących poza siłą roboczą, które chciałby od razu podjąć pracę („want a job now)”. To może oznaczać, iż w przyszłości mniej osób wróci na rynek pracy (mniejsza podaż pracy).

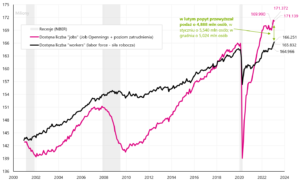

Spójrzmy też na jeszcze na dwa kolejne wykresy, na które także patrzy J. Powell. Pierwszy wykres to podaż vs popyt. Podaż pracowników to inaczej wielkość siły roboczej (labor force), natomiast popyt na rynku pracy to suma „job openings” i poziomu zatrudnienia. Nierównowaga na rynku pracy poprawiła się w lutym – co jest argumentem za mniejszymi podwyżkami stóp. w tej chwili przewaga popytu nad podażą wynosi 4,888 mln osób – podczas gdy w styczniu było to sporo więcej bo 5,5 mln osób.

W.12 Podaż i popyt na rynku pracy w USA (serie na które patrzy J. Powell). Źródło: opracowanie własne, FRED

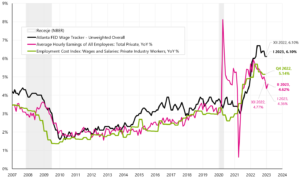

W przypadku wzrostu wynagrodzeń średnia stawka godzinowa wzrosła w styczniu o 0,2% (rynek oczekiwał 0,3%), niemniej roczna dynamika wzrosła do 4,62% (YoY). Poniżej przedstawiamy 3 serie dotyczące wzrostu wynagrodzeń, na które „patrzy” J. Powell (taki wykres przedstawił Powell w swojej prezentacji w Brookings Institution).

W.13 Trzy różne serie dotyczące wynagrodzeń w USA (tzw. „wykres Powella”). Źródło: opracowanie własne, FRED

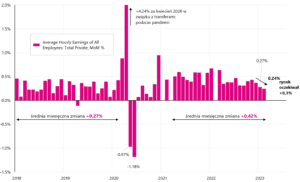

Trend rocznej zmiany stawki godzinowej jest spadający (odbicie w lutym powinno być jednomiesięczne i do spadków dynamiki rocznej powinniśmy powrócić w marcu, ponieważ w marcu 2022 roku mamy „wysoką bazę” w formie miesięcznego wzrostu stawki aż o 0,63%). Niemniej wolniej spada roczna dynamika Altanta Wage Tracker. o ile spojrzymy na niezaokrąglone zmiany miesięczne (kolejny wykres) to wynagrodzenie wzrosło o 0,24% w lutym (po 0,27% w styczniu), także aż tak dużego spadku jak sugerują dane formalne nie było (spadek wyniósł jedynie 0,03 punktu, a nie 0,1).

W.14 Miesięczna zmiana godzinowej stawki wynagrodzenia w USA (dla sektora prywatnego). Źródło: opracowanie własne, FRED

Podsumowując raport o rynku pracy można stwierdzić, iż „net net” wskazuje on na mniejsze podwyżki stóp przez FED, pomimo formalnej zmiany zatrudnienia aż o 311 tys. Dane świadczące o możliwym hamowaniu rynku pracy to wyższa partycypacja, wyższa stopa bezrobocia i niższy wzrost wynagrodzeń. Podobnie zinterpretował ten raport rynek długu (w formie spadających rentowności obligacji skarbowych).

W Polsce stopa referencyjna bez zmian

W mijającym tygodniu odbyło się w Polsce posiedzenie Rady Polityki Pieniężnej i zgodnie z szerokim konsensusem stopy pozostały niezmienione. Po podwyżce stóp w styczniu br. w Rumunii, w tej chwili Polska ma najniższą główną stopę procentową w regionie. Ale przynajmniej na dzisiaj wydaje się, iż poprzeczka jest zawieszona bardzo wysoko zarówno o ile chodzi o dalsze podwyżki (formalnie cykl podwyżek nie został według Rady zakończony), jak i obniżki.

Wraz z decyzją odnośnie stóp poznaliśmy też najnowszą projekcje inflacji, PKB i innych danych przygotowanych przez zespół analiz NBP. W przypadku inflacji obecna marcowa projekcja pokazuje spadek inflacji do 3,1% w czwartym kwartale 2025 roku i 4,8% w Q4 2024 roku (w poprzedniej projekcji listopadowej w Q4 2024 roku inflacja miała wynieść 4,9% i 3,0% w Q4 2025 roku). Patrząc na projekcje z 2022 roku (marcowa, lipcowa i listopadowa) widzimy, iż „gonią” one faktyczną inflację w górę, natomiast w późniejszych okresach inflacja według tych projekcji wraca w stronę celu inflacyjnego NBP.

W.15 Inflacja w Polsce (kwartalna) oraz 4 ostatnie projekcje inflacji NBP. Źródło: opracowanie własne, NBP

Prognozowanie wzrostu PKB wydaje się być łatwiejsze niż inflacji, gdyż projekcje tej serii są bardziej trafne. Najnowsza projekcja ścieżki PKB pokazuje spadek PKB w Q1 2023 roku w wysokości -0,4% (rok do roku). Natomiast od drugiego kwartału 2023 roku PKB rośnie w każdym kwartale aż do końca projekcji, czyli do Q4 2025 roku. Poniższy wykres przedstawia faktyczny PKB i cztery ostatnie projekcje NBP.

W.16 PKB w Polsce (kwartalnie) oraz 4 ostatnie projekcje PKB. Źródło: opracowanie własne, NBP

Podsumowując, RPP zgodnie z oczekiwaniami nie zmieniła stóp procentowych. Pomijając jakieś mocniejsze szoki makroekonomiczne, stopa referencyjna NBP powinna przez dłuższy czas pozostać na obecnym poziomie 6,75% (chociaż w pozytywnym scenariuszu można odnieść wrażenie, iż pierwsza obniżka mogłaby się odbyć na jesieni 2023 roku). Niemniej według obecnej projekcji prognoza WIBOR 3M pozostaje na niezmienionym poziomie 6,95% aż do końca okresu projekcji, czyli do Q4 2025 roku.

Podsumowanie

Jeszcze przed zamknięciem działalności banku SVB pisaliśmy, iż najważniejsze punkty danych w marcu to będą: (i) raport o zatrudnieniu w USA, (ii) amerykańska inflacja za luty 2023 roku (publikacja 14 marca) oraz oczywiście (iii) posiedzenie FOMC w dniach 21-22 marca br.

Niemniej teraz najważniejsze może być uspokojenie się sytuacji po zamknięciu banku SVB, w tym dalszych działań odnośnie jego aktywów i działalności (np. sprzedaży SVB do jakieś innego dużego banku – co pewnie powinno się już okazać choćby w poniedziałek). To delikatna sytuacja, bo już niedługo się dowiemy, czy szybkie wycofanie z banku depozytów na kwotę 42 mld USD opłacało się podmiotom i osobom, które się na to zdecydowały – a nie miały dużo czasu w decyzję. o ile pozostałe depozyty „przepadną”, to będzie to sygnał na przyszłość, iż lepiej „panikować” i jak najszybciej wyciągać z banku depozyty w przypadku jakichkolwiek problemów (oczywiście piszemy o depozytach powyżej kwoty gwarantowanej).

W 2008 roku podobną sytuację mieliśmy w przypadku banku Bear Stearns (jeszcze przed bankructwem Lehman Brothers). Wtedy rynki się uspokoiły. JPMorgan Chase kupił finalnie Bear Stearns w marcu 2008 roku. Lehman wydarzył się dopiero we wrześniu 2008 roku.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

2 lat temu

2 lat temu