Glassnode przeanalizował kilka wydarzeń w sektorze zdecentralizowanych finansów. Ta w ostatnim czasie wykazuje bardzo wczesne oznaki ożywienia. Wzrost zainteresowania tokenami DeFi wzbudził zainteresowanie animatorów rynku. Zwiększyli płynność w niektórych pulach, wskazując na pozytywne perspektywy dla handlu niektórymi tokenami. Analiza rozkładu wolumenu na Uniswap pokazuje, iż znaczną część aktywności można przypisać botom. Te aktywnw są głównie na parach ETH-Stablecoin.

Altcoiny wracają do łask?

- Na początku czerwca SEC wskazał 68 kryptowalut jako niezarejestrowane papiery wartościowe. Nałożył tym samym presję na 'alty, które i tak radziły sobie słabo na tle Bitcoina w pierwszej połowie roku;

- Planowane Bitcoinowe ETF-y przez instytucje jak Fidelity czy BlackRock spowodowały szerszą, pozytywną reakcję sektora de-fi;

- Decyzja w sprawie Ripple Labs przeciwko SEC – sąd orzekł, iż Ripple nie naruszyło federalnego prawa papierów wartościowych, sprzedając token XRP na giełdach. To stanowisko sądu dało nadzieję branży na zwycięstwo nad regulatorami, którzy choć mają szerokie wpływy – nie mają w ręce silnych podstaw prawnych (w państwie prawa wpłwyy nie są wystarczające);

- Indeks De-Fi Glassnode wzrósł o 56% od dołka z 11 czerwca. W tym czasie sektory popularne, także wśród spekulantów np. GameFi czy Staking, osiągnęły słabsze wyniki;

- Zdecentralizowanym finansom pomaga też w pewnym stopniu niepewność związana z sektorem finansowym znajdującym się pod presją wyższych stóp procentowych.

De-Fi onchain – Glassnode

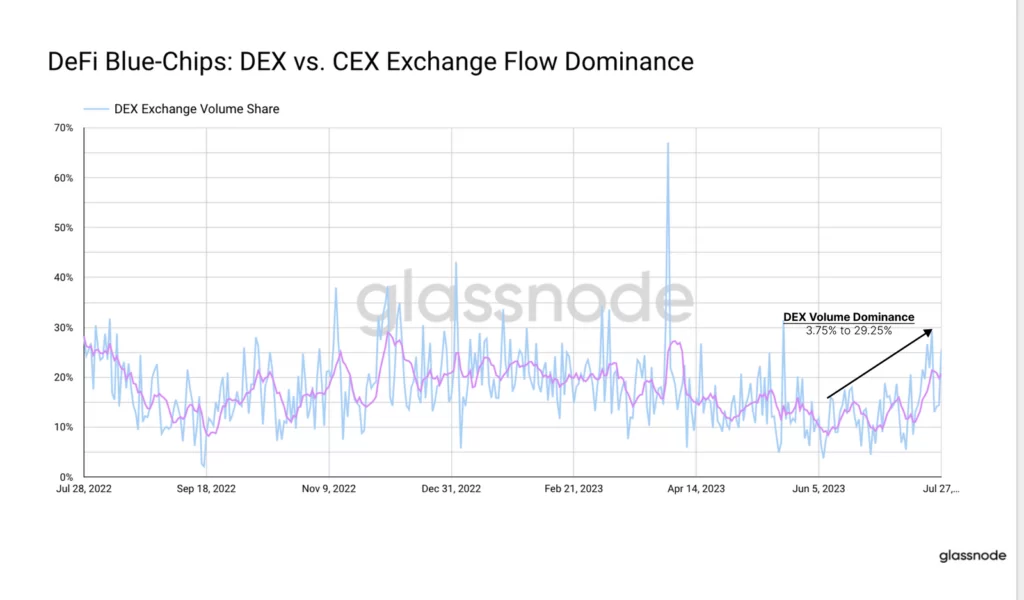

Glassnode analizował przepływy giełdowe zdecentralizowanych vs. scentralizowanych giełd dla ośmiu topowych projektów DeFi. Widać ewidentnte, ponowne zainteresowanie DEX-ów. Udział wolumenu w obrocie na DEX wzrósł z 3,75% na początku czerwca do 29,2% obecnie. Nagle ponownie znajduje się w okolicach szczytów z drugiej połowy 2022 roku.

Źródło: Glassnode

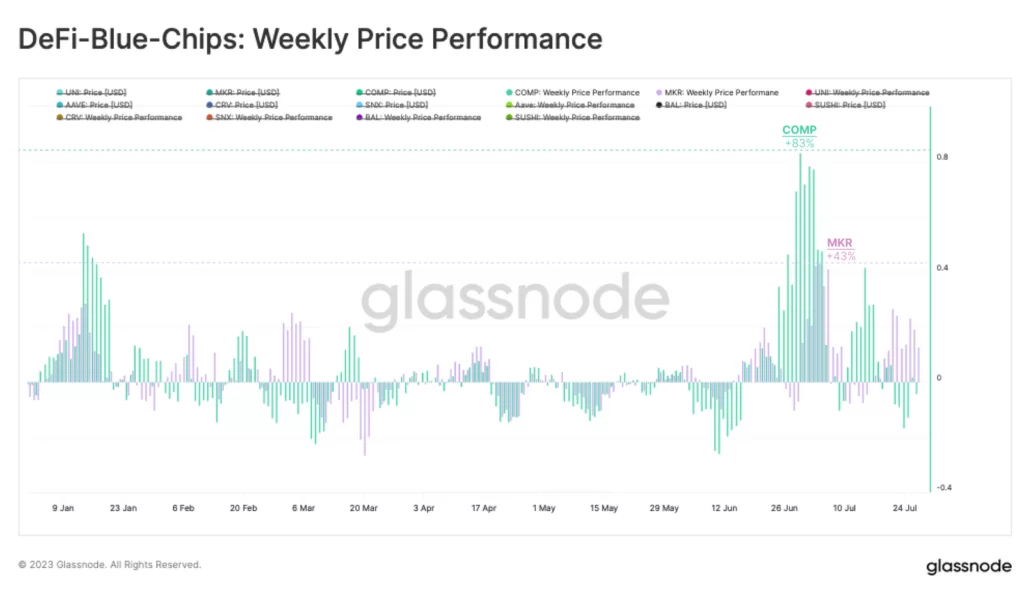

Źródło: GlassnodeMakerDAO aktywował Smart Burn Engine. To zdecentralizowany odkupu, który wykorzystuje nadwyżkę DAI posiadaną przez protokół do zakupu MKR z puli Uniswap. Perspektywa zdjęcia z rynku MKR o wartości około 7 milionów dolarów w ciągu jednego miesiąca spowodowała wzrost ceny o blisko 43% w ciągu jednego tygodnia.

Źródło: Glassnode

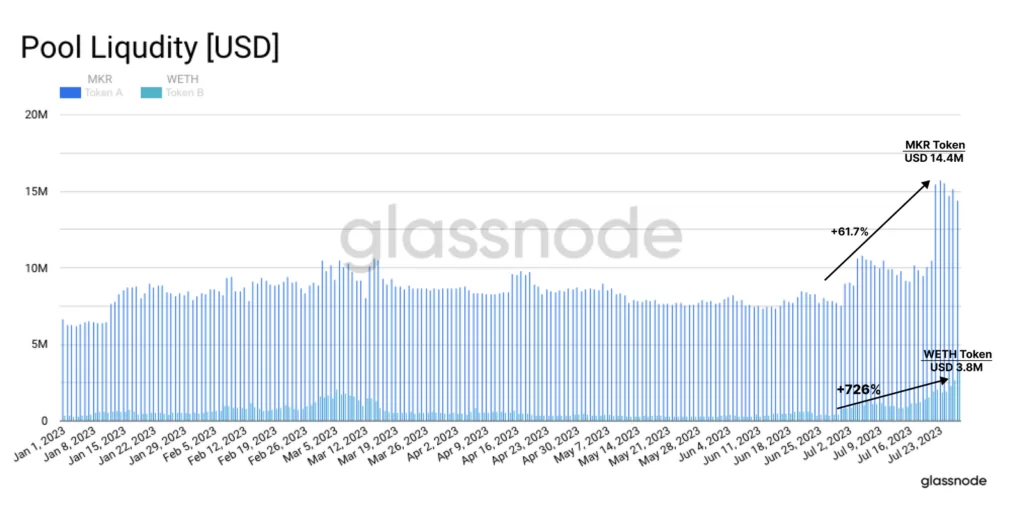

Źródło: GlassnodeOd czasu ogłoszenia odkupu Maker, największą pulą płynności dla Makera na Uniswap (V3) była pula MKR/WETH. Doświadczyła skokowego wzrostu płynności. Dla puli, która zawierała fundusze MKR, głębokość WETH wzrosła o ponad 700%. Dostawcy płynności sygnalizują oczekiwanie wyższych wolumenów handlowych dla pary MKR-WETH. Czy można jej oczekiwać bez wyższej aktywności De-Fi?

Źródło: Glassnode

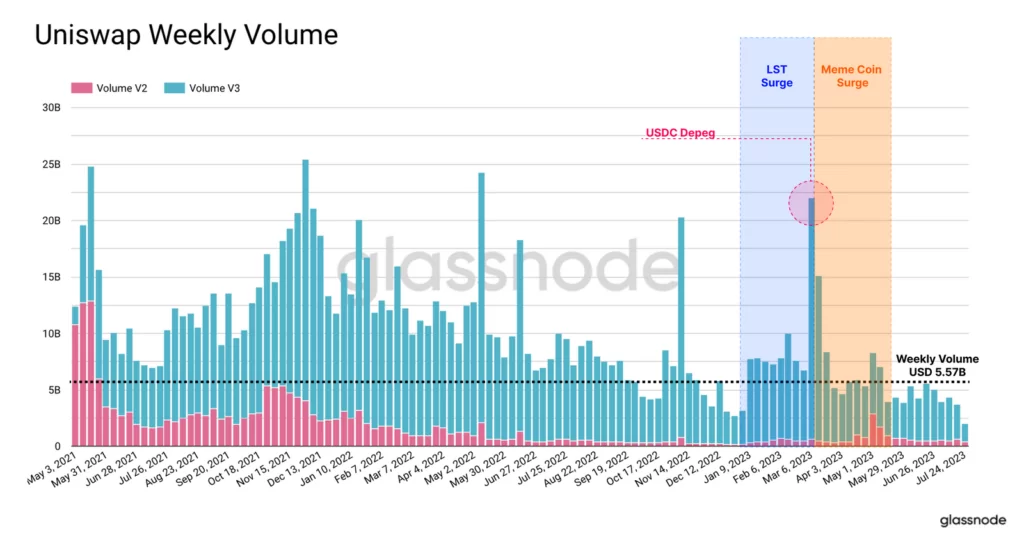

Źródło: GlassnodeGlassnode skoncentrował się na Uniswapie, głównej giełdzie DEX i najbardziej znaczącym konsumentem 'gas fees’ w zeszłym tygodniu. Obrót Uniswap – Ethereum wskazał na 5,57 mld USD tygodniowo i pozostaje znacznie niższy niż w poprzednich latach. Co prawda początku 2023 r. nastąpił wzrost wolumenu związany z zainteresowaniem stakingiem oraz dynamicznym odbiciem memcoinów. Ten rajd jednak dziś nie ma już miejsca. Emocje związane z BTC ETF i decyzją Ripple nie stały się katalizatorem wyższej aktywności handlowej na Uniswapie.

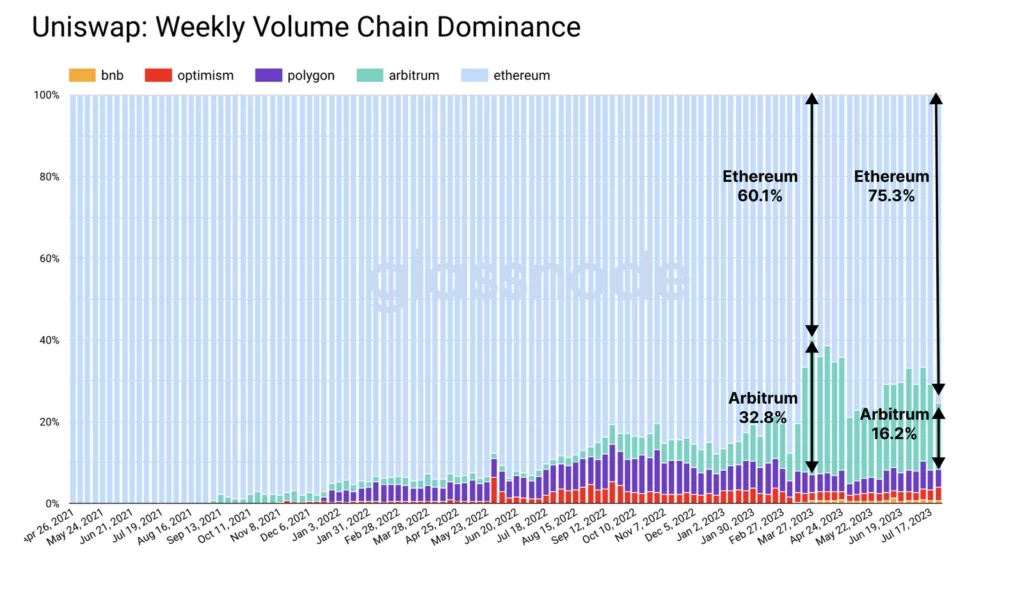

Badając rozkład wolumenu transakcji na Uniswapie w różnych protokołach warstwy 2, Glassnode wskazuje na nieco więcej konstruktywnych dla De-Fi wniosków. Znaczna część handlu przeniosła się z głównej sieci Ethereum do Arbitrum (32% wolumenu w marcu).Trend utrzymywał się na wysokim poziomie w czerwcu i lipcu. To stanowi pewne uzasadnienie dla niższego wolumenu na Ethereum-Uniswap, który widzimy wyżej.

Boty

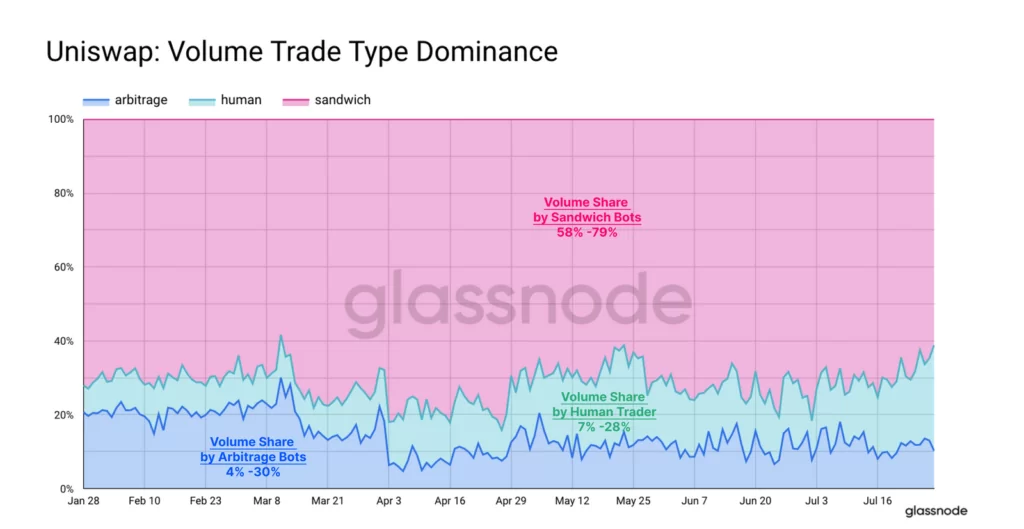

Glassnode poszedł dalej, przyjrzał się temu kto de facto handluje na Uniswapie. Od 2019 roku widoczne jest rosnące zainteresowanei i udział MEV botów. To zautomatyzowane programy, które monitorują aktywność on-chain by optymalizować moment wejścia w transakcje (oraz wyjścia z niej). Boty arbitrażowe mają na celu czerpanie zysków z różnic cenowych między tą samą parą tokenów na różnych giełdach. Z kolei programy 'sandwich’ działają poprzez wstawianie swoich transakcji przed docelowym traderem (załóżmy kupującym). To powoduje wykonanie transakcji przy szerszym spreadzie.

Następnie sandwich bot ponownie sprzedaje to co kupił by 'zrealizować’ szerszy spread. Wykres niżej pokazuje odsetek wolumenu botów na Uniswap (na Ethereum) vs aktywność traderów. Boty sandwich, które rozszerzają spread odpowiadają za (zazwyczaj) ponad 60% dziennego wolumenu. Udział botów arbitrażowych spadł z około 20% do 10% od początku roku. Tymczasem udział wolumenu stworzonego przez ludzkich traderów wzrósł do 30% od początku lipca. Ostatnie dane są zatem zgodne z trendem zwiększonego zainteresowania tokenami DeFi.

Źródło: Glassnode

Źródło: Glassnode

2 lat temu

2 lat temu

![[FOTO] Obraz i Wiara: Świętość to nie teoria](https://www.emkielce.pl/media/k2/items/cache/d04917f09609ab8382785d14909f807a_XL.jpg)