Choć sprawa sądowa Ripple z Komisją Papierów Wartościowych i Giełd (SEC) przez cały czas nie została rozstrzygnięta, wieloryby pozostają odporne, a na poprawę sytuacji on-chain wskazują jeszcze dwa inne wskaźniki. W lutym kryptowalutowe wieloryby rozpoczęły dużą falę akumulacji XRP i choć bycze momentum wciąż pozostaje stłumione, obserwujemy rosnace zainteresowania dużych inwestorów. W tym samym czasie rynki będą uważnie przyglądać się postępom zaangażowania Ripple Labs w projekt pilotażowy CBDC w Czarnogórze. Projekt ten może okazać się zdarzeniem, które spowoduje skokowy wzrost zainteresowania spekulantów i być może przyczyną dla której wieloryby znów interesują sie XRP.

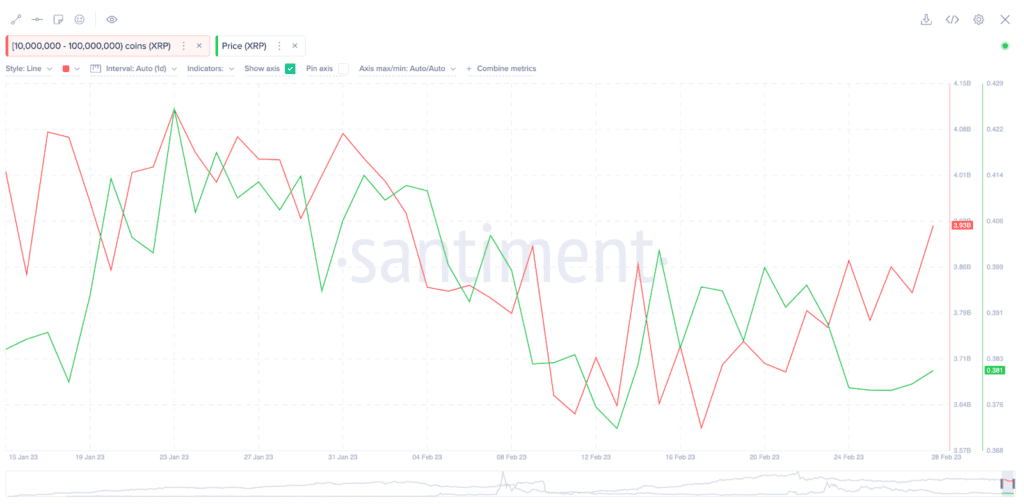

XRP akumulacja adresów posiadających od 10 000 0000 do 100 000 000 XRP. Źródło: Santiment

XRP akumulacja adresów posiadających od 10 000 0000 do 100 000 000 XRP. Źródło: SantimentWieloryby kryptowalutowe wchodzą w tryb akumulacji. Ostatni trend wśród wielorybów jest krytyczną metryką, która może stać się katalizatorem dla wzrostu cen. Dane Santiment pokazują, iż wieloryby posiadające od 10 milionów do 100 milionów XRP, skupowali XRP zwiększając salda w ostatnim czasie.

Powyższy wykres dystrybucji podaży XRP pokazuje, iż wieloryby dodały do swoich sald około 300 milionów tokenów XRP tylko w ciągu ostatnich dwóch tygodni lutego. Ta informacja może być jedną ze składowych pokazujących, iż bycze momentym dla Ripple może dopiero nadejść. Do tej pory korelacja między cenami XRP a wzorcem zachowań akumulacja/dystrybucja wśród wielorybów była dodatnia i jeżeli tak będzie tym razem – byki mogą niebawem wrócić do XRP.

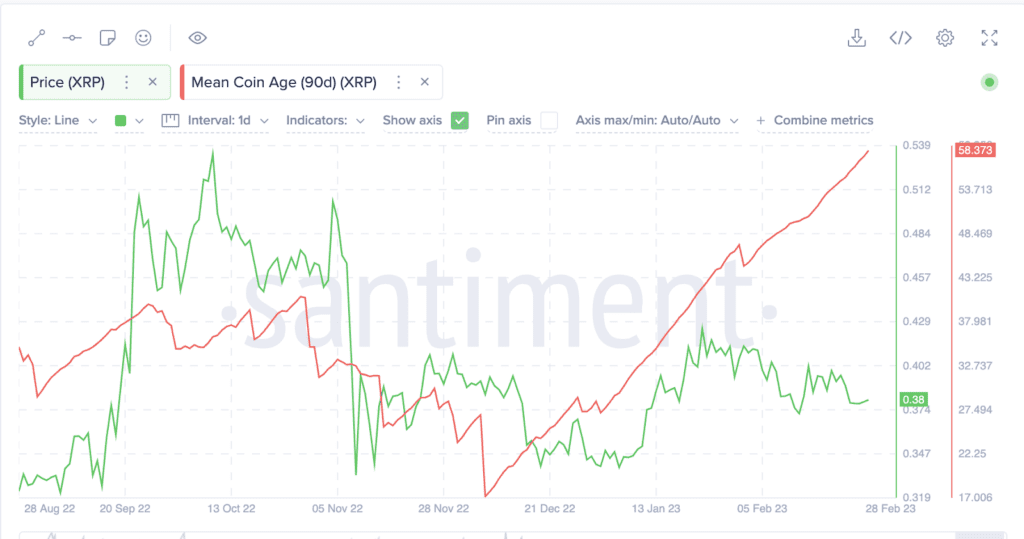

XRP Mean Coin AGe Źródło: Santiment

XRP Mean Coin AGe Źródło: SantimentHistorycznie, ceny Ripple miały tendencję do wzrostu, gdy wskaźnik Mean Coin Age utrzymuje się w trendzie wzrostowym. Od początku lutego, mniej tokenów opuszczało dotychczasowe adresy, co świadczy o malejącej presji sprzedaży. Na trend akumulacji wskazuje też wskaźnik średniego wieku XRP przekraczający 90 dni (90d). Platforma Santiment opisuje go jako średnią liczbę dni, w których każdy token nie zmieniał adresu (malejąca podaż).

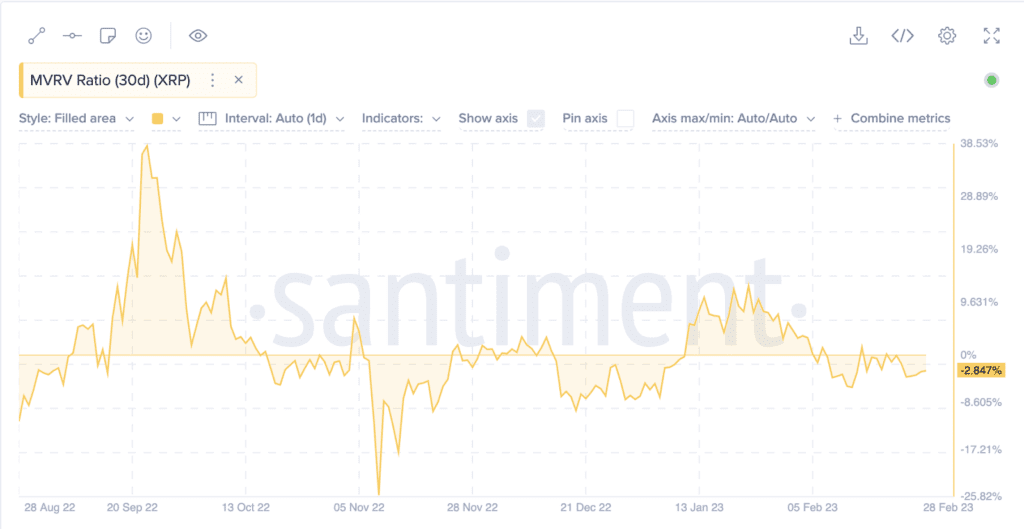

XRP Market-value-to-realized-value (MVRV). Źródło: Santiment

XRP Market-value-to-realized-value (MVRV). Źródło: SantimentWskaźnik wartości rynkowej do wartości zrealizowanej (MVRV) może być użyty do ustalenia skali wyprzedania i w następstwie – poprzedzać kontrariańskie odbicia ceny. Udostępniona przez Santiment metryka on-chain zestawia ze sobą stosunek kapitalizacji rynkowej aktywa do jego zrealizowanej kapitalizacji (średniej ceny nabycia inwestorów w łańcuchu bloków). Wykres pokazuje, iż większość posiadaczy, którzy kupili XRP w ciągu ostatniego miesiąc wciąż jest w stracie zatem mało prawdopodobne może być, aby dokonali większych wyprzedaży przy aktualnych cenach.

Raport Banku Rozrachunków Międzynarodowych (BIS)

Ekspozycja, jaką banki na całym świecie mają na kryptowaluty wg. raportu BIS kryptowaluty stanowi zaledwie ułamek procenta. Mimo powszechnej narracji o adopcji kryptowalut, zainteresowania ze strony banków i instytucji oraz pogróżek regulatorów wg. których takowe mogą tworzyć problem systemowy Analitycy BIS przyjrzeli się aktywom 17 banków z całego świata (nadzorowanych w ramach Basel III). Łącznie wszystkie te banki zgłosiły zaledwie 2,9 mld EUR ekspozycji na aktywa związane z kryptowalutami, co stanowiło uwaga 0,013% wszystkich posiadanych przez nie aktywów. Wobec szacunków BIS dot. 181 banków z całego świata (regulowanych przez podmiot) posiada zaledwie 0,003% aktywów, które mogąbyć narażone na gwałtowne ruchy sektora kryptowaluty. Niska ekspozycja oznacza oczywiście, iż kryptowaluty są wciąż izolowane od tradycyjnego systemu finansowego. Warto podkreślić też, iż to właśnie izolacja branży od tradycyjnego systemu bankowego stałą się praprzyczyną powstania krytykowanych teraz przez regulatorów stablecoinów. Inwestorzy wykorzystują je by uniknąć zmienności i nabywać cyfrowe towary za dobrze znaną sobie wartość. Jednoczesnie między końcem 2021 r. a połową 2022 roku ekspozycja banków na aktywa kryptowalutowe wzrosła o imponujące 30%.

Należy jednak zaznaczyć, iż ekspozycja to kwestia bardzo indywidualna, a powyższe dane to uśrednienie. Bardzo kilka spośród wszystkich banków ma bezpośrednią ekspozycję na BTC lub ETH. Większość z nich zgłosiło ekspozycję na firmy kryptowalutowe lub cyfrowe produkty. Ekspozycja obejmowała także rozliczanie instrumentów pochodnych powiązanych z kryptowalutami (derywaty, opcje, futures etc.), udzielanie pożyczek podmiotom posiadającym ekspozycję na aktywa kryptowalutowe lub pod zabezpieczenie takich aktywów, transakcje finansowania papierów wartościowych posiadajacych aktywa kryptowalutowe w bilansach (jak np. Microstrategy czy Tesla), ubezpieczenia dla aktywów kryptowalutowych oraz wewnętrzne lub wewnątrzbankowe wykorzystanie operacyjne aktywów kryptowalutowych.

2 lat temu

2 lat temu