Bitcoin cofnął się z poziomu powyżej 25 000 USD do 22 000 USD, gdzie byki walczą o utrzymanie momentum. W dzisiejszym artykule przyjrzymy się kilku wykresom on-chain z Glassnode. Co w tym czasie robiły na giełdach wieloryby?

Źródło: Glassnode

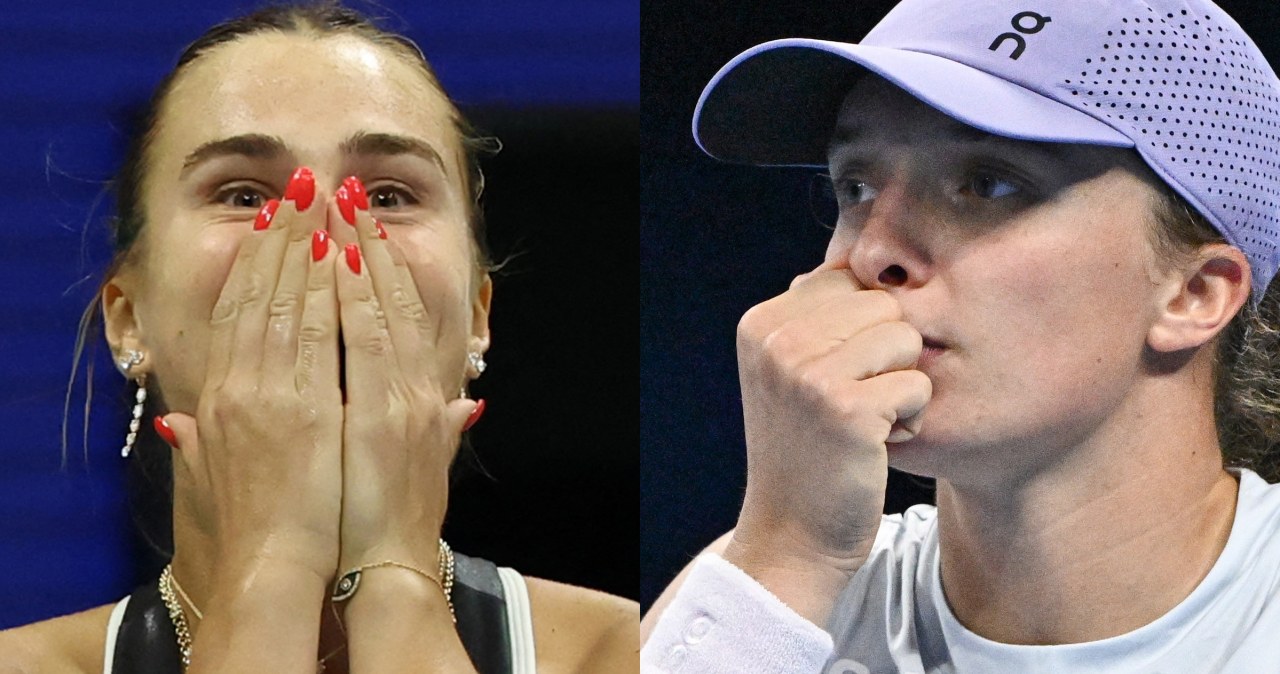

Źródło: GlassnodeOprócz grup inwestorów uzależnionych od czasu posiadania przez nie BTC, zachowanie można również ocenić na podstawie wielkości portfela. Wśród wszystkich znanych posiadaczy to wieloryby posiadające ponad 1000 BTC przyciągają największą uwagę spekulantów i całego rynku. Wykres przedstawia średnie ceny nabycia dla wielorybów biorąc pod uwagę tylko monety wpływające i wypływające z kryptowalutowych giełd. Glassnode rozpoczął pomiar na następujących głównych dnach bessy, analizując najkorzystniejszą średnią cenę nabycia wielorybów dla każdej fazy cyklu.

- Od lipca 2017 roku tj. od uruchomienia Binance (żółty)

- Od grudnia 2018 r., przy dołku z rynku niedźwiedzia z 2018 r. (czerwony)

- Od marca 2020 r. na dnie wyprzedaży COVID (niebieski)

Wszystkie te trzy grupy wielorybów doświadczyły średnio niezrealizowanej straty gdy Bitcoin spadł poniżej 18 000 USD po implizji FTX w listopadzie 2022. Ciekawym jednak jest, iż ostatnie spadki przyspieszyły wobec słabnącego popytu na poziomie przybliożnej podstawie kosztowej wielorybów akumulujących BTC z okresu grudnia 2019 tj. 23 800 USD, a dodatkowo poziom ten zbiegł się ze średnią ceną nabycia BTC przez starszą niż 6 miesięcy podaż co potencjalnie sugeruje a) trwalsze osłabienie sentymentu b) aktywniejszą podaż długoterminowych oraz również majętnych inwestorów.

Źródło: Glassnode

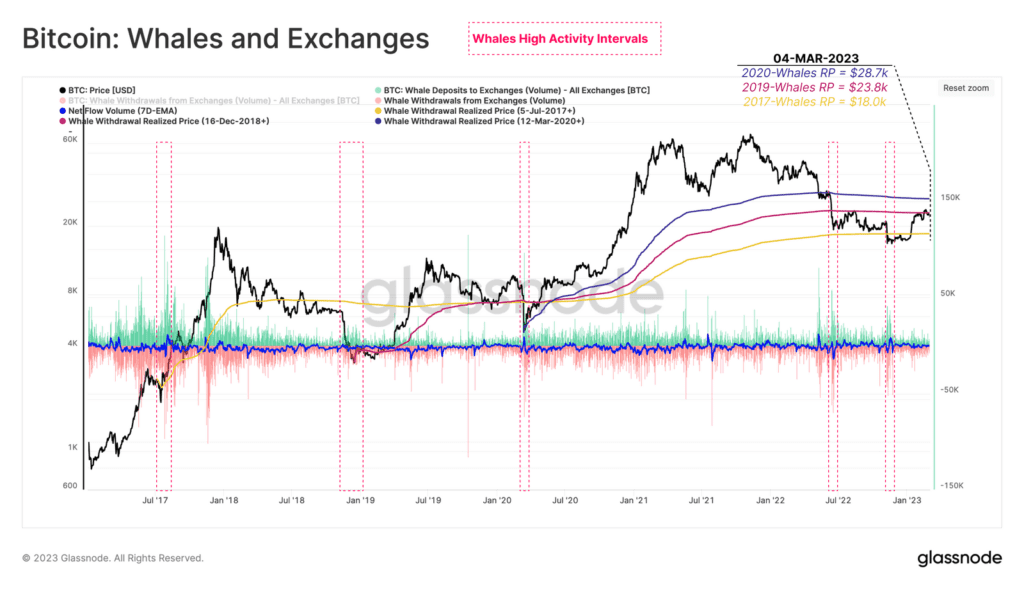

Źródło: GlassnodeGdy więcej Bitcoinów zaczyna poruszać się w sieci, Glassnode sprawdza metrykę aSOPR, aby ocenić średni zysk (lub stratę) zrealizowane przez dokonujących transakcje. Średnia dwutygodniowa aSOPR jest dziś notowana powyżej wartości 1 nieprzerwanie od 40 dni. Wzorzec ten podkreśla pierwszy trwały zryw w realizacji zysków od marca 2022 roku i odzwierciedla powrót napływającego kapitału wystarczający do zaabsorbowania podaży (nowy popyt). Powrót aSOPR powyżej 1,0 w dość trwały sposób jest typową cechą w miarę jak rynek odradzał się po okresie głębokich i przedłużonych strat (w maju 2019 30 dni, na początku 2023 – 40 dni).

Źródło: Glassnode

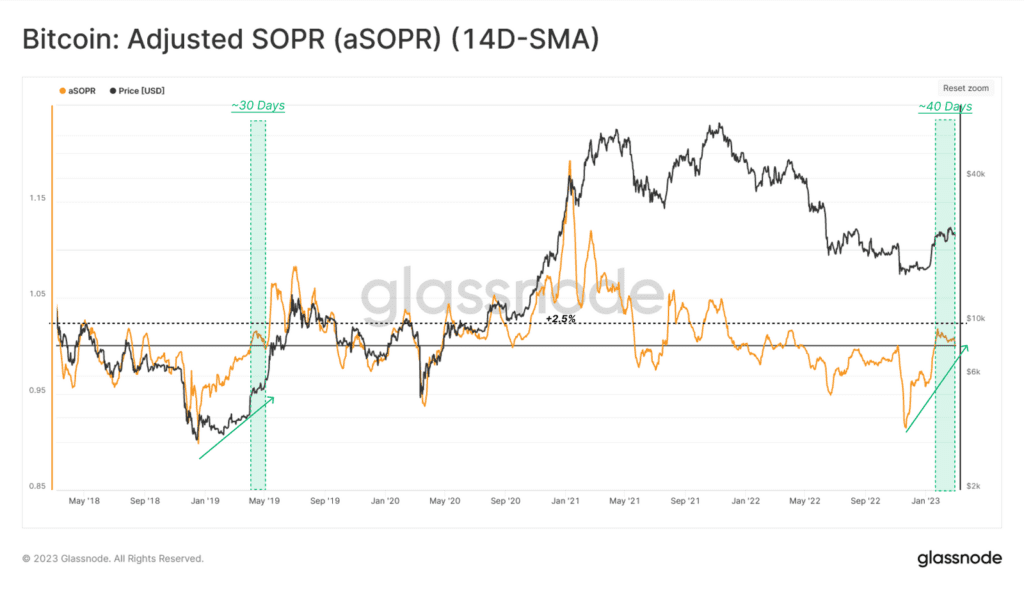

Źródło: GlassnodeObecny stan rynku Glassnode opisuje jako fazę przejściową, która zwykle występuje w późniejszych fazach bessy. Twierdzenie to można zaobserwować w metryce niezrealizowanego zysku/straty netto (NUPL). Od połowy stycznia, średnia tygodniowa NUPL wzrosła ze stanu niezrealizowanej straty netto do stanu pozytywnego. Co to nam mówi? Że przeciętny właściciel Bitcoina ma w tej chwili niezrealizowany zysk netto o wielkości około 15% kapitalizacji rynkowej. Ten wzór przypomina strukturę rynku odpowiadającą fazom przejściowym na poprzednich rynkach niedźwiedzia. Glassnode może również stworzyć wskaźnik odejmując niezrealizowany zysk zablokowany w części podaży liczącej więcej niż 7 lat (bardziej 'uaktualnić metrykę’) patrząc na skorygowany aNUPL. Według tej miary, rynek jest dziś ledwo poniżej progu rentowności, i można argumentować, iż przez cały czas utrzymuje się w rynku niedźwiedzia.

Źródło: Glassnode

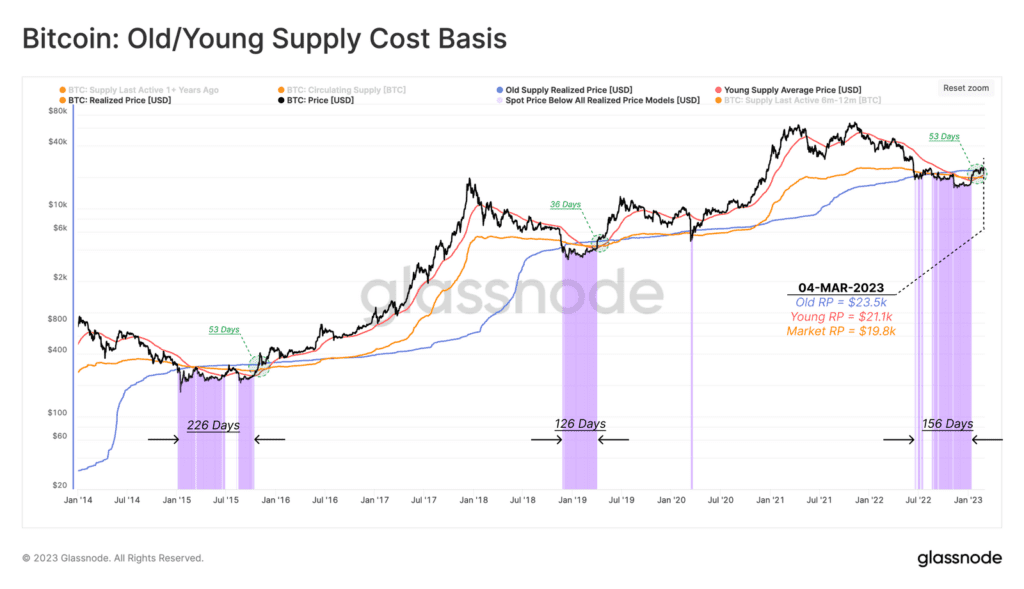

Źródło: GlassnodeOprócz tradycyjnych wskaźników technicznych, modele tworzone przez Glassnode mogą służyć jako narzędzie do szacowania granic podaży i popytu. Wśród różnych modeli wyceny, średnia cena nabycia różnych grup inwestorów w ekosystemie Bitcoin może pomóc szacować zakresy cenowe, które są psychologicznie ważne. Poniższy wykres porównuje te szacunki podstawy kosztów (Realized Price) w trzech kohortach.

Średnia cena zrealizowana młodej podaży wynosi 21 000 USD (czerwony kolor) i dotyczy BTC, które zmieniały właściciela w ciągu ostatnich 6 miesięcy. Średnia zrealizowana cena rynkowa czyli średnia dla wszystkich inwestorów BTC wynosi 19 800 USD. Stara podaż posiada najwyższą zrealizowaną (średnią) cenę nabycia tj. 23 500 USD i dotyczy ona BTC trzymanych na adresach co najmniej 6 miesięcy. Cena spadła z poziomów zbieżnych z właśnie średnią ceną starej podaży i wiele z tych starszych BTC jest przez cały czas trzymanych przez uruchamiających od czasu do czasu podaż nabywców z cyklu 2021-22, którzy są w stracie. Uśpiona podaż przez cały czas jest więc 'w grze’.

Źródło: Glassnode

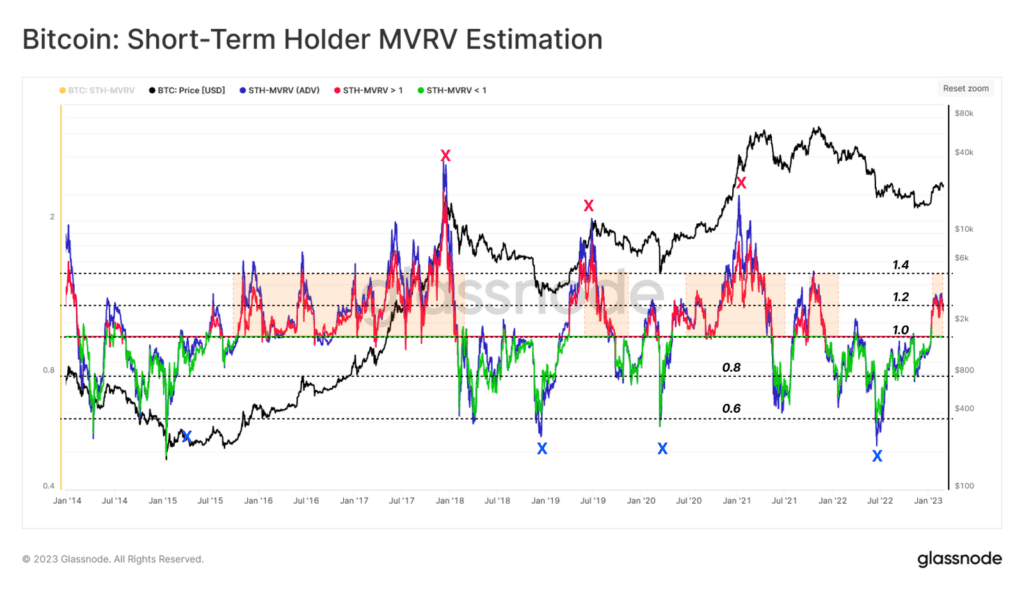

Źródło: GlassnodeDane on-chain pozwalają ocenić wskaźnik MVRV dla krótkoterminowego inwestora w BTC, aby oszacować względny niezrealizowany zysk inwestorów krótkoterminowych (STH). Analizując poprzednie cykle, możliwość realizacji zysków przez STH rośnie w okresach, w których średnia ich zysków wynosi ponad 20%. Ostatnie spadki z poziomu 23 800 USD wyraźnie pokrywają się z taką strukturą, ponieważ STH-MVRV osiągnął właśnie wartość 1.2 nim zaczął spadać. jeżeli rynek spadnie z powrotem do poziomu 19 300 USD przywróci STH MVRV do wartości 1,0 i pokaże, czy ceny spot wróciły podstawy kosztów tej grupy nowych nabywców.

Źródło: Glassnode

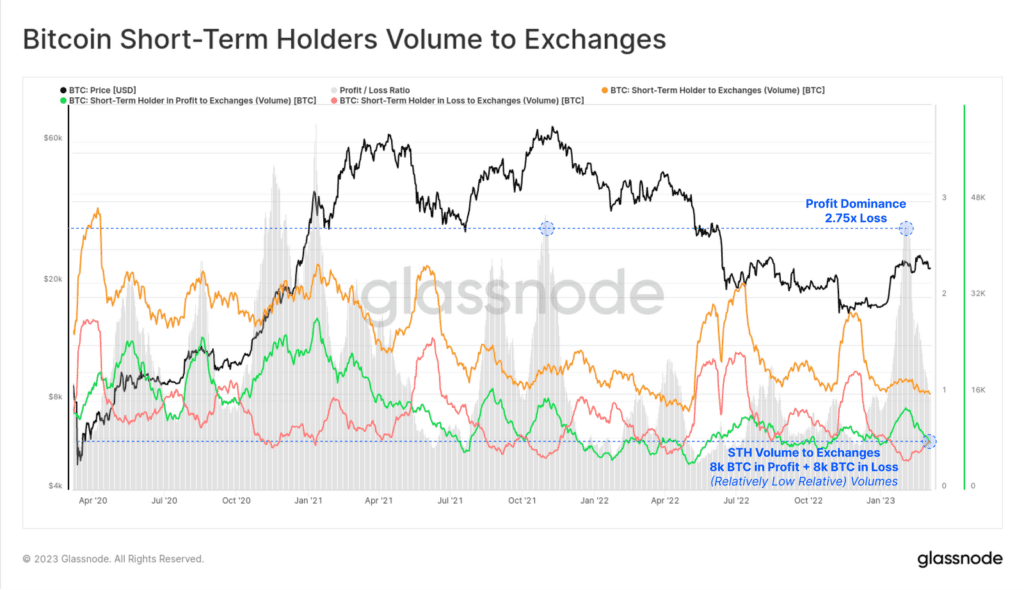

Źródło: GlassnodeWpływ nowych inwestorów Glassnode mierzy obserwując wolumeny BTC wysyłane na giełdy, które były albo w zysku albo w stracie. Stosunek wolumenu BTC wysyłanych na giełdy przez krótkoterminowych inwestorów w zysku wobec wolumenu wysyłanego w stracie osiągnął szczyt na poziomie wielokrotności 2,75 na początku lutego. Całkowity wolumen BTC posiadanych przez adresy STH wysyłanych na giełdy wynosi dziś około 16 tys. BTC dziennie i dzieli się w przybliżeniu pół na pół zysk vs strata (równowaga). Relatywnie jest to wciąż stosunkowo niski wolumen wysyłanych BTC na giełdy w porównaniu do całego cyklu 2020-23.

2 lat temu

2 lat temu