W piątek spółka Autodesk, była najmocniej tracącym na wartości komponentem indeksu S&P 500. W ciągu jednej sesji walory tej spółki zostały przecenione o prawie 13%. Co było powodem tak gwałtownego spadku?

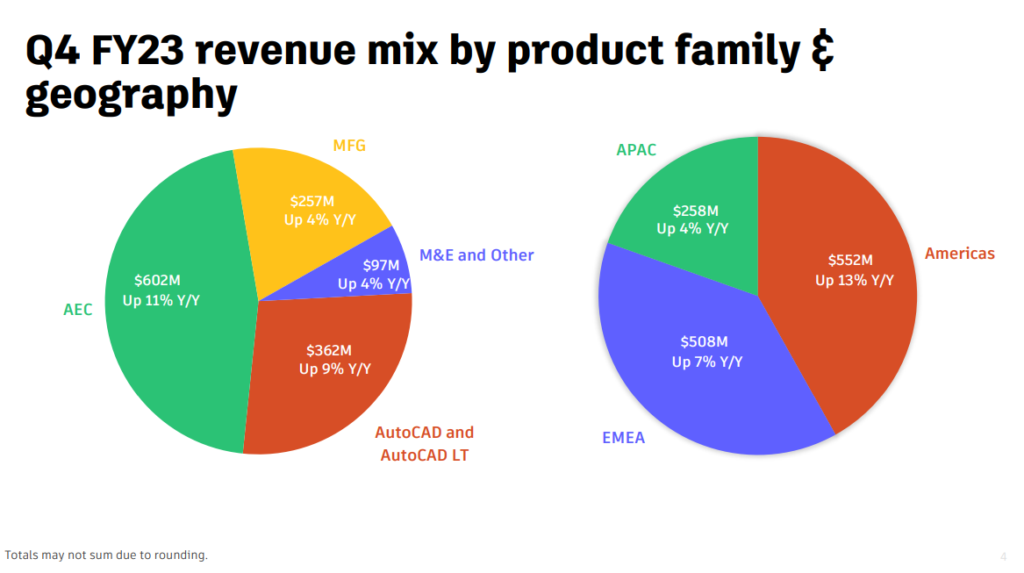

Na początku krótka wzmianka o samej spółce. Autodesk jest to firma, która sprzedaje swoje produkty na prawie całym świecie. Spółka jest bardzo dobrze zdywersyfikowana geograficznie i produktowo. Widać to na poniższym wykresie:

źródło:Autodesk

źródło:AutodeskSpółka na razie większość przychodów generuje w Ameryce Północnej i Południowej oraz regionie EMEA (Europa, Bliski Wschód i Afryka). Te dwa regiony odnotowały również szybki wzrost przychodów w IV Q 2023 FY. Spoglądając na strukturę produktową, najważniejszym segmentem jest AEC (Architecture, Engineering & Construction). Są to m.in. systemu do tworzenia np. projektów budowlanych. Kolejnymi istotnymi segmentami jest AutoCAD (oprogramowanie do projektowania 2D i 3D) oraz MFG (projektowanie i wdrażanie produktów).

Inwestorzy rozczarowani prognozami Autodesk

Powodem spadku kursu akcji była negatywna reakcja na informacje finansowe opublikowane w raporcie za IV Q 2023 roku. Autodesk opublikował przyzwoite wyniki za za czwarty kwartał roku obrotowego 2023. Jednak inwestorów zaniepokoiła informacja o prognozach na przyszły rok. Sceptycyzm inwestorów spowodował, iż akcje spadły o 13%.

$ADSK – Autodesk stock is biggest loser on S&P 500, Nasdaq-100 as Wall Street focuses on cash flow https://t.co/sXFiguLZyr

— Beeken Technology (@beeken_tech) February 25, 2023Autodesk opublikował wyniki za IV Q roku obrotowego 2023. Dane dotyczyły okresu od października 2022 do stycznia 2023. Poniżej krótkie podsumowanie:

- przychody wzrosły o 9% r/r do 1,32 mld$

- zysk operacyjny w IV Q 2023 wyniósł 277 mln$. Rok wcześniej kwartalny wynik operacyjny wyniósł 143 mln$

- marża operacyjna (według standardów GAAP) wyniosła 21% co oznacza wzrost o 9 punktów procentowych r/r

- Zysk na akcję (EPS) wyniósł 1,35$ vs 0,40$ rok wcześniej

- FCF wyniósł 903 mln$ vs 716 mln$ rok wcześniej

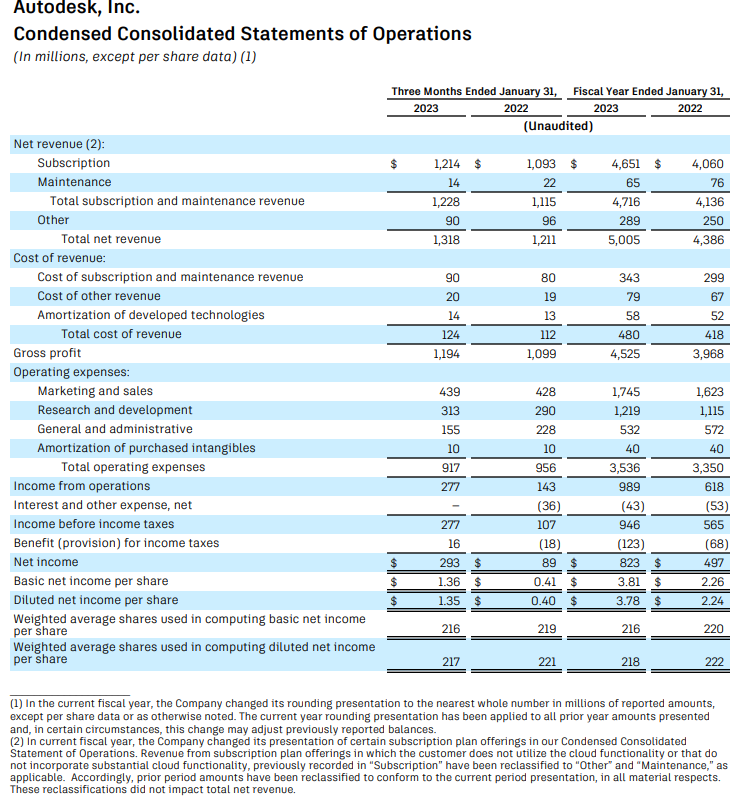

Poniżej widać fragment sprawozdania finansowego spółki:

źródło: Autodesk

źródło: AutodeskJak widać na załączonym powyżej obrazku spółka osiąga bardzo wysoką marżę brutto na sprzedaży, która wyniosła w IV Q 2023 roku aż 98,35%. Wysoka marża wynika z tego, iż koszt krańcowy zaoferowania systemu w modelu subskrypcyjnym jest bliski zera. Warto zauważyć, iż wydatki na R&D (Badania i Rozwój) wynoszą około 300 mln$ kwartalnie. W IV Q 2023 roku Autodesk potrafił zredukować koszty administracyjne. To w połączeniu z kontrolą innych wydatków spowodowało znaczny wzrost wyniku operacyjnego. Warto również spojrzeć na wynik netto, który również znacznie się poprawił. Należy również zauważyć, iż spółka generuje dużo gotówki z działalności operacyjnej a wydatki inwestycyjne są bardzo niskie. W efekcie Autodesk to maszyna do produkcji gotówki.

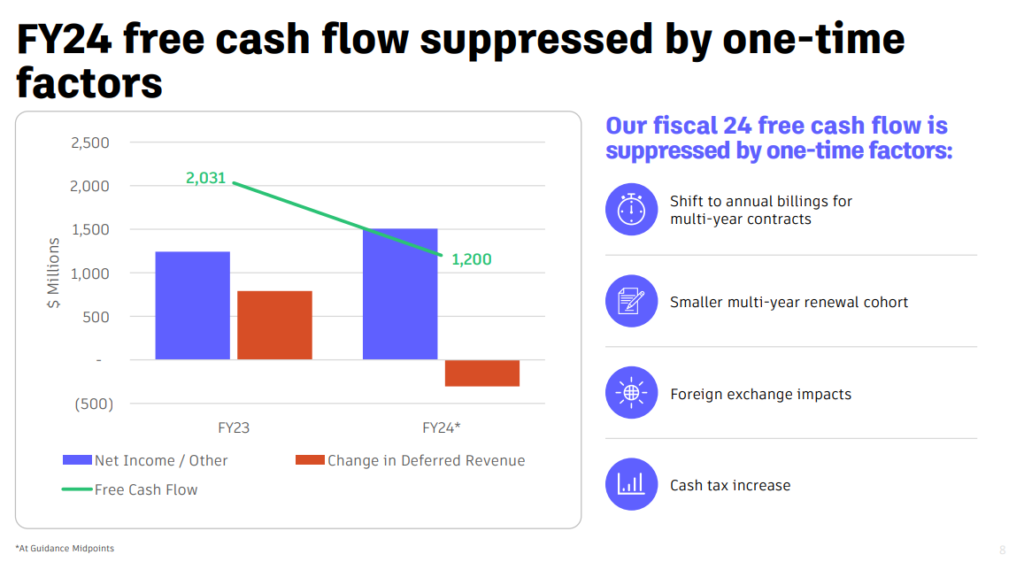

Skoro wyniki są lepsze niż rok temu, to co spowodowało tak gwałtowną przecenę? Rynkowi nie spodobało się obniżenie przez Autodesk prognoz dotyczących FCF (free cash flowe), czyli wolnych przepływów pieniężnych. FCF jest to w dużym skrócie wartość gotówki wygenerowanej z działalności operacyjnej i pomniejszonej o wydatki inwestycyjne (CAPEX). Bardzo często FCF stanowi bazę pod wycenę przedsiębiorstwa przez analityków akcji. Nie ma co się dziwić, iż obniżka wolnych przepływów pieniężnych odbiła się negatywnie na wycenie rynkowej Autodesk.

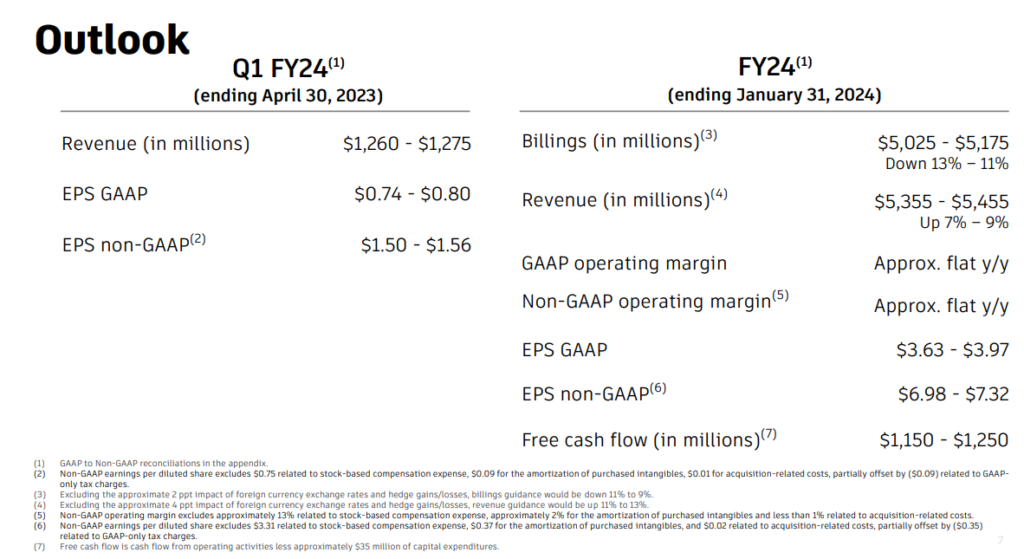

Spółka poinformował, iż FCF w roku obrotowym 2024 wyniesie 1,2 mld$ co jest o 40% niższym niż w zakończonym roku. Nie pomogły informacje, iż przychody Autodesk mają wzrosnąć od 7 do 9%. Reakcja rynku była natychmiastowa. Kurs podczas sesji w piątek spadł o prawie 13%.

źródło: Autodesk

źródło: AutodeskWarto również zwrócić uwagę na “billings”, którą spółka definiuje jako “przychody netto + zmiana przychodów przyszłych okresów”. Spadek billings nastąpi mimo wzrastających przychodów. Zatem druga składowa wzrostu ma się znacznie zmniejszyć. Przychody przyszłych okresów to m.in. zapłata przez klienta z góry za wieloletni kontrakt.

Zarząd Autodesk wyjaśnia słabsze prognozy

Autodesk wyjaśnił, iż spadek FCF wynikał z kilku czynników. Pierwszym z nich jest przejście do rocznych kontraktów zamiast wieloletnich umów. W efekcie klienci nie płacą za kilka lat “z góry”. Z tego powodu nastąpi spadek prognozowanych wpływów z działalności operacyjnej. Jest to “cena” jaką płaci Autodesk za zmianę modelu opłat. Wraz z przejściem wszystkich klientów z wieloletnich umów na umowy roczne, nastąpi “unormowanie” FCF. Drugim powodem jest mniejsza liczba odnów kontraktów długoterminowych. Odnowienie kontraktu długoterminowego daje szansę na renegocjację stawki oraz zapewnia wpływ gotówki.

źródło: Autodesk

źródło: AutodeskCiekawe opracowanie zostało stworzone przez użytkownika AlphaSense, który zaznaczył kolorami według niego “pozytywne” (zielony) i “negatywne” (czerwony) informacje jakie przekazała rynkom spółka Autodesk.

$ADSK Guidance:

"Putting that all together, we expect fiscal '24 revenue to be between $5.36 billion and $5.46 billion, up about 8% at the midpoint or about 13% at constant exchange rates and excluding the impact from Russia. We expect non-GAAP operating margins to be similar to… https://t.co/1v6GbdYiN3

pic.twitter.com/5NSsaayRJD

Podsumowanie

Trzeba zauważyć, iż to nie pierwsza taka sytuacja gdzie po gorszych wynikach finansowych kurs akcji Autodesk znacznie spadł.

Look at this 1 year chart and tell me this isn't insane: $ADSK pic.twitter.com/62BYUZgAAj

— kiwicarrotcake (@kiwicarrotcake) February 24, 2023Jak widać na wykresie, który zamieścił jeden z użytkowników Twittera, w ostatnim czasie kurs akcji porusza się w trendzie bocznym. Obecny spadek “zniósł” znaczną część wzrostów z obecnego roku. Inwestorzy o nastawieniu krótkoterminowym przed zajęciem długiej pozycji muszą poszukać oznak zakończenia impulsu spadkowego. Kupowanie od razu po dużym spadku jest często nazywane “łapaniem spadającego noża”.

Z pewnością dla długoterminowego inwestora wyniki potwierdziły zdolność spółki do zwiększania skali działania i generowania wysokich zysków. Przychody nie rosną co prawda zbyt gwałtownie (kilka procent rocznie), ale sam Autodesk wygenerował w poprzednim roku ponad 2 mld$ FCF. Problemem może być wysoka wycena przedsiębiorstwa, która przekracza w tej chwili 40 mld$.

2 lat temu

2 lat temu

![Rekolekcje adwentowe ks. Michała Olszewskiego "Jestem Owcą", część 5 i 6 [video]](https://www.tysol.eu/imgcache/750x530/c/uploads/news/151406/1766173848b1f824fee5329458cf27e9.png)