Marzec na rynkach towarowych rozpoczął się solidnie po tym, jak dane z Chin potwierdziły, iż aktywność w kraju będącym największym konsumentem surowców na świecie nabiera tempa.

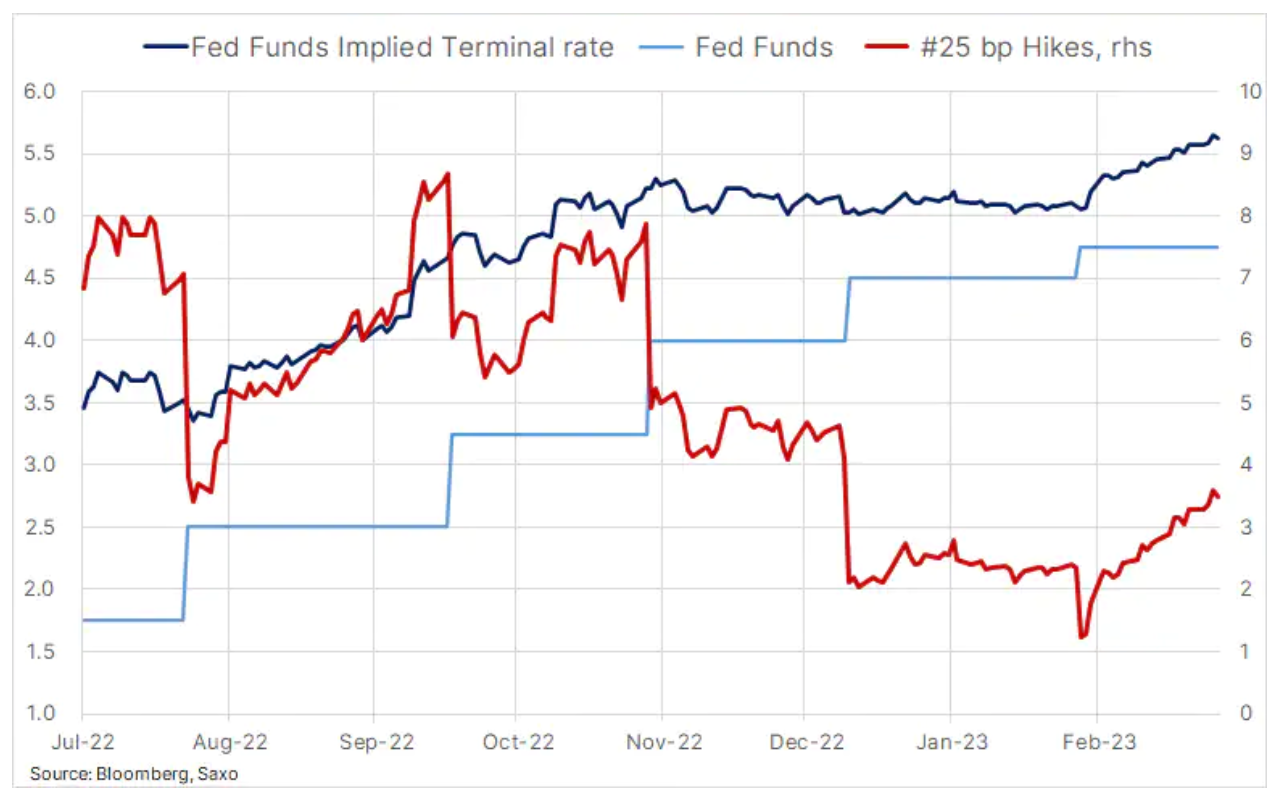

Wzrost cen hamuje jednak perspektywa trwałej inflacji w pozostałych krajach, prowadzącej do wyższych stóp procentowych i niższego wzrostu gospodarczego. W lutym inflacja w strefie euro wzrosła o 8,5% w ujęciu rocznym, czyli bez zmian w stosunku do stycznia i wbrew oczekiwaniom na spadek, natomiast presja cenowa osiągnęła nowy rekordowy poziom 5,6%. W Stanach Zjednoczonych rentowności dziesięcioletnich obligacji skarbowych po raz pierwszy od listopada przekroczyły 4% w reakcji na dane wskazujące na utrzymującą się presję cenową. Potwierdza to pogląd, iż amerykańska Rezerwa Federalna będzie przez cały czas podwyższać stopy, a następnie utrzymywać je tak długo, jak będzie to konieczne do czasu opanowania inflacji.

Rynek swapów wycenia w tej chwili maksymalny poziom amerykańskich stóp procentowych do września na około 5,6%, natomiast rynek terminowy spodziewa się niemal jednoprocentowej obniżki w ciągu nadchodzących dwunastu miesięcy. Innymi słowy, napływające dane gospodarcze będą musiały być przez cały czas mocne, aby wesprzeć uwzględnianą w tej chwili w wycenach wynoszącą ponad 75 punktów bazowych podwyżkę stóp. Jakiekolwiek osłabienie mogłoby automatycznie obniżyć oczekiwania, skracając równocześnie czas utrzymywania się stóp procentowych na szczytowym poziomie. Zwiększa to obawy o wzrost gospodarczy, a jednocześnie wspiera apetyt na ryzyko ze względu na towarzyszące temu osłabienie dolara i spadek rentowności obligacji.

Czy „podwójna sesja” w Chinach zwiększy impet chińskiego ożywienia?

Po tym, jak w lutym oczekiwania na ożywienie gospodarcze w Chinach po pandemii Covid zeszły na dalszy plan, w tej chwili ponownie znalazły się w centrum uwagi w reakcji na wzrost indeksu aktywności gospodarczej w sektorze wytwórczym (PMI) do najwyższego poziomu od 2012 r. Według innego raportu sprzedaż nieruchomości mieszkaniowych w Chinach po raz pierwszy od 20 miesięcy poszła w górę po tym, jak władze zwiększyły wsparcie dla tego zmagającego się z problemami sektora. Według raportu, siła obecnego ożywienia gospodarczego zaskoczyła chińskie władze, co sugeruje, iż w tym roku rząd będzie powściągliwy we wprowadzaniu nowych bodźców.

W związku z powyższym inwestorzy skupiają się w tej chwili na chińskim rządzie i na tym, jakie środki podejmie, aby dalej wspierać ożywienie gospodarcze. Pierwsza sesja 14. Komitetu Krajowego Ludowej Politycznej Konferencji Konsultatywnej Chin rozpocznie się 4 marca, a następnego dnia odbędzie się 14. Ogólnochińskie Zgromadzenie Przedstawicieli Ludowych. W trakcie tak zwanej „podwójnej sesji” władze Państwa Środka przedstawią wykaz celów rozwoju społecznego i gospodarczego, jak również oficjalną prognozę wzrostu gospodarczego i różne środki polityczne służące do osiągnięcia tych celów.

Surowce odzyskują siły po ciężkim lutym

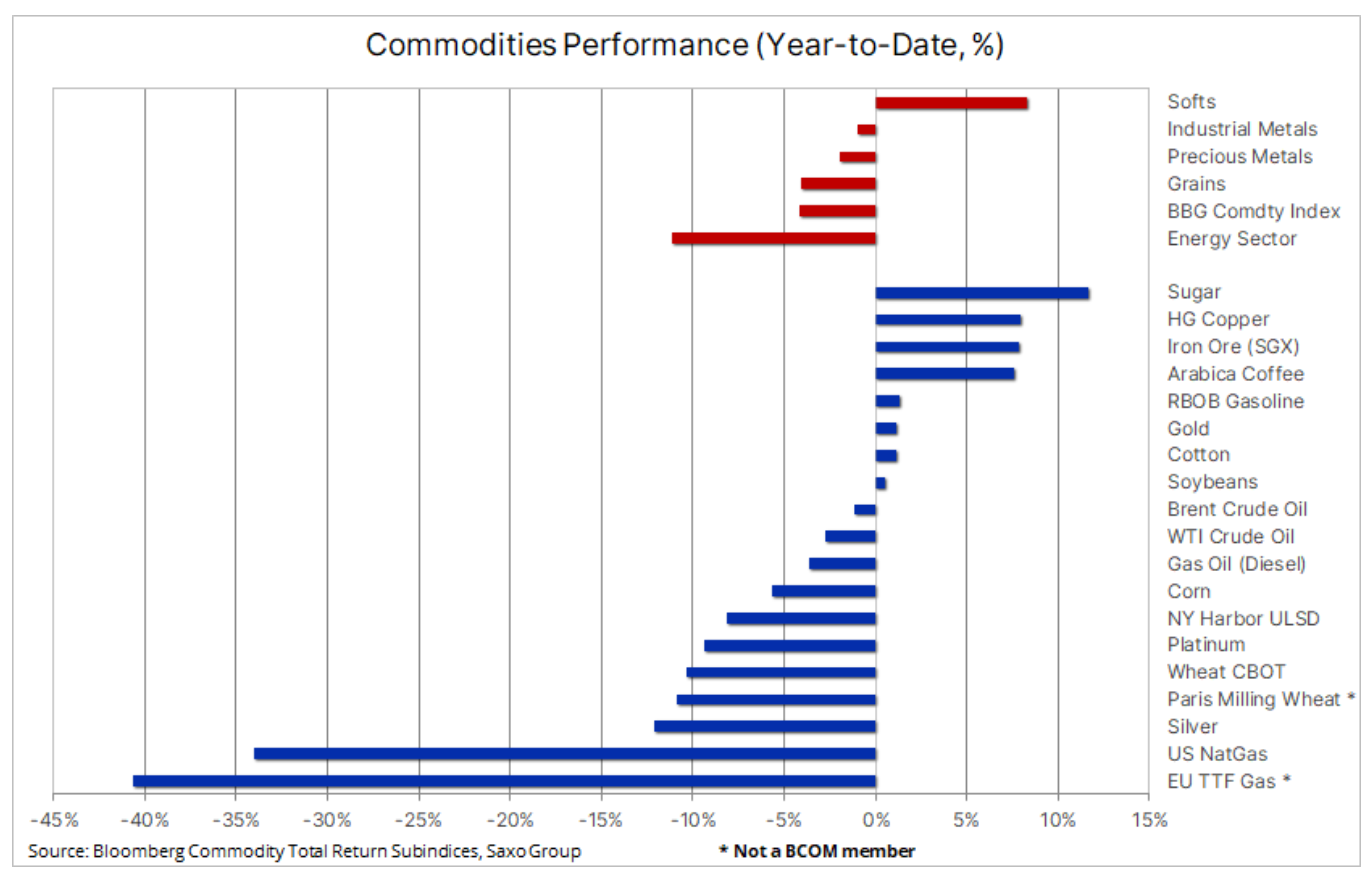

Sektor towarowy przez większość lutego pozostawał na dalszym planie, przy czym straty odnotowywały wszystkie najważniejsze surowce, od energii po metale przemysłowe i metale szlachetne. Straty te były przede wszystkim wynikiem przez cały czas silnych amerykańskich danych gospodarczych, w tym inflacji, która zmusiła Fed do zaostrzenia jastrzębiej retoryki, a równocześnie spowodowała wzrost rentowności obligacji i umocnienie dolara, co pogorszyło apetyt na ryzyko na rynkach akcji i na rynkach towarowych. Jednak mimo iż część tych obaw została zniwelowana w efekcie wspomnianych solidnych danych z Chin, prognoza krótkoterminowa pozostaje zrównoważona, przy czym nie pojawił się jeszcze żaden wyraźny czynnik, który mógłby znacząco wpłynąć na patową sytuację pomiędzy bykami a niedźwiedziami. Najbardziej widoczne jest to w przypadku rynku energii, na którym ropa naftowa od końca listopada pozostaje w granicach przedziału.

Indeks towarowy Bloomberg, monitorujący koszyk 24 głównych kontraktów terminowych na surowce w niemal równomiernym podziale na energię, metale i produkty rolne, odnotował spadek o 4,2% w ujęciu rocznym po tym, jak spadek o 4,7% w zeszłym miesiącu zniwelował styczniowy wzrost, w

szczególności w przypadku metali szlachetnych i przemysłowych. W górę poszły przede wszystkim ceny tzw. produktów miękkich, takich jak kawa, cukier czy bawełna, wspierane przez prognozę coraz bardziej ograniczonej podaży. Sektor energii znalazł się na samym dnie, głównie z powodu strat na amerykańskim rynku gazu ziemnego, na którym panowała nadpodaż. Podobnie jak w Europie, cena amerykańskiego gazu ziemnego w ubiegłym miesiącu mocno poszła w dół, ponieważ łagodna zima zmniejszyła zapotrzebowanie na ogrzewanie, po czym w zeszłym tygodniu cena ta nieoczekiwanie wzrosła o prawie 30% ze względu na sygnały, iż produkcja może zacząć odczuwać skutki spadku cen i wzrostu eksportu LNG do poziomu rocznego maksimum.

Ceny ropy w perspektywie krótkoterminowej nie ulegną zmianie

W przypadku ropy naftowej rośnie prawdopodobieństwo, iż bieżący rok będzie podzielony na dwie wyraźnie się różniące połowy. W pierwszej połowie ceny ropy pozostaną w granicach przedziału, a obawy o globalny wzrost gospodarczy zrównoważą wpływ silnego, rosnącego popytu ze strony Chin i Indii. W dalszej części roku dostrzegamy zasadnicze ryzyko, iż podaż na rynku zacznie być ograniczona, ponieważ nie dojdzie do recesji w Europie i w Stanach Zjednoczonych, przez co nadwyżka na rynku przejdzie w deficyt. Dodatkowo przedłużająca się wojna w Ukrainie utrudnia Rosji utrzymanie obecnego poziomu produkcji, przede wszystkim ze względu na problemy z przekierowaniem produktów naftowych z Europy. Co więcej, rośnie konkurencja ze strony rafinerii na Bliskim Wschodzie – najnowszego ośrodka rafineryjnego, którego moce produkcyjne w drugim półroczu jeszcze bardziej wzrosną.

Ropa naftowa, która od listopada utrzymuje się w granicach przedziału, przez cały czas nie uzyskała impulsu kierunkowego umożliwiającego jej wybicie z ustanowionych przedziałów – 80-89 USD w przypadku ropy Brent, 73-83 USD w przypadku ropy WTI. Mocne dane gospodarcze z Chin pomogły zrównoważyć utrzymujące się obawy dotyczące prognoz gospodarczych w Stanach Zjednoczonych i Europie, gdzie stopy procentowe w nadchodzących miesiącach najprawdopodobniej będą przez cały czas rosły. Wydarzenia te, w połączeniu z osłabieniem dolara i spreadami bezpośrednimi wskazującymi na spadek podaży, przyczyniły się do niewielkiego tygodniowego wzrostu. W przypadku ropy Brent, tygodniowe zamknięcie powyżej dwudziestojednodniowej średniej ruchomej na poziomie 83,75 USD może sygnalizować dodatkowy impuls wzrostowy, jednak zasadniczo nie przewidujemy, by w najbliższym czasie nastąpiło wybicie ze wspomnianych przedziałów.

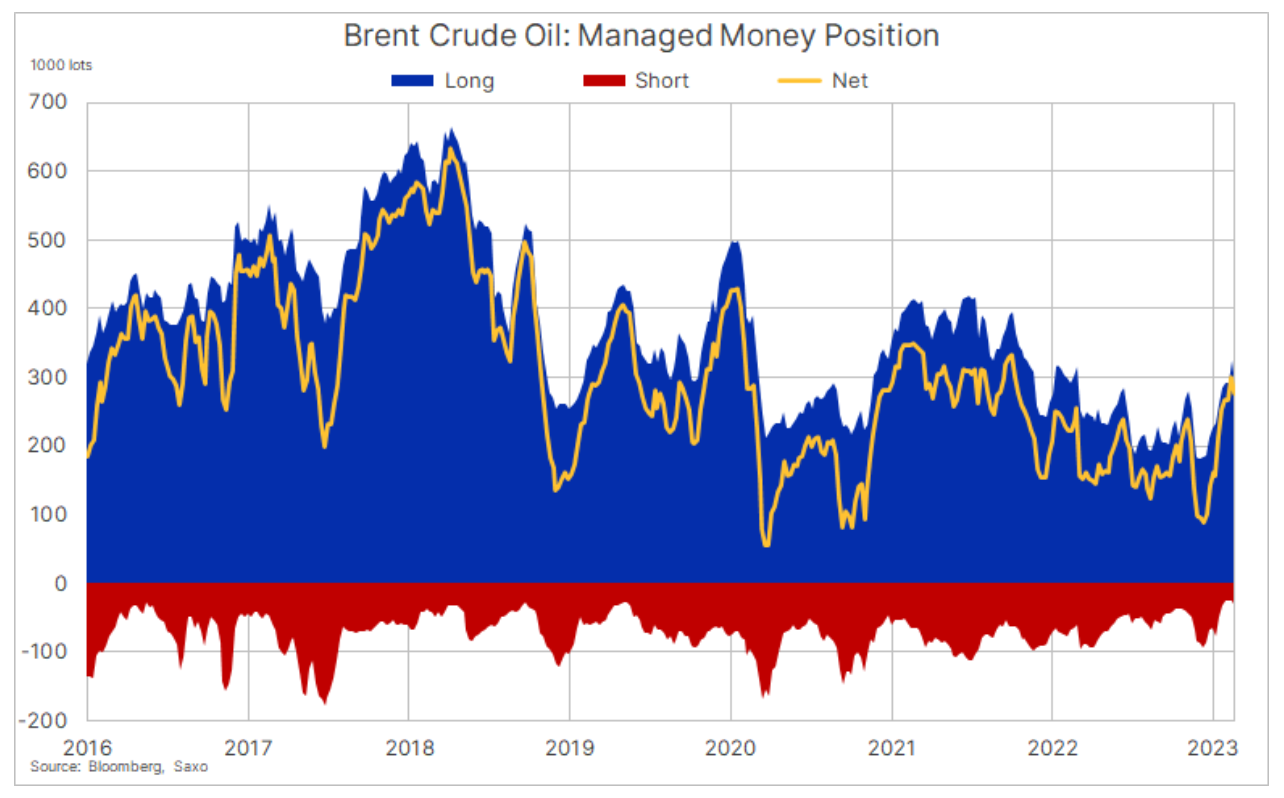

Dane COT wskazują na wsparcie dla wyższych cen ropy Brent

W piątek 24 lutego giełda ICE Futures Europe opublikowała opóźnione o cztery tygodnie dane z raportów Commitment of Traders (COT), aktualizując sprawozdawczość w tym zakresie po styczniowym cyberataku na ION Trading UK, który spowodował opóźnienia w raportowaniu transakcji. Tymczasem amerykańska komisja ds. obrotu towarowymi kontraktami terminowymi (Commodity Futures Trading Commission, CFTC) opublikowała jeden raport COT za tydzień kończący się 31 stycznia; dane prawdopodobnie nie zostaną zaktualizowane jeszcze przez następne trzy tygodnie. Dane ICE Brent zaprezentowały niezachwiane wsparcie dla wyższych cen, przy czym kategoria pieniędzy zarządzanych przez fundusze lub funduszy hedgingowych wykazywała długą pozycję netto w wysokości 277 tys. lotów, co stanowi najwyższy poziom od 16 miesięcy, a także najniższą krótką pozycję brutto od 2011 r. na poziomie 28 tys. lotów.

Powrót nabywców złota w związku z trwałą inflacją

Dla złota był to najlepszy tydzień od połowy stycznia po gorącym odczycie inflacji w UE i mocnych danych gospodarczych z Chin, które są głównym nabywcą tego metalu. W rezultacie dolar stracił na wartości, a cena złota poszła w górę, po raz pierwszy od 3 lutego przekraczając poziom dwudziestojednodniowej średniej ruchomej (aktualnie 1 844 USD). Na początku tygodnia prezes Banku Rezerwy Federalnej w Atlancie Raphael Bostic powiedział, iż stopy funduszy Fed mogą wzrosnąć do 5,25% i pozostać na tym poziomie do 2024 r., jednak biorąc pod uwagę, iż rynek już uwzględnia w wycenach stopę końcową powyżej 5,5%, negatywny wpływ tego komentarza na cenę był ograniczony.

Warto również zauważyć, iż skok rentowności dziesięcioletnich obligacji amerykańskich o 10 punktów bazowych w tym tygodniu wynikał przede wszystkim ze wzrostu rentowności powyżej progu opłacalności (inflacja), podczas gdy realne rentowności pozostały niemal niezmienione. Potwierdza to nasz długoletni pogląd, iż trwała inflacja z czasem wymusi korektę w górę przyszłych oczekiwań inflacyjnych. W połączeniu z popytem ze strony banków centralnych, potencjał wzrostowy złota nie doznał uszczerbku w wyniku ostatniej korekty. Aby jednak obecne ożywienie przyciągnęło wsparcie ze strony nabywców technicznych, ceny złota i srebra muszą co najmniej pokonać odpowiednio poziomy 1 864 i 22 USD, aby zasygnalizować zakończenie obecnej korekty.

Chiński wskaźnik PMI zapewnia impuls metalom przemysłowym

Miedź, aluminium, cynk i ruda żelaza odnotowały wzrost po tym, jak wspomniana seria danych ekonomicznych z Chin wykazała wzrost aktywności fabryk, jak również wzrost sprzedaży nieruchomości mieszkaniowych, co podwyższa oczekiwania dotyczące szybszego ożywienia popytu. Wiadomość ta dodała dalszego impetu odbijającemu się już rynkowi miedzi, który niedawno cofnął się do kluczowego obszaru tuż poniżej 4 USD i znalazł tam wsparcie. Jednak po niedawnym silnym wzroście monitorowanych przez giełdy poziomów zapasów w Nowym Jorku, Londynie i przede wszystkim w Szanghaju do poziomu maksimum z września 2021 r., bezpośrednia perspektywa silnego odbicia wydaje się mało prawdopodobna, dopóki nawis zapasów nie zostanie zrównoważony przez wzrost popytu – proces ten może potrwać kilka miesięcy. w tej chwili uwaga inwestorów skupia się na chińskiej „podwójnej sesji” i na tym, jakie działania podejmie tamtejszy rząd, aby przez cały czas wspierać ożywienie gospodarcze po zakończeniu lockdownów.

W ujęciu ogólnym podtrzymujemy naszą długoletnią konstruktywną opinię na temat metali przemysłowych, przede wszystkim miedzi. Jednak ze względu na wspomniany nawis zapasów jest mało prawdopodobne, aby kolejny trwały ruch w górę nastąpił przed nadejściem II kwartału. Termin ten jest do pewnego stopnia uzależniony od prognoz gospodarczych dla reszty świata i od tego, czy uda się uniknąć recesji, co naszym zdaniem jest możliwe. Na razie rynek będzie koncentrował się na akcji cenowej w poszukiwaniu wskazówek, w szczególności na reakcji inwestorów na ponowny test wsparcia na poziomie 3,95 USD lub 4,24 USD, czyli maksymalnego poziomu z lutego.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)