Na rynkach zapanował chaos – nie tylko z powodu utrzymania agresywnej polityki przez Fed, ale także z powodu kryzysu zaufania do gospodarki brytyjskiej po tym, jak polityka fiskalna i brak reakcji ze strony polityki pieniężnej przyczyniły się do znaczącej przeceny obligacji. Równocześnie gwałtowne umocnienie dolara amerykańskiego przez cały czas uderzało w szereg walut, uległ zmniejszeniu również efekt ubiegłotygodniowej interwencji Japonii. Kolejnym powodem do spadku może być presja na zyski przedsiębiorstw, a obawy o recesję muszą być w jeszcze większym stopniu uwzględnione w wycenach.

Prognozowany przez Fed wysoki poziom inflacji przez dłuższy czas jest w tej chwili traktowany poważnie

Wrześniowe posiedzenie Federalnego Komitetu Otwartego Rynku (FOMC) stanowiło punkt zwrotny nie tyle dla Fed, co dla rynków, które w końcu zrozumiały komunikat Rezerwy Federalnej dotyczący inflacji. W szczególności prognoza (tzw. dot plot) zawierała dwa najważniejsze komunikaty wspomniane poniżej. choćby o ile jej dokładność pozostaje wątpliwa, biorąc pod uwagę bardzo słabą korelację z tym, co faktycznie wydarzyło się wcześniej, jest to doskonałe narzędzie sygnalizacyjne umożliwiające zrozumienie intencji członków FOMC.

- Stopa końcowa szacowana jest na ~4,6%, czyli powyżej poziomu uwzględnianego w wycenach kontraktów terminowych na fundusze Fed przed posiedzeniem. choćby wolniejsze tempo wzrostu i wyższy poziom bezrobocia, jak wynika z projekcji Fed, nie powstrzymają banku centralnego przed podwyżką stóp.

- Pojawiły się negatywne reakcje na propozycje przedwczesnego luzowania, a prognoza dot plot przewiduje stopę na poziomie 4,5-5,0% choćby na koniec grudnia 2023 r.

Oprócz zobowiązania do zacieśniania polityki, Fed realizuje w tej chwili w pełni swój program zacieśniania ilościowego, który w szybkim tempie wysysa płynność z rynków finansowych. Celem jest zredukowanie bilansu Fed o 95 mld USD miesięcznie, co stanowi dwukrotnie szybsze tempo niż w sierpniu. Mimo iż zacieśnianie ilościowe silnie wpływa na warunki płynności i rynki aktywów, jest mniej przydatne w kontekście bezpośredniego oddziaływania na inflację. Chociaż ryzyko systemowe związane z zacieśnianiem ilościowym może pozostać ograniczone, przyczynia się ono jednak do wzrostu rentowności obligacji skarbowych, ponieważ bilans Fed ulega skurczeniu, a ilość obligacji skarbowych w rękach prywatnych wzrasta.

Trussonomia spycha Wielką Brytanię na pozycję rynku wschodzącego

W ciągu niespełna dwóch miesięcy funt szterling stracił na wartości niemal 10% w ujęciu ważonym obrotem handlowym, wyprzedzając jena japońskiego jako najsłabszą walutę w stosunku do dolara amerykańskiego w ujęciu rok do dnia. Natychmiastowa reakcja Banku Anglii mogła do pewnego stopnia uratować twarz brytyjskiej gospodarki, pamiętajmy jednak, iż ubiegłotygodniowa decyzja banku centralnego była również dość podzielona – dwóch członków głosowało za podwyżką stóp o 75 punktów bazowych, jeden zaś skłaniał się ku mniejszej podwyżce o 25 punktów bazowych. przez cały czas trudno zatem oczekiwać ostrożnościowej reakcji politycznej ze strony Banku Anglii, a parytet w parze GBP/USD w takim przypadku może nie okazać się najniższym możliwym poziomem. Rezerwy walutowe netto Wielkiej Brytanii w wysokości 100 mld USD wystarczają ponadto na pokrycie zaledwie dwóch miesięcy importu, czyli mniej więcej równowartości 3% PKB w porównaniu z 20% w przypadku Japonii i 115% w przypadku Szwajcarii. W kontekście Wielkiej Brytanii nie chodzi jednak wyłącznie o kryzys funta szterlinga, a o szeroko rozumiany kryzys zaufania. Nie zapominajmy, iż prognozy dotyczące inflacji na koniec roku są już na poziomie 10%+, a rynek uwzględnia w tej chwili w wycenach podwyżki stóp o ponad 200 punktów bazowych do końca roku w ramach pozostałych dwóch posiedzeń. Bank centralny będzie musiał przeprowadzić to szeroko zakrojone zacieśnienie po prostu po to, by utrzymać funta szterlinga na obecnym poziomie, a to nie zniweluje wpływu decyzji rządu na rynki brytyjskie. Skala i tempo podwyżek stóp mogą również wyrządzić znaczne szkody gospodarce. W poniedziałek fundusz iShares MSCI United Kingdom (EWU:arcx) odnotował spadek o kolejne 1,8% i w ciągu ostatniego tygodnia stracił aż 7,3%.

Cierpliwość Banku Japonii będzie przez cały czas wystawiana na próbę

Pisaliśmy wcześniej o tym, co będzie musiało się zmienić, aby można było mówić o szczytowej wartości waluty amerykańskiej – i nic na razie nie wydaje się przesądzone poza tym, iż niektórzy przedstawiciele władz innych niż amerykańskie zaczynają wyrażać zaniepokojenie słabością waluty. Interwencja Banku Japonii nie przyniosła jednak długotrwałych skutków w odniesieniu do pary USD/JPY, mimo iż przyczyniła się do umocnienia jena względem niektórych innych walut, takich jak EUR, GBP czy AUD. Mogła też stanowić czynnik hamujący niektóre spekulacyjne transakcje krótkiej sprzedaży. Jednak skoordynowana interwencja wobec jena to przez cały czas kwestia przyszłości, a deprecjacja japońskiej waluty to wynik działań samego Banku Japonii w zakresie polityki kontroli krzywej dochodowości. Japońskie obligacje skarbowe będą prawdopodobnie w dalszym ciągu wystawiać na próbę cierpliwość banku centralnego w związku z polityką kontroli krzywej dochodowości. Potencjał spadku japońskich obligacji skarbowych (JGB1c1) może wzrosnąć wykładniczo, o ile Bank Japonii w pewnym momencie zmieni kierunek polityki.

Presja na zyski może być następna

Chociaż zyski za II kwartał okazały się lepsze od przewidywanych, rosnące obawy o inflację sprawiły, iż spółki stały się bardziej ostrożne co do prognoz i mniej optymistyczne co do zysków w najbliższej przyszłości. W lipcu i sierpniu szacunki wskaźnika zysku na akcję na III kwartał zostały do pewnego stopnia skorygowane w dół i nie da się wykluczyć dalszego pogorszenia prognoz ani presji na marże. Według FactSet, na dzień 31 sierpnia szacowane zyski spółek z indeksu S&P 500 w 2022 r. wynosiły 226,15 USD na akcję. Stanowi to spadek o 1,5% w stosunku do szacowanej na dzień 30 czerwca wartości 229,60 USD na akcję. W odniesieniu do 2023 r. analitycy przewidują w tej chwili wskaźnik zysku na akcję na poziomie 243,68 USD, co oznacza spadek o 2,8% w stosunku do szacunków z czerwca (250,61 USD). Do tej pory spółki radziły sobie z rosnącą inflacją, przerzucając wyższe koszty na konsumentów dzięki temu, iż wsparcie fiskalne z okresu pandemii wzmocniło stronę konsumencką. Przerzucanie wyższych kosztów było również widoczne w postaci wyższych odczytów CPI. Jednak wraz z pogarszającymi się z dnia na dzień prognozami gospodarczymi konsumenci będą musieli zacząć stawiać pewien opór, co najprawdopodobniej wykażą raporty dotyczące zysków. Z perspektywy sektorowej uderzy to prawdopodobnie w akcje spółek technologicznych, ponieważ napięte budżety przedsiębiorstw zaczynają stanowić realny ciężar, a rentowności dziesięcioletnich obligacji amerykańskich zbliżają się do 4%. Sektor półprzewodników, będący barometrem globalnej kondycji gospodarczej, również może pozostać pod presją. Natomiast sektor ropy i gazu ocalił sezon zysków w II kwartale, w III kwartale jednak prawdopodobnie również znajdzie się pod pewną presją, chyba iż prognozy zaczną wyglądać nieco bardziej optymistycznie wraz z poprawą planów nakładów kapitałowych.

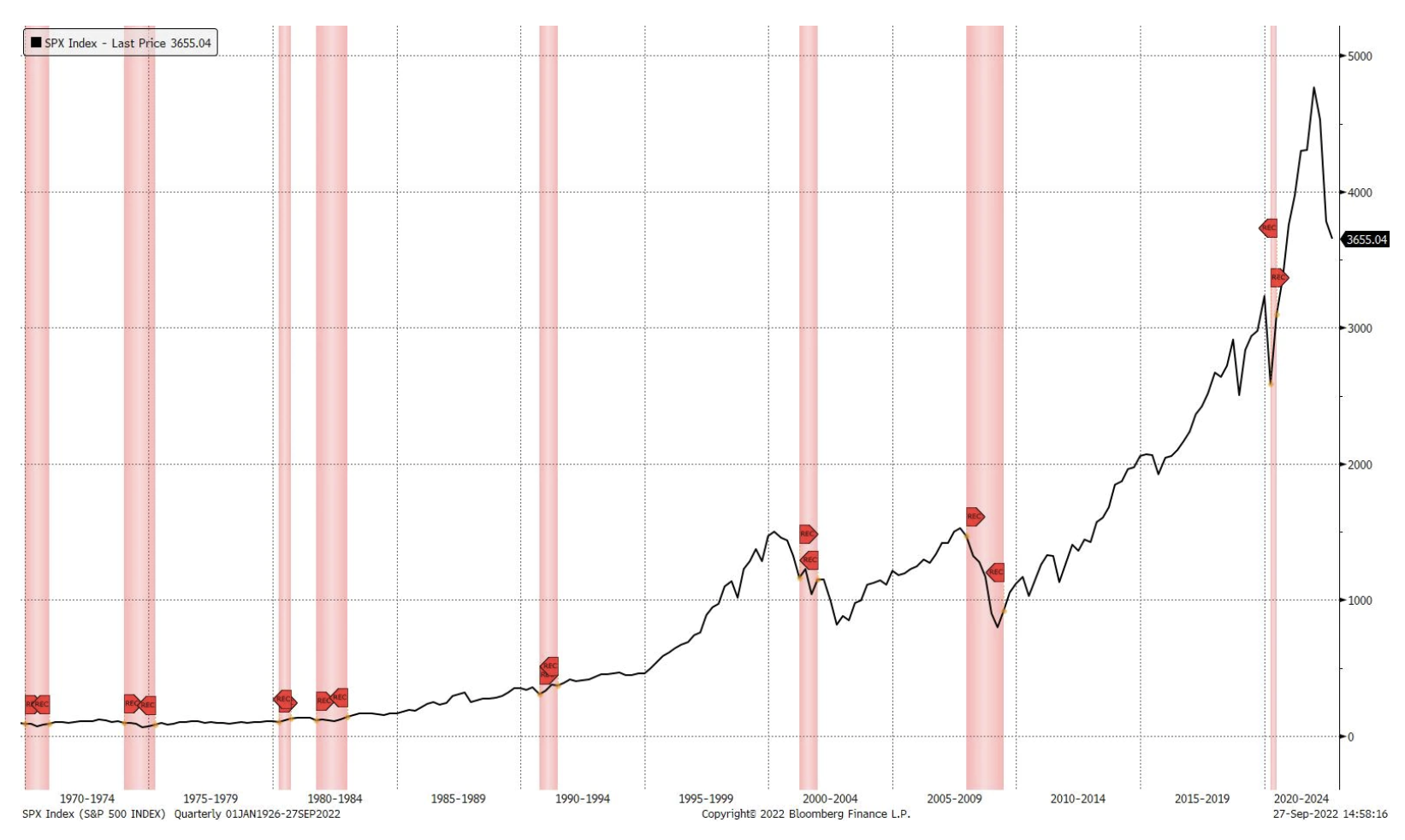

Kolejnym ważnym punktem będzie zwrot kursu dolara

Spadki na rynku, które obserwowaliśmy do tej pory, wynikały przede wszystkim z gwałtownej zmiany kosztu kapitału i korekty szczytowej wyceny. Kolejnym etapem, jak wspomnieliśmy powyżej, może być recesja zysków przedsiębiorstw. Wciąż jednak istnieje ryzyko recesji gospodarczej, a historia pokazuje, iż minima na rynku pojawiają się dopiero po rozpoczęciu recesji (zob. wykres poniżej).

Mimo to, gdy rentowność dziesięcioletnich obligacji amerykańskich zbliża się do 4% – poziomu, który może stanowić pułap – za kolejny punkt zwrotny należy przyjąć odwrócenie kursu dolara amerykańskiego, a nie decyzje Fed. Testowanie tych kluczowych poziomów może oznaczać krótkoterminowe odbicie na rynku akcji, co może sprzyjać budowaniu nowych krótkich pozycji, ponieważ trend jest przez cały czas spadkowy. Alternatywnie, dla inwestorów optymalne byłoby raczej wypatrywanie oznak wyczerpania sprzedaży w celu kumulacji długich pozycji, np. VIX powyżej 40 punktów. W ujęciu historycznym, spadek akcji rzędu 20% oznacza, iż kupowanie akcji po ich spadku o 20% w porównaniu z rekordowymi maksimami to korzystna relacja ryzyka do zysku dla inwestorów długoterminowych.

O Autorze

Charu Chanana, strateżka rynkowa w singapurskim oddziale Saxo Bank. Posiada ponad 10-letnie doświadczenie na rynkach finansowych, ostatnio jako Lead Asia Economist w Continuum Economics, gdzie zajmowała się analizą makroekonomiczną państw wschodzących Azji, ze szczególnym uwzględnieniem Indii i Azji Południowo-Wschodniej. Jest biegła w analizowaniu i monitorowaniu wpływu krajowych i zewnętrznych wstrząsów makroekonomicznych na region. Jest często cytowana w artykułach prasowych i regularnie pojawia się w CNBC, Bloomberg TV i Channel News Asia oraz w biznesowych kanałach radiowych Singapuru.

Charu Chanana, strateżka rynkowa w singapurskim oddziale Saxo Bank. Posiada ponad 10-letnie doświadczenie na rynkach finansowych, ostatnio jako Lead Asia Economist w Continuum Economics, gdzie zajmowała się analizą makroekonomiczną państw wschodzących Azji, ze szczególnym uwzględnieniem Indii i Azji Południowo-Wschodniej. Jest biegła w analizowaniu i monitorowaniu wpływu krajowych i zewnętrznych wstrząsów makroekonomicznych na region. Jest często cytowana w artykułach prasowych i regularnie pojawia się w CNBC, Bloomberg TV i Channel News Asia oraz w biznesowych kanałach radiowych Singapuru.

3 lat temu

3 lat temu