Złoto drożeje i dosłownie co chwila wychodzi na nowe historyczne maksima. Jednak jeżeli inwestor chce zainwestować w złoto, nie musi koniecznie kupować kruszcu w formie fizycznej, ma do dyspozycji również akcje górników złota – czyli spółek je wydobywających. Dlaczego teraz może być okazja na tych akcjach i jak wyszukać najlepsze walory?

Z tego artykułu dowiesz się:

Złoto to co najmniej dobra inwestycja, w długim terminie. Jednak posiadanie fizycznego metalu jest kłopotliwe. Wiąże się z kosztami – koniecznością nabycia sejfu lub opłacania skrytki bankowej. Podczas zakupu należy uważać na to, czy kupujemy prawdziwe złoto, a nie tombak. A znalezienie kupca, gdy chcemy je sprzedać, nie musi być proste.

Jedną z opcji jest inwestowanie w złoto poprzez kontrakty terminowe lub CFD – więcej na ten temat dowiesz się z tego artykułu. Ciekawą alternatywą na inwestowanie w złoto jest pośrednie lokowanie w nim kapitału poprzez kupowanie akcji górników złota, czyli spółek wydobywczych. Chodzi o firmy notowane na giełdach na całym świecie, których akcje są łatwo dostępne i gwałtownie zbywalne. Trzeba jednak pamiętać, iż cechują się bardzo dużą zmiennością, jeszcze większą niż złoto, o czym wspomnimy jeszcze w dalszej części artykułu. Jednak to dlatego zwane są „turbozłotem” – gdy już ruszą na północ, można zarobić na nich o wiele więcej, niż na kruszcu.

Jak inwestować w akcje górników złota

Akcje „złotych” spółek można nabywać u międzynarodowych brokerów (np. XTB, Saxo Bank, eToro, Exante) oraz u tych polskich brokerów, którzy mają „wyjście” na zachodnie giełdy. Poza tym, istnieje kilka funduszy ETF (notowanych na giełdzie) które pozwalają na przyjęcie ekspozycji na cały sektor. Największe aktywa ma iShares Gold Producers ETF (1,5 mld USD), ale najtańszą opcją jest UBS ETF Solactive Global Pure Gold Miners (0,43% opłaty za zarządzanie w skali roku). Udziały w funduszach ETF można kupować u tych samych brokerów – muszą dawać możliwość handlu na amerykańskiej, brytyjskiej lub niemieckiej giełdzie (a najlepiej na wszystkich jednocześnie).

Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 3500 instrumentów akcyjnych i 400 ETF-ów, a Saxo Bank ponad 19 000 spółek i 3000 funduszy ETF.

| Broker |  |

|

|

| Kraj | Polska | Dania | Cypr |

| Ilość giełd w ofercie | 16 giełd | 37 giełd | 21 giełd |

| Ilość akcji w ofercie | ok. 3500 - akcje ok. 2000 - CFD na akcje |

19 000 - akcje 8 800 - CFD na akcje |

3 175 - akcje |

| Ilość ETF w ofercie | ok. 400 - ETF ok. 170 - CFD na ETF |

3000 - ETF 675 - CFD na ETF |

323 - ETF |

| Prowizja | 0% prowizji do 100 000 EUR obrotu / miesiąc | wg cennika | 0% prowizji* |

| Min. depozyt | 0 zł (zalecane min. 2000 zł lub 500 USD, EUR) |

0 zł / 0 EUR / 0 USD | 100 USD |

| Platforma | xStation | SaxoTrader Pro Saxo Trader Go |

Platforma eToro |

RECENZJA |

RECENZJA |

RECENZJA |

|

ZAŁÓŻ KONTO |

ZAŁÓŻ KONTO |

ZAŁÓŻ KONTO |

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

W jaki sposób wyceniać górników złota

Wejdźmy jednak w szczegóły. Ogólnie rzecz biorąc, istnieją trzy rodzaje „złotych” spółek, które na Zachodzie określane są mianem „gold miners” lub „gold stocks”:

- Duzi górnicy (miners). To spółki, które faktycznie zajmują się wydobyciem złota z ziemi. zwykle rozwijają zakład wydobywczy (kopalnię), wydobywają złoto (rudę którą potem przetwarzają) a następnie sprzedają metal nabywcom wykorzystującym je do produkcji monet i sztabek, biżuterii czy komponentów elektroniki.

- Mali górnicy (junior miners). Przeważnie są to firmy poszukiwawcze, które wyszukują potencjalne złoża złota i szacują racjonalność ekonomiczną zakładania w danym miejscu kopalni.

- Spółki królewskie (royalty). Zapewniają finansowanie górnikom złota, a ci w zamian zgadzają się oddawać procent od przychodów lub produkcji złota.

W przypadku każdej z tych kategorii cena złota ma duży wpływ na wyniki finansowe oraz na zachowanie walorów na giełdzie. Wysokie ceny złota oznaczają wyższe ceny sprzedaży kruszcu i złóż, oraz wyższe opłaty licencyjne. Cena metalu ma tak duży wpływ na sytuację finansową spółek wydobywczych, iż notowania ich akcji zmieniają się znacznie szybciej (są bardziej zmienne) niż ceny samego metalu.

Oczywiście, cena złota to najważniejszy, ale nie jedyny czynnik wpływający na notowania akcji górników złota. Jakość aktywów, zdolności zarządcze kadry menedżerskiej i inne czynniki odróżniają jedne akcje górników złota od drugich.

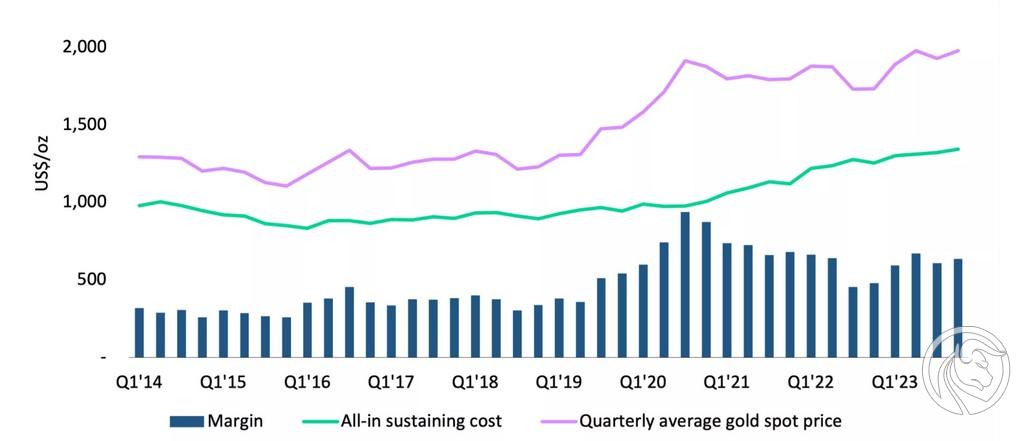

Na co konkretnie patrzeć, gdy rozważamy zakup akcji górników złota? Jedną z najważniejszych kwestii są całkowite koszty utrzymania (AISC) – czyli całkowite koszty produkcji uncji złota. Obejmują one materiały, robociznę, podatki, opłaty licencyjne i inne koszty. Ogólnie rzecz biorąc, im niższe koszty całkowite, tym lepiej. Dla przykładu, jeżeli spółka A ma koszty all-in na poziomie 1 200 USD za uncję, a spółka B na poziomie 1 400 USD za uncję, to choćby jeżeli cena złota spadnie z 2 500 USD za uncję do 1 400 USD marża zysku spółki A będzie znacznie mniejsza, ale firma przez cały czas będzie rentowna, podczas gdy spółka B przestanie zarabiać na produkcji kruszcu.

Istotna jest też ekspozycja górników złota na inne metale poza złotem. Lepsza jest taka spółka, która ma zdywersyfikowany biznes i która może osiągać dobre wyniki w przypadku wzrostu cen złota, ale niekoniecznie jej biznes załamie się, jeżeli ceny złota znacznie spadną. Dlatego warto rozważyć zakup akcji spółki wydobywczej zajmującej się wieloma metalami (na przykład srebrem, platyną, żelazem, niklem itp.).

Istotnym wskaźnikiem jest także wartość aktywów netto (NAV) – pokazuje całkowitą wartość aktywów spółki pomniejszoną o jej zobowiązania. A jeszcze ważniejszym jest cena do wartości aktywów netto (P/NAV). W sektorze spółki zwykle handlowane są z dyskontem w stosunku do swojej wartości aktywów netto (0,5 do 0,7-krotności NAV).

Wielkość i jakość zasobów są również kluczowymi czynnikami przy wycenie spółek wydobywających złoto. Całkowita ilość uncji złota w ziemi pod kontrolą spółki jest ważnym wskaźnikiem, jednak istotne są także głębokość na jakiej jest złoże czy też tzw. ciągłość mineralizacji, bo to ma wielkie znaczenie w szacowaniu rentowności projektu.

Istotnymi czynnikami wyceny są również projekty realizowane przez spółkę i etap ich rozwoju. Spółki posiadające zarówno aktywa produkcyjne, jak i projekty rozwojowe, są często wyżej wyceniane ze względu na zrównoważony profil ryzyka i potencjał wzrostu.

Czy górnicy złota są niedowartościowani i dlaczego muszą inwestować

Co ciekawe, w tej chwili – jak się wydaje – jest bardzo dobry czas na kupowanie akcji „złotych” spółek. Mimo iż złoto bije rekordy, to notowania spółek wydobywczych pozostają w tyle. Widać to jak na dłoni w porównaniu zachowania notowań złota i funduszu VanEck Gold Miners ETF. O ile złoto wyszło z 3-letniej konsolidacji i jest około 20% powyżej ceny z połowy 2020 roku, o tyle wycena jednostki funduszu znajduje się wciąż poniżej szczytu z połowy 2020 roku, a do historycznego szczytu z 2011 roku sporo brakuje.

Notowania VanEck Gold Miners ETF na tle XAU/USD. Źródło: TradingView

Specjaliści wskazują dwa główne powody tego zjawiska. Primo, „złote” spółki w większości wydobywają nie tylko złoto, ale i inne metale – jak miedź, srebro, ołów i cynk – a ceny tychże w ostatnich kwartałach praktycznie stały w miejscu, tymczasem koszty działalności firm wydobywczych są bardzo wysokie. Secundo, generalnie rynek obawiał się w ostatnich kwartałach o kondycję gospodarki chińskiej, która jest największym konsumentem metali – krążyło nad nią widmo recesji, a choćby kryzysu, ale na razie zaczęła ona choćby podnosić się z kolan dzięki stymulusom Ludowego Banku Chin.

Jeszcze na początku tego roku analitycy firmy Sprott pisali w specjalnym raporcie o najniższej wycenie akcji „złotych” spółek od 25 lat. Jednak w ostatnich miesiącach coś drgnęło. Widać to choćby na prostym przykładzie porównania stóp zwrotu z inwestycji w instrumenty iShares Physical Gold ETC oraz iShares Gold Producers ETF (notowane na giełdzie londyńskiej). Owszem, gdy spojrzy się na horyzont 3 lat, ETF z ekspozycją na złoto z wynikiem 46% wciąż góruje, jednak od 1 stycznia do 20 sierpnia jednostka funduszu inwestującego w akcje górników złota podrożała o 26%, podczas gdy notowania iShares Physical Gold ETC poszły w górę o ledwie 19%.

Całkowite koszty utrzymania wydobycia złota w I kwartale 2024 w przypadku czołowych 25 spółek zgrupowanych w funduszu VanEck Gold Miners ETF wynosiły średnio 1 365 USD za uncję. Tymczasem cena kruszcu skoczyła z okolic 2 000 USD za uncję do 2 500 USD za uncję, co znacznie podnosi opłacalność wydobycia i produkcji kruszcu. „Złote” spółki mają wielki potencjał do wzrostu zysków w przypadku dalszego wzrostu ceny złota, jeżeli uda im się utrzymać koszty pod kontrolą i poprawić efektywność operacyjną.

Marża górników złota – różnica między kosztami utrzymania all-in a ceną złota. Źródło: Metals Focus Gold Mines Cost Service

Do niezwykłej sytuacji doszło w I kwartale 2024, gdy wzrost wydobycia złota był największy w historii – wyniósł 4% r/r (wedle danych Światowej Rady Złota). Przy rosnącej cenie złota i marżach – jeżeli te trendy utrzymają się w średnim terminie – wróży to duże i rosnące zyski górników.

Ba, ta „złota” era górników złota już się zaczyna, już staje się faktem. W II kwartale 2024 roku 25 największych firm z tego sektora pokazało średni zysk na poziomie 1 099 USD na uncji, co było najlepszym wynikiem kwartalnym w historii (po 884 USD w III kwartale 2020). Złożyła się na ten wynik średnia cena złota na najwyższym w historii poziomie 2 337 USD w ujęciu kwartalnym oraz średnie koszty utrzymania w okolicach 1 239 USD. Średni zysk jednostkowy wzrósł o 83,7% r/r w minionym kwartale, i z pewnością nie ma innego sektora giełdowego (być może na całym świecie), którego wyniki rosłyby tak szybko.

Przed górnikami złota jednak wielkie inwestycje, które będą wpływały na ich wyniki finansowe. Największe firmy wydobywcze są coraz bardziej zainteresowane pozyskiwaniem nowych projektów wydobywczych, zwłaszcza tych, które mogą wejść w fazę budowy w latach 2026-2027. W ostatnich latach niedostatecznie inwestowały w prace poszukiwawcze i rozwojowe, a teraz im zależy wobec wzrostu ceny uncji złota.

Poza tym, branża stawia na kopalnie w najlepszych – czytaj najspokojniejszych – jurysdykcjach. Wzrosła bowiem niepewność geopolityczna, a korzystne przepisy w zakresie prac górniczych nie wszędzie są codziennością, a tymczasem rośnie znaczenie czynników ESG (środowiskowych, społecznych i związanych z zarządzaniem wysokiej jakości).

„Przy wzrastających cenach złota, górnicy będą przez cały czas domykać transakcje fuzji i przejęć, angażować się w działania poszukiwawcze i dążyć do osiągnięcia celów w zakresie zero-emisyjności. Zastosowanie nowatorskich metod wydobycia i wdrożenie innowacji pomoże firmom wydobywającym złoto zwiększyć konkurencyjność w perspektywie długoterminowej” – przekonują eksperci firmy doradczej EY.

Jakie są prognozy dla rynku producentów złota

Trzeba jeszcze wziąć pod uwagę, iż generalnie górnicy złota działają na rynku, który ma wielką przyszłość. Złoto jest potrzebne w przemyśle, nie tylko jubilerskim. Ale co najważniejsze, zaczyna znów pełnić rolę solidnego pieniądza – taki wniosek można wysnuć z rosnących od kilku lat zakupów kruszcu ze strony banków centralnych. W ostatnich dwóch pełnych latach kalendarzowych saldo zakupów złota przez banki centralne sięgnęło blisko 2 000 ton i było zdecydowanie największe w historii, a od 2010 roku każdego roku jest dodatnie – pokazują dane Światowej Rady Złota.

Saldo zakupów złota przez banki centralne (w tonach). Źródło: Bank of America / WGC

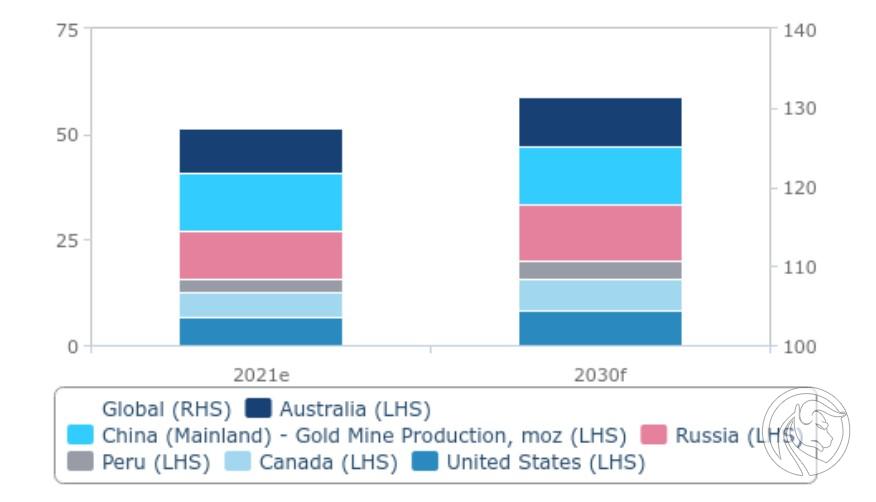

Wedle prognozy Fitch Ratings, w perspektywie średnioterminowej do 2027 roku globalny wzrost produkcji kopalnianej złota pozostanie silny, a wysokie ceny kruszcu będą zachęcały do inwestycji i produkcji. Analitycy tej agencji oczekują, iż globalna produkcja złota wzrośnie z 117,7 mln uncji w 2023 r. do 135,1 mln uncji w 2032 r., czyli w średnim tempie 1,5% rocznie, co będzie stanowić znaczne przyspieszenie w porównaniu ze średnim wzrostem o zaledwie 0,8% w latach 2016-2020.

Produkcja złota w podziale na kraje (2021 i prognoza na 2030). Źródło: Fitch Ratings

Wedle szacunków firmy Zion Market Research, wartość światowego rynku wydobycia i produkcji złota w 2022 roku wynosiła 198 mld USD, a w roku 2030 sięgnie 260 mld USD, a gdyby ta prognoza się sprawdziła, oznaczałoby to wzrost średnioroczny o 3,5%. Zdaniem ekspertów tej firmy, strona popytowa na rynku złota jest mocna i to się nie zmieni, a największym zagrożeniem są kwestie środowiskowe (ekologiczne).

Wartość rynku kopalni złota (w mld USD). Źródło: Zion Market Research

W które „złote” akcje warto inwestować

No dobrze, to przejdźmy może do konkretów. Czy możemy z czystym sumieniem podpowiedzieć na które spółki inwestor powinien zwrócić uwagę? Oczywiście, warto szukać z lupą wielkich okazji inwestycyjnych wśród tzw. junior miners, lub wśród dużych „złotych” spółek z niską wyceną. My jednak stawiamy na stabilne i duże firmy, które z różnych powodów są atrakcyjne. Ale są one atrakcyjne przede wszystkim dlatego, iż zaczynają właśnie odcinać kupony od dynamicznego wzrostu ceny kruszcu.

Zanim przedstawimy typy, warto podać niezwykle istotny fakt. Otóż średni wskaźnik C/Z (cena do zysku, czyli P/E) dla górników złota notowanych na londyńskiej giełdzie wynosi około 12,4 a dla tych z giełdy amerykańskiej około 19,9 (dane za portalem Marketscreener).

Barrick Gold

Kanadyjska spółka o kapitalizacji bliskiej 36 mld USD ma wskaźnik C/Z około 24 czyli jest już dość uczciwie wyceniona, choć gdy spojrzy się na Forward P/E równy 12 można już mówić o lekkim niedowartościowaniu. Jest to jeden z największych producentów złota na świecie, który zaskakuje w ostatnich kwartałach analityków dość wysokim zyskiem na akcję (w minionym kwartale wyniósł 0,86 USD).

Zdaniem analityków firmy Zacks, perspektywy zysków tej spółki wydobywającej złoto i miedź wciąż się poprawiają. Oczekuje się, iż w bieżącym III kwartale 2024 spółka zarobi 0,32 USD na akcję, co stanowi zmianę o +33,33% w porównaniu z danymi zaraportowanymi rok wcześniej. W całym 2024 roku spółka powinna zarobić 1,21 USD na akcję, a to oznaczałoby wzrost o +44,05% w porównaniu z rokiem poprzednim.

Spółka Barrick Gold w raporcie z 12 sierpnia podała, iż jej produkcja w II kwartale skurczyła się o 6,0% r/r, a koszty AISC wzrosły o 10,6% do zbyt wysokiego poziomu 1 498 USD, jednak akcje spółki zdrożały tego dnia o 9,1%, ponieważ zysk na akcję w wysokości 0,32 USD przewyższył szacunki analityków na poziomie 0,26 USD.

Notowania Barrick Gold (GOLD). Źródło: FinViz.com

Newmont Corp.

Amerykański gigant surowcowy jest wyceniony na 59 mld USD, a przy obecnym kursie akcji Forward P/E wynosi 14. Spółka otrzymuje ostatnio pozytywne rekomendacje od analityków, mimo ujemnych wskaźników ROA i ROE. Dlaczego? Otóż w bieżącym kwartale spółka Newmont odnotuje prawdopodobnie zysk w wysokości 0,71 USD na akcję, co będzie oznaczało skok o +97,2% k/k. W bieżącym roku obrotowym konsensus szacunków zysków na poziomie 2,82 USD na akcję wskazuje na wzrost o +75,2% r/r. W odniesieniu do następnego roku obrotowego konsensus szacunków zysków na poziomie 3,40 USD wskazuje na zmianę o +20,6% r/r.

Idąc dalej, w przypadku Newmont konsensus szacunków sprzedaży na III kwartał 2024 w wysokości 4,07 mld USD sugeruje skok rok do roku o +63,4%. Dla bieżącego i następnego roku obrotowego szacunki w tym zakresie na poziomie 17,39 mld USD i 18,37 mld USD dają szansę na wzrosty o odpowiednio +47,3% i +5,6%.

W II kwartale br. spółka Newmont odnotowała przychody w wysokości 4,4 mld USD (+64,1% r/r). Zysk na akcję sięgnął 0,72 USD w porównaniu z 0,33 USD rok temu. Zarówno wysokość przychodów, jak i zysku na akcję zaskoczyła pozytywnie analityków. W ciągu ostatnich czterech kwartałów górnik dwukrotnie przekroczył konsensus szacunków analityków w zakresie zysku na akcję oraz trzykrotnie konsensus w zakresie szacunków przychodów.

Co istotne, sama spółka prognozuje, iż koszty AISC w tym roku wyniosą średnio 1 400 USD, mimo iż w I i II kwartale były one znacznie wyższe (i wyniosły odpowiednio 1 439 USD i 1 562 USD). Aby obniżyć całoroczne koszty do poziomu 1 400 USD, w III i IV kwartale musiałyby one wynieść średnio zaledwie 1300 USD. To bardzo trudne zadanie, ale wobec wzrostu ceny uncji złota do ponad 2 500 USD jest to niesamowicie obiecująca perspektywa.

Notowania Newmont Corp. Źródło: FinViz.com

1 rok temu

1 rok temu