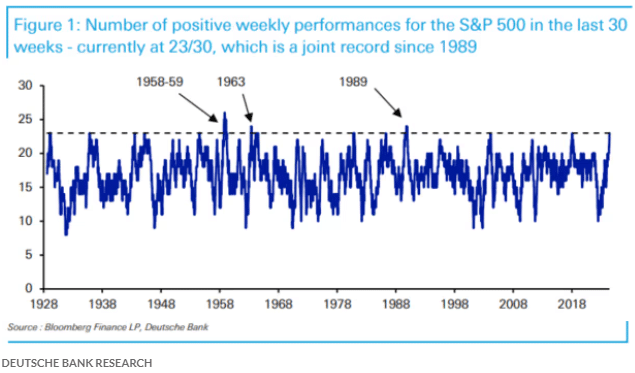

Indeks S&P 500 ma za sobą 23 wzrostowe zamknięcia tygodnia, spośród ostatnich 30 tygodni. Podobna sytuacja miała miejsce tylko w latach 1958-59, 1963 i 1989. Tak trwałej euforii nie było choćby w trakcie hossy dot-com. To największa, wzrostowa passa od 35 lat. Rynek niespecjalnie przejmuje się faktem, iż dług fiskalny USA rośnie w tempie 1 biliona dolarów, na 100 dni. Akcje Nvidia rozpędzają giełdowe byki, które nieustannie próbują szacować wzrostowy potencjał spółek związanych ze sztuczną inteligencją.

- Na rynku akcji pojawił się potwierdzony Hindenburg Omen. Więcej na jego temat pisaliśmy ostatnio tutaj. Pomimo to, Nasdaq100 wspiął się na nowe, historyczne maksima na poziomie 17,000 punktów, napędzany akcjami technologicznych gigantów, czerpiących profit z implementacji AI oraz infrastruktury wokół nowej technologii. Pomimo to Goldman Sachs wskazał, iż fundusze hedgingowe pozbywają się akcji w rekordowym tempie od stycznia 2024 roku. Co więcej, w sektorze przemysłowym sprzedaż walorów wśród funduszy hedgingowych jest najszybsza od dekady

- W tym samym czasie kapitalizacja spółki Nvidia wspięła się do okoli 2,8 biliona dolarów. w tej chwili jest już większa niż Tesli, Walmartu, Costco, Netflixa, Intela, Disneya, Pepsi i Exxon Mobil łącznie. W efekcie na łamach CNBC, popularny analityk fundamentalny Aswath Damodoran oświadczył, iż uczciwa cena za akcje Nvidii wynosi 250 USD Ale rynek wycenia ją na prawie 1140 USD. Damodoran wielokrotnie mylił się już w ocenie perspektyw cen akcji Nvidia, choć podkreśla, iż jego zadaniem jest ocena biznesu, a nie giełdowych kaprysów. Akcje wielokrotnie 'odrealniają’ się od fundamentów, w obie strony.

Źródło: Deutsche Bank Research

Źródło: Deutsche Bank ResearchSolidne dane makro i Fed daleki od pivotu?

Wall Street jest śwaidome, iż 'ceną’ mocnych danych z gospodarki jest polityka Fed 'higher for longer’. Perspektywa luzowania polityki w 2024 roku spada i w tej chwili rynek wycenia szane na zaledwie jedną obniżkę, o 25 pb. w okresie jesienno-zimowym. Wczorajsze wypowiedzi Kashkariego, z Minneapolis Fed odbiły się szerokim echem w prasie finansowej. Kashkarki zasygnalizował, iż Fed może znów rozważać podwyżki stóp, a ostatnie dane inflacyjne są dalekie od zadowalających. Jutro inwestorzy poznają odczyt inflacji cen konsumpcyjnych (PCE), o 14:30. Będą to dane, do których Rezerwa Federalna przywiązuje szczególną uwagę. Wyższy, od oczekiwanego odczyt może nałożyć presję na ryzykowne aktywa. Zatem, czy wyceny spółek z S&P 500 pozostaną wysokie, pomimo rentowności 10-letnich papierów skarbowych zbliżających się do 5%? Spread między wyceną wskaźnikową C/Z amerykańskich akcji, a rentownościami obligacji skarbowych jest w tej chwili bliski rekordowych poziomów. Bezpieczne aktywa dłużne płacą coraz więcej, ale wciąż próżno szukać paniki na indeksach. Czy ciąg tych anomalii trwał będzie również latem?

1 rok temu

1 rok temu