Największy na świecie fundusz zarządzający aktywami wartymi ponad 10 bilionów dolarów, BlackRock skomentował w ostatnim czasie sytuację na globalnych rynkach oraz Wall Street. Analitycy z BlackRock Investment Research podjęli się prognozy, patrząc na trwająca hossę AI oraz środowisko strukturalnie wyższych stóp procentowych. Co dostrzega na horyzoncie biuro analiz największego funduszu inwestycyjnego świata? Sprawdziliśmy.

- Wśród zarządzających funduszami panuje coraz większa zgoda co do tego, iż świat znalazł się w środowisku wyższych stóp procentowych… Które wysokie pozostaną jeszcze długo.

- Jednocześnie wyceniały sporą skalę obniżek stóp procentowych Fed w 2024 roku. Zamiast tego jednak Rezerwa Federalna USA stale wstrzymuje się z decyzją

- Fed stopniowo dostosowuje się do rzeczywistości, w której stopy procentowe będą musiały pozostać na wysokim poziomie przez dłuższy czas – nie tylko w krótkim okresie, ale także w dalszej perspektywie.

- Dobrze odzwierciedla to kolejna rewizja w górę szacunków długoterminowych stóp procentowych. Ostatnie posunięcie Europejskiego Banku Centralnego, który obniżył stopy w czerwcu wg. BlackRock nie oznacza niczego istotnego, dla trwającego cyklu obniżek stóp procentowych.

- BlackRock uważa, iż podobnie zrobi Fed, który zacznie łagodzić politykę pieniężną jeszcze w tym roku… Ale bynajmniej nie poskutkuje to 'tendencją’ do powrotu stóp bliskich zera.

BlackRock ocenia, iż banki centralne są i będą zmuszone do utrzymywania stóp procentowych na poziomie wyższym niż przed pandemii. Nowa sytuacja globalna charakteryzuje się podwyższoną inflacją, wyższymi stopami procentowymi i niższym wzrostem gospodarek ze względu na ograniczenia podaży. Analitycy są niemal pewni, iż w tej materii zmieni się kilka w dającej się przewidzieć przyszłości. Starzenie się populacji, zmiana globalnych łańcuchów dostaw i transformacja do gospodarek niskoemisyjnych ograniczają produkcję i napędzają przepływy kapitału.

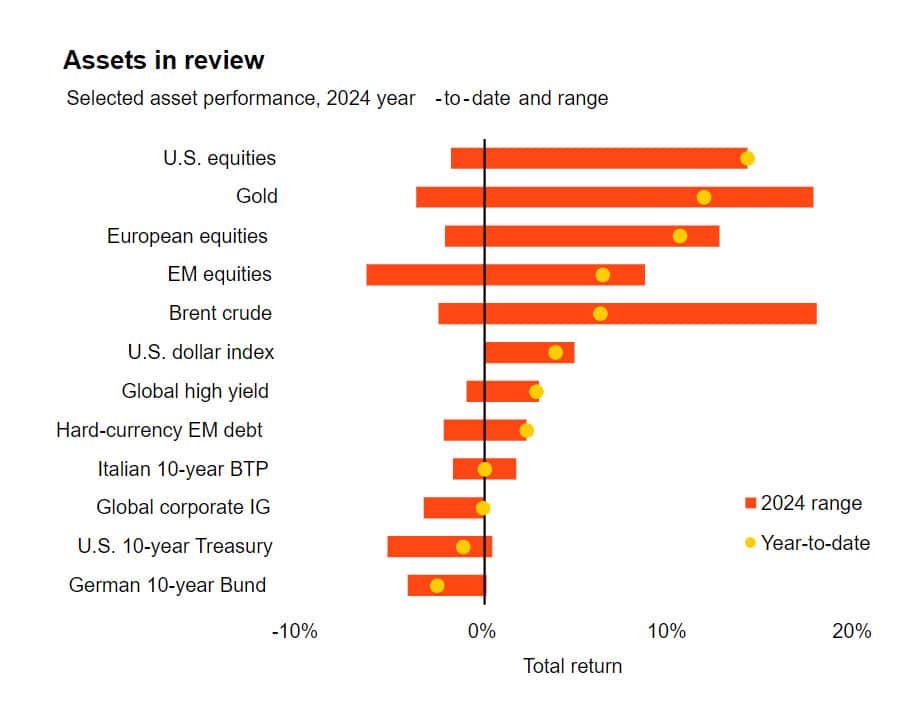

Połowa roku 2024 bez wątpienia należała do amerykańskich akcji. Źródło: BlackRock

Połowa roku 2024 bez wątpienia należała do amerykańskich akcji. Źródło: BlackRockCo ze sztuczną inteligencją?

Fundusz inwestycyjny wskazał, iż AI przyciągnęła uwagę jako technologia, która może zwiększyć produktywność w dłuższej perspektywie… Jednocześnie łagodząc presję inflacyjną. BlackRock ocenia, iż trend ten rzeczywiście może się rozwijać… Choć na jego efekty trzeba będzie poczekać więcej czasu. Zarządzający inwestycjami uważają, iż początkowe nakłady inwestycyjne na sztuczną inteligencję wymagane do odblokowania korzyści mogą mieć jednak charakter wysoce inflacyjny.

- Wydatki kapitałowe na centra danych AI gwałtownie wzrosły od wprowadzenia ChatGPT. Ale w nadchodzących latach będzie ich znacznie więcej. Zarówno trwający boom inwestycyjny jak i wykorzystanie jego efektów mogą tworzyć wąskie gardła w łańcuchach dostaw, co oznacza, iż sztuczna inteligencja prawdopodobnie będzie powodować inflację w najbliższym czasie… Zanim odblokuje jakiekolwiek długoterminowe korzyści, które mogłyby obniżyć presję cenową. Blackrock uważa, iż Fed i inne banki centralne niedoceniają potencjalnych skutków tego trendu.

- Co dalej z rynkiem? Tu BlackRock twierdzi, iż najbardziej prawdopodobnym scenariuszem jest skoncentrowana grupa bohaterów hossy AI, która generuje zwroty w horyzoncie od sześciu do 12 miesięcy. BlackRock utrzymuje byczy pogląd na spółki z branży technologicznej oraz AI. Trend AI jest tym razem wspierany przez wyższe zyski firm, co daje mu więcej miejsca do działania. Mało tego. BlackRock Reserach odważnie wskazuje, iż wciąż 'nie ma żadnej bańki AI’, a rentowność spółek technologicznych o dużej kapitalizacji kontrastuje z nierentownymi spółkami napędzającymi bańkę dot-comów.

- Zdrowe bilanse przedsiębiorstw i dynamika zysków wspierają agresywny pogląd analityków w tym zakresie. Zapadające zadłużenie spółek o ratingu inwestycyjnym będzie możliwe do obsługi w nadchodzących latach… Dzięki sile biznesu i konsumentów będzie to możliwe – choćby przy wyższych stopach procentowych. Aż osiem z 11 sektorów S&P 500 zwiększyło marże zysku netto w I kwartale, jak pokazują dane LSEG. Nasze nastawienie do ryzyka oznacza, iż zasadniczo preferujemy akcje nad instrumenty o stałym dochodzie.

Kontekst rynkowy

BlackRock uważa, iż hossa będzie kontyniowana i prowadzona przez wiodące spółki technologiczne. Przeważa w tej chwili rynek akcji, nad instrumenty o stałym dochodzie, choć uważa, iż krótkoterminowe rentowności wydają się atrakcyjne. Akcje amerykańskie osiągnęły rekordowe poziomy i wzrosły w tym roku o około 14%. Z kolei rentowności 10-letnich amerykańskich obligacji skarbowych spadły o około 20 punktów bazowych do blisko 4,20%. Inflacja CPI w USA, za maj okazała się niższa od oczekiwań dzięki umiarkowanemu wzrostowi inflacji w usługach. Fed utrzymał stopy procentowe na stałym poziomie zgodnie z oczekiwaniami i w tej chwili przewiduje tylko jedną obniżkę stóp w tym roku. Największy zarządzający aktywami wskazuje jednak, iż Fed nie jest teraz głównym zmartwieniem dla rynków i nie powinien znajdować się w ich centrum uwagi.

1 rok temu

1 rok temu