Początki działalności obecnej Grupy CCC sięgają połowy lat 90, kiedy powstała Firma Handlowa „Miłek” zajmująca się detalicznym i hurtowym handlem obuwia. W 1996r. powstają pierwsze sklepy franczyzowe „Żółta stopa”, 1999r. rejestracja CCC Sp. z o.o. i rozwój konceptu Cena Czyni Cuda (w skrócie CCC), 2004r. przekształcenie na CCC SA i debiut na GPW.

Model biznesowy Grupy oparty jest o platformę omnichannel, w ramach której wyróżniono 5 komplementarnych szyldów: CCC, eobuwie,Modivo, HalfPrice i DeeZee. Model omnichannel zakłada przenikanie się kanałów sprzedaży online i offline oraz swobodną migrację Klienta pomiędzy nimi. Rozwój platformy omnichannel wspierany jest dodatkowo przez szereg udogodnień dla klientów –

m.in. dostawy ekspresowe, płatności odroczone itd. Sprzedaż w sklepach stacjonarnych prowadzona jest głównie w ramach szyldu CCC, oferującego przede wszystkim dobrze znane klientom marki własne (Lasocki, Jenny Fairy, Gino Rossi) oraz w ramach nowego konceptu off-price o nazwie HalfPrice.

Grupa intensywnie rozwija sprzedaż w dynamicznie rosnącym kanale e-commerce. Przychody, stanowiące 51% obrotów Grupy, generowane są w tym kanale przez sklepy online CCC i HalfPrice, a także przez szyldy skoncentrowane na online, tj. platformy eobuwie i MODIVO oraz DeeZee.

Działalność CCC szerzej została opisana na Portalu Analiz w przeglądzie spółek odzieżowych https://portalanaliz.pl/analizy/przeglad-najwiekszych-spolek-odziezowych-notowanych-na-gpw/ oraz wielokrotnie na dedykowanym jej Forum Portalu Analiz https://portalanaliz.pl/forum/viewtopic.php?p=4232#p4232

W tym wpisie przedstawiam spojrzenie na spółkę po mocnych wynikach 2 kwartału roku obrotowego

Niniejsza analiza została w pierwszej kolejności opublikowana dla czytelników na Forum Portalu Analiz https://portalanaliz.pl/forum/viewtopic.php?p=89669#p89669

Dalsza część dla abonentów :

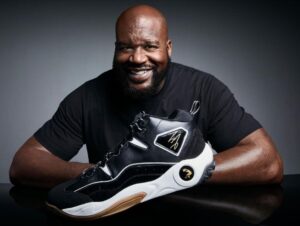

Dzisiaj nietypowo zacznę od zdjęcia znanego sportowca, które znalazło się na początku raportu półrocznego CCC.

Można się zastanowić jaki może mieć związek z poprawę wyników Shaquille O’Neal, być może niezbyt wielki, ale jego marka osobista jest częścią Authentic Brands Group, z którą nawiązanie współpracy w zeszłym roku, stało się przełomem dla CCC (na pewno wzrosły marże, sprzedaż raczej też).

Tu https://biznes.pap.pl/wiadomosci/firmy/ … cjami-opis można trochę poczytać o ABG.

„Mamy podpisane 12 licencji, pracujemy nad kolejnymi czterema” – powiedział na konferencji prasowej Wojciech Latocha, dyrektor CCC. ….. Authentic Brands Group (Authentic) to jeden z największych na świecie licencjodawców, który jest właścicielem ponad 50 znanych marek. Firma posiada m.in. takie brandy jak: Reebok, Hunter, Forever 21, Nine West, a także marki osobiste: Shaquille O’Neal, David Beckham, Prince, Marilyn Monroe, Elvis Presley, Muhammad Ali itd.

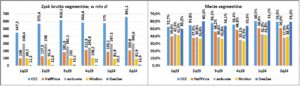

Drugim czynnikiem/elementem poprawy wyników w 2q24 był dynamiczny rozwój marki HalfPrice (pisałem już kilka miesięcy temu, iż mi ten koncept się podoba), w przypadku której może mniej cieszy wzrost przychodów (22% r/r), a bardziej skokowa poprawa marż (z 37,8 % rok temu, do 50,9% obecnie).

Podsumowanie wyników dotyczy głównie 2 kwartału roku obrotowego (maj-lipiec 2024), rok obrotowy natomiast trwa od 1.02.2024 do 31.01.2025r.

Spora część opisowa zaczerpnięte z raportu (najlepiej ze źródła korzystać)

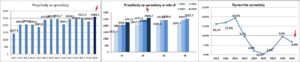

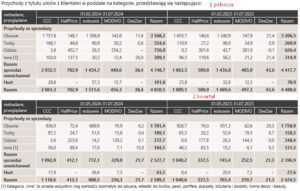

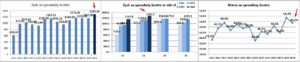

Przychody ze sprzedaży z 6,8% wzrostem r/r, bez szału, ale nie ma co też narzekać.

Wśród głównych czynników wzrostu przychodów ze sprzedaży Grupy w I półroczu 2024 roku (8,1% rdr) należy wskazać rozwój modelu omnichannelowego w Grupie, dalszą ekspansję segmentu HalfPrice, jak i rozszerzenie dostępnego asortymentu wśród segmentów Grupy.

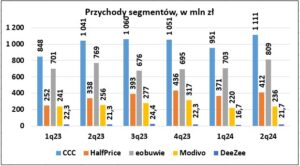

Z wyjątkiem Modivo, rosły przychody wszystkich pozostałych segmentów.

Warto też zerknąć na sprzedawany asortyment (co ciekawe, w CCC nastąpił wzrost sprzedaży toreb, a nie butów).

Marża ze sprzedaży w 2q24 wzrosła o 4 pp., a wzrost marży w całym półroczu spółka tłumaczy podobnie, jak kwartał wcześniej

Koszt własny sprzedaży w I półroczu 2024 roku spadł o 0,9% w stosunku do analogicznego okresu roku ubiegłego, podczas gdy przychody wzrosły o 8,1%. Powyższe wpłynęło na wzrost marży brutto o 4,5 p.p. rdr. Jest to związane ze stale rozwijaną ofertą produktową, konserwatywną polityką cenową oraz niższą skalą rabatowania.

Szczególnie mocno rosły marże w HalfPrice (częściowo mogło się dołożyć kooperacja z Authentic Brands Group), mocno w CCC (tu prawdopodobnie sprzedaż licencjonowana pomagała, dobry kurs dolara), w pozostałych segmentach marże na porównywalnych r/r poziomach.

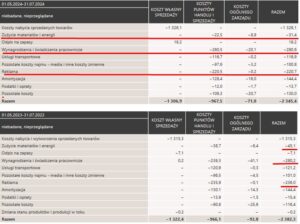

Kolejny kwartał dobrych „wiadomości” ze strony kosztów sprzedaży i ogólnego zarządu, które zdecydowanie wolniej rosną od przychodów.

O kosztach punktów handlu oraz sprzedaży w całym półroczu

Koszty punktów handlu oraz sprzedaży pozostały na zbliżonym poziomie w porównaniu do analogicznego okresu roku ubiegłego (spadek o 3,3 mln PLN (0,2%)). W ramach tej kategorii istotne zmiany to:

• niższe o 31,9 mln PLN (7,0%) koszty reklamy w wyniku dyscypliny kosztowej w Grupie;

• niższe o 27,7 mln PLN (35,1%) koszty zużycia materiałów i energii w wyniku dyscypliny kosztowej w Grupie, w tym m.in. ograniczenie zużycia energii poprzez wprowadzenie nowoczesnych systemów;

• wyższe o 28,2 mln PLN (5,8%) koszty wynagrodzeń i świadczeń pracowniczych, co wynika z rozwoju kanałów sprzedaży, przede wszystkim segmentu HalfPrice oraz kanału ecommerce w ramach omnichannel;

• wyższe o 24,8 mln PLN (13,6%) pozostałe koszty najmu (koszty zmienne: media, energia elektryczna itp.) na skutek rozbudowy kanałów sprzedaży przy jednoczesnej renegocjacji umów najmu – przechodzenie z czynszu stałego na czynsze zmienne zależne od obrotu; wyższe o 19,6 mln PLN (11,0%) pozostałe koszty, na które składają się przede wszystkim koszty usług obcych (usług logistycznych i obsługi magazynów, koszty utrzymania serwisów IT) i doradztwa.

Koszty ogólnego zarządu

Spadek kosztów ogólnego zarządu w stosunku do analogicznego okresu roku ubiegłego o 29,5 mln PLN (15,2%) wynika w głównej mierze ze spadku kosztów wynagrodzeń i świadczeń pracowniczych o 31,0 mln PLN (35,2%)

Jak tak popatrzeć na rozbite koszty wg rodzaju, to w minionym kwartale spadały głównie koszty zużycia materiałów i energii oraz reklamy, rozwiązano też odpis na zapasy.

„Gorsze” w tej chwili o ok. 20 mln pozostałe przychody/koszty operacyjne oraz „gorsze” o ok. 80 mln przychody/koszty finansowe (m.in. różnice kursowe, opcje wykupu udziałów niekontrolujących, same odsetki od zadłużenia i leasingów wzrosły do 103,9 mln z 87,5 mln rok temu).

Dzięki operacyjnej poprawie, wszystkie rodzaje zysków istotnie wzrosły, a ogromny wręcz skok zysku netto przypadający na akcjonariuszy jednostki dominującej, to zasługa 130 mln dodatniego podatku dochodowego. Wygląda na to (choć pewności nie mam), iż spółka rozpoznała dodatkowe aktywo z tytułu strat podatkowych dla spółki CCC.eu Sp. z o.o. w wysokości 140,8 mln PLN.

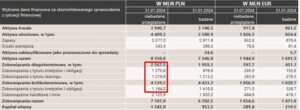

Pomimo wysokich wygenerowanych zysków, przepływy operacyjne były sporo słabsze r/r (27,6 mln do 210 mln rok temu), do czego przyczynił się w głównej mierze wzrost zapasów (w kwartał wzrosły o 300 mln).

Wzrost zapasów w całym 1 półroczu spółka tłumaczy:

w wyniku zatowarowywania się w związku z kolekcją Back to School/jesień-zima 2024 oraz rozszerzeniem oferty produktowej o towary licencjonowane. Wartość odpisów na zapasy spadła w pierwszym półroczu 2024 roku o 9,0 mln PLN;

Wyższe zapasy to wyższe zadłużenia finansowe (wzrosło kw/kw o ok. 260 mln)

Z ciekawostek z raportu

Poniżej 50% dostaw jest z Azji (trochę dla mnie zaskoczenie, gdyż byłem przekonany iż może to być poziom 70-80%)

Dostawcą towarów dla sieci sklepów CCC, HalfPrice oraz DeeZee jest spółka CCC.eu Sp. z o.o. Spółka ta pozyskuje towar od dostawców krajowych oraz zagranicznych. Znaczna część dostaw pochodzi z Azji – Chiny (28%), Indie (8%) oraz Bangladesz (6%) i Hongkong (6%)

Ważne – w raporcie spółka podała trading update, który wygląda optymistycznie

W okresie od 1 sierpnia do 22 września 2024 roku przychody ze sprzedaży Grupy CCC wyniosły 1,42 mld PLN i wzrosły o 19% rdr. Grupa odnotowała wzrost przychodów w każdej linii biznesowej, w tym: CCC +24% (LFL +24%), HalfPrice +20%, eobuwie i Modivo +11%. Dodatkowo, Grupa obserwuje przyspieszającą na przestrzeni kwartału dynamikę sprzedaży – wzrost sprzedaży Grupy we wrześniu wyniósł 28%.

Marża brutto Grupy wyniosła 51,5% i była wyższa o 4,4 p.p. niż w analogicznym okresie roku ubiegłego. Grupa pozytywnie ocenia od strony sprzedażowej i marżowej okres „back to school” oraz debiut kolekcji AW’24, co jest rezultatem dobrego przygotowania do sezonu, w tym z punktu widzenia adekwatnego poziomu zapasów.

Nie odnosząc się do obecnej kapitalizacji (11,5 mld, c/z 33), zaprezentowane wyniki wyglądają mocno (wyższe marże robią głównie robotę, choć i kontrola kosztów jest też istotna) i mocnych operacyjnie wyników należy oczekiwać w w tej chwili trwającym kwartale.

Jeśli Grupa CCC „utrzyma” sygnalizowany 20% wzrost przychodów i ok. 51% marżę, to realne jest choćby 2,9 mld przychodów i 200 mln zysku brutto (celowo podaje zysk brutto, bo znowu podatek dochodowy może namieszać), pod warunkiem, iż nie pojawią się jakieś spore one-offy (a tych jest ostatnio sporo). Rok temu ( w 3q23) było 28 mln straty brutto, więc baza wydaje się niska.

Disclaimer:

Informacje przedstawione w tej analizie są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie materiałów zawartych na tej stronie a czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność.