Do napisania niniejszego tekstu natchnęły mnie dwa czynniki. Pierwszym z nich były komentarze czytelników sugerujących, iż w zasadzie zapowiadany przeze mnie spadek płynność w amerykańskim sektorze bankowym w listopadzie ubiegłego roku nie wydarzył się. Drugim jest saga związana z limitem zadłużenia jaki tamtejszy Departament Skarbu osiągnął w styczniu br. Aspekt ten ma znaczący wpływ na kształtowanie się podaży papierów skarbowych, a przez to na ilość rezerw w systemie. Temat do prostych nie należy, więc polecam nie przechodzić dalej bez zrozumienia dotychczas przeczytanych treści. W razie potrzeby służę pomocą w komentarzach.

Jak to jest z tą płynnością? – do końca 2022

Na początku tekstu odwołam się do swojego listopadowego artykułu, w którym zapowiadałem potencjalny spadek płynności w USA w skali 290 mld USD do końca poprzedniego roku. W praktyce okazało się, iż spadek wyniósł jedynie 30 mld USD. Skąd taka różnica? Trzeba wiedzieć, iż ilość rezerw sektora bankowego jest tylko jedną ze składowych bilansu banku centralnego (szczegółowo temat opisywałem w linkowanym wyżej artykule). Zmiana pozostałych komponentów także ma wpływ na kształtowanie się płynności w sektorze bankowym.

Przede wszystkim należy zaznaczyć, iż Fed nie zwolnił programu zacieśniania ilościowego (QT). Ten postępuje w zapowiadanym wcześniej tempie 95 mld USD miesięcznie (60 mld USD obligacje skarbowe oraz 35 mld USD obligacje zabezpieczone hipotekami). Pojawiające się w przestrzeni publicznej, zwłaszcza w ostatnim czasie, tygodniowe analizy zmian bilansu Fed mogą być mylące. Niejednokrotnie spotykałem się ze stwierdzeniem, iż tempo QT przygasło. Nie jest to prawdą, a brak zmiany ilości posiadanych przez Fed papierów w danym tygodniu wynika z profilu ich zapadalności. Obligacje te zapadają zwykle w połowie i na końcu miesiąca. Właśnie w takim interwałach ich ilość kurczy się. Na koniec poprzedniego roku tempo QT było zgodne z zapowiedziami Fed.

Źródło zaskoczenia kryło się gdzieś indziej. Mowa o rachunku budżetowym, który do końca poprzedniego roku (analizując od momentu mojego listopadowego tekstu) skurczył się o blisko 140 mld USD do 380 mld USD. Oznaczało to, iż o taką kwotę wzrosła płynność sektora bankowego. Tymczasem w kwartalnym planie pożyczkowym na poprzedni kwartał zakładano saldo na koniec roku równe 700 mld USD. Warto również dodać, iż Departament Skarbu wyemitował w Q4 bony za 53 mld USD w porównaniu z planem równym 250 mld USD. Mniejsza ilość wyemitowanych bonów to mniejszy drenaż płynność z sektora bankowego, ale także potencjalnie mniejszy powrót środków funduszy pieniężnych ulokowanych w Fed w ramach transakcji reverse repo (RRP).

Jak to jest z tą płynnością? – 2023

W nowym roku dotychczasowe tempo QT było kontynuowane. Ilość rezerw nie chciała jednak specjalnie spadać. Wynikało to ze spadku salda RRP oraz dalszego odpływu depozytów utrzymywanych w Fed. Wycofanie środków z RRP oznaczało ich powrót do systemu bankowego. Warto dodać, iż tyczyło się to instytucji krajowych (fundusze pieniężne), gdyż instytucje zagraniczne zwiększały zaangażowanie w tego rodzaju instrumencie (foreign RRP). Jednocześnie w przypadku instytucji depozytowych, które utrzymują środki w Fed, tym razem największej roli nie odegrało saldo rachunku budżetowego, a pozostałe rachunki. Zaliczyć możemy tutaj amerykańskie instytucje quasi-rządowe, ale też organizacje międzynarodowe.

Największy wpływ na kształtowanie się bilansu miało jednak pojawienie się kryzysu bankowego. Uruchomione działania Fed poskutkowały nagłym skokiem płynności, która wciąż znajduje się na wyższym pułapie aniżeli przed całym zajściem. Tematu nie będę opisywał w szczegółach, gdyż poświęciłem mu inny tekst. Dodam jedynie, iż ówczesny zastrzyk płynności jest jedynie tymczasowym rozwiązaniem i nie powinien być utożsamiany z odwróceniem QT. Dodatkowa płynność z tego wynikająca powoli zanika. Na początku kwietnia – w porównaniu z okresem sprzed wybuchu kryzysu – ilość rezerw była wyższa o 378 mld USD. w tej chwili nadwyżka ta obniżyła się już do nieco ponad 100 mld USD. Proces powinien być kontynuowany.

Podsumujmy zatem dotychczasowe informacje. Fed będzie przez cały czas obniżał ilość papierów na bilansie o 95 mld USD miesięcznie (nie zawsze musi to jednak oznaczać spadek rezerw). Dodatkowa płynność wynikająca z nadzwyczajnych programów Fed (kryzys bankowy) będzie drenowana. Pozostają nam dwa niezmiernie istotne czynniki: saldo budżetowe oraz RRP (fundusze pieniężne i inne instytucje zagraniczne lokujące środki w Fed). Sporo zamieszania generuje tutaj saga pt. limit zadłużenia.

Mityczny limit długu i “środki nadzwyczajne” w praktyce

Amerykański Departament Skarbu osiągnął limit zadłużenia 19 stycznia br. Od tego czasu korzysta on z tzw. środków nadzwyczajnych w celu regulowania zobowiązań (możliwość emitowania papierów skarbowych). Nie jest to nic nowego, gdyż na przestrzeni lat limit długu był osiągany już dziesiątki razy. Spoglądając na historie tylko od 2019 roku naliczyć możemy aż cztery takie przypadki. W międzyczasie limit długu został również zawieszony w sierpniu 2019 roku, a następnie dwa lata później urealniono jego wartość. Czym jednak są środki nadzwyczajne i dlaczego Departament Skarbu może wciąż emitować dług skarbowy pomimo osiągnięcia kilka miesięcy temu limitu zadłużenia?

Jak obejść limit zadłużenia?

Zadłużenie sektora publicznego USA, źródło: Macrobond, InsiderFX Research

Każdy sekretarz skarbu – w tej chwili Janet Yellen – ma obowiązek poinformowania Kongresu o osiągnięciu limitu zadłużenia oraz przejściu na korzystanie ze środków nadzwyczajnych. Aby zrozumieć czym są owe środki należy najpierw zerknąć z czego w zasadzie składa się zadłużenie sektora publicznego USA.

Mowa o zwyczajnym długu publicznym (rynkowy), czyli wszystkim papierach skarbowych emitowanych do rynku. W każdym kraju zasada ta jest jednakowa. W przypadku USA istnieje również inny rodzaj długu – wewnątrz rządu. Ten rodzaj długu (nierynkowy) stanowią papiery skarbowe nabywane przez różnego rodzaju fundusze rządu federalnego. Wymienić możemy tutaj trzy główne:

- Thrift Savings Plan Government Securities Investment Fund – fundusz inwestujący składki płynące od pracowników sektora publicznego celem budowania kapitału emerytalnego.

- Exchange Stabilization Fund – fundusz rezerwowy, który używany jest przez Departmaent Skarbu do przeprowadzania transakcji walutowych (m.in. interwencje walutowe).

- Civil Service Retirement and Disability Fund – fundusz zapewniający środki dla emerytowanych oraz niepełnosprawnych pracowników sektora publicznego.

W normalnych czasach Departament Skarbu umożliwia ww. funduszom inwestowanie wymaganych środków w papiery skarbowe. Uruchomienie środków nadzwyczajnych sprawia jednak, iż fundusze te mogą nie mieć możliwości lokowania wszystkich środków (brak rolowania lub rolowanie zadłużenia w mniejszym stopniu). W efekcie udział długu wewnątrz rządu obniża się, co daje przestrzeń do zwiększenia zadłużenia publicznego. Dzięki temu Departament Skarbu ma możliwość ciągłej emisji papierów skarbowych celem regulowania zobowiązań pomimo osiągnięcia formalnego limitu długu.

Limit zadłużenia oraz dług wewnątrz rządu, źródło: Macrobond, InsiderFX Research

Środki te nie mogą jednak być używane bez końca. Ograniczeniem jest całkowita dezinwestycja wymienionych funduszy. W sytuacji więc, kiedy limit długu nie jest zwiększony lub zawieszony, wówczas w pewnym momencie nastąpi brak środków do dyspozycji. Taka sytuacja doprowadziłaby prędzej czy później do braku możliwości wykupu papierów skarbowych, coś czego jeszcze w historii USA nie doświadczyliśmy.

Na załączonym wykresie bardzo dobrze widać w jaki sposób Departament Skarbu obchodzi limit zadłużenia poprzez wykorzystanie środków nadzwyczajnych. Mianowicie, w momencie uderzenia w limit następuje powolny spadek zadłużenia wewnątrz rządu. Innymi słowy, Departament Skarbu nie roluje wszystkich zapadających (każdego dnia) papierów zakupionych wcześniej przez wymienione wyżej fundusze. W efekcie wolumen zadłużenia ogółem spada. To umożliwia zwiększenie ilości długu rynkowego, co z kolei konieczne jest, aby regulować zobowiązania z tytułu zapadających papierów.

Co następuje jednak w momencie zwiększenia limitu? Departament Skarbu zaczyna ponownie rolować całą ilość zapadającego długu do wspomnianych funduszy. W efekcie mamy skok wolumenu tego rodzaju długu.

Na jak długo starczy środków tym razem?

Wiemy już w jaki sposób Departament Skarbu jest w stanie obejść (tymczasowo) limit zadłużenia. Zachodzi jednak pytanie jak długo taki stan rzeczy jest w stanie funkcjonować? W praktyce określenie braku środków (tzw. X-date) jest niezwykle trudne. To efekt szeregu rozliczeń, które mają miejsce każdego dnia. Jednym z głównych z nich są wpływy podatkowe oraz późniejsze zwroty podatków.

Zwykle najlepszym miesiącem, z punktu widzenia wpływów podatkowych netto, jest kwiecień. Tegoroczny sezon podatkowy nie był jednak tak hojny dla budżetu jak poprzedni. To między innymi efekt rekordowego zwiększenia progów podatkowych, na co bezpośredni wpływ miała inflacja. Do tej pory sugerowano, iż X-date może wypaść bliżej końca wakacji. Kilka dni temu Yellen w liście do Kongresu podkreśliła jednak, iż Departament Skarbu może nie mieć możliwości regulowania zobowiązań po 1 czerwca. Podobnego rodzaju obawy wyraziło Kongresowe Biuro Budżetowe (CBO) stwierdzając, iż kwietniowe wpływy podatkowe były słabsze niż oczekiwano w lutym. W efekcie CBO spodziewa się, iż Departament Skarbu wyczerpie środki na początku czerwca.

Zmiany salda budżetowego USA, źródło: Macrobond, InsiderFX Research

Spoglądając na sezonowe zmiany rachunku budżetowego widać, iż tegoroczny kwiecień był słabszy w porównaniu do zeszłorocznego (lata 2020-2021 zostały wyłączone z obserwacji z uwagi na zaburzenia związane z pandemią). Od początku roku saldo skurczyło się w dość zauważalny sposób. W poprzednich latach stan salda o tej porze roku wyglądał lepiej. Na koniec kwietnia 2023 saldo wynosiło 316 mld USD i jak widać na załączonej grafice od tego okresu czeka nas zwykle spadek. Zakładając tempo spadku salda z poprzedniego roku można podejrzewać, iż środków tych nie wystarczy dłużej niż do wspomnianego początku czerwca. Jeśli jednak uda się “przetrwać” do połowy czerwca, wówczas wsparciem może być napływ środków z tytułu płatności podatku od przedsiębiorstw (na wykresie widoczny skok salda między 113 a 127 obserwacją). To odłożyłoby w czasie X-date.

Uczestnicy rynku widzą to również, czego odzwierciedleniem jest obecny kształt krzywej rentowności bonów skarbowych. Mianowicie, rentowność bonu miesięcznego jest znacznie niższa od dłuższych tenorów. To efekt tego, iż nikt nie chce posiadać bonów, które zapadać mogą w momencie, kiedy Departament Skarbu nie będzie mieć środków na ich wykup.

Po co komu limit długu?

Jak widać, w krótkim okresie limit długu jest jedynie sztuczna barierą. W dłuższym horyzoncie limit ten musi zostać zwiększony. W przeciwnym razie państwo nie mogłoby dalej funkcjonować. Zachodzi jednak pytanie dlaczego przez tyle lat nie został on usunięty? To efekt pobudek politycznych, gdyż wraz z przegłosowaniem podniesienia limitu można próbować “ugrać” własne tematy polityczne. Nie inaczej jest tym razem. Przez Izbę Reprezentantów (Republikanie) został przegłosowany projekt ustawy podnoszący limit zadłużenia o rok w zamian jednak za zamrożenie wydatków na poziomie z poprzedniego roku na kolejną dekadę – blisko 14%-owy spadek.

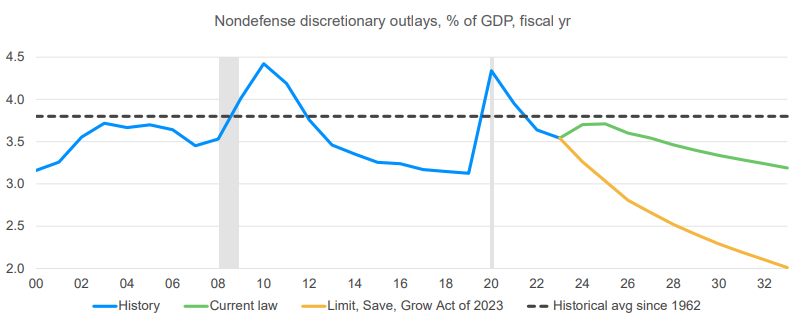

Wydatki dyskrecjonalne poza obronnością, źródło: Moody’s, InsiderFX Research

Przyjęcie takiego stanu rzeczy oznaczałby wyraźny spadek wydatków w relacji do PKB na przestrzeni lat (mowa o wydatkach dyskrecjonalnych po za obronnością). Żółta linia prezentuje profil tychże wydatków w scenariuszu przyjęcia wyżej opisywanego projektu ustawy. Naturalnie miałoby to również negatywne konsekwencje dla wzrostu gospodarczego, co z politycznego punktu widzenia nie jest pożądaną opcją (dla ugrupowania rządzącego). Z tego względu prezydent Biden (Demokraci) ogłosił zawetowanie przegłosowanego projektu ustawy, a sam projekt nie ma racji bytu w obecnym kształcie w kontrolowanym przez Demokratów Senacie.

Wątek jest rozwojowy, ale wygląda on dokładnie tak samo jak w minionych latach – przepychanka polityczna do ostatniego dnia. Zakładam jednak, iż za jakiś czas limit zostanie w końcu podniesiony i wrócimy do normalnego biegu spraw. Zachodzi więc pytanie co będzie z tego wynikać dla dalszego kształtowania się płynności sektora bankowego?

Nowy plan emisji z istotną zmianą

W tym miejscu z pomocą przyszła świeża publikacja kwartalnego planu pożyczkowego na drugi i trzeci kwartał bieżącego roku fiskalnego. Do dokumentu tego odwoływałem się kilka miesięcy temu w artykule linkowanym na początku niniejszego tekstu. Po pierwsze, w porównaniu do poprzedniej wersji nie zmieniono planów dotyczących ilości emisji obligacji kuponowych. Po drugie, powtórzono także ostatnie słowa Yellen wskazując, iż Departament Skarbu może napotkać problemy z obsługą zobowiązań już na początku przyszłego miesiąca.

Po trzecie, po wielu miesiącach rozważań zdecydowano się wreszcie na uruchomienie programu skupu starszych papierów skarbowych z dłuższym terminem zapadalności. Program ten rozpocząć ma się w przyszłym roku i ma na celu poprawę płynności rynku długu skarbowego. Zastrzeżono, iż narzędzie to nie będzie wykorzystywane do znaczącej zmiany ogólnego profilu zapadalności długu. Moim zdaniem od czasu do czasu może pojawić się jednak pokusa, by dostosowywać profil zapadalności w taki sposób, by poprawiało to płynność na rynku. O takiej opcji pisałem w październiku ubiegłego roku wskazując, iż taki program mógłby korzystnie oddziaływać na rynek długu:

W praktyce owe “ściągnięcie” duracji mogłoby polegać na wykupie dłuższych papierów przez emisję bonów skarbowych. Taki układ skutkowałby ograniczeniem średnioważonej zapadalności długu na rynku, a także zwiększeniem podaży bonów. Skutkiem tego mogłoby być obniżenie zmienności na rynku obligacji, a także prawdopodobne stopniowe gaśnięcie popytu na ON RRP (fundusze pieniężne powinny być coraz bardziej zainteresowane kupnem bonów z wyższą rentownością).

Po czwarte, sporemu wzrostowi uległ implikowany szacunek emisji bonów skarbowych netto w ciągu obecnego i przyszłego kwartału. W poprzednim założeniu widniała liczba (łącznie w obydwu kwartałach) równa 685 mld USD. Teraz szacunek ten zwiększono do 1052 mld USD (478 mld w Q2 oraz 574 w Q3). Szacunki te zakładają zwiększenie limitu zadłużenia, a także wartość salda budżetowego na poziomie 550 mld USD oraz 600 mld USD odpowiednio na koniec Q2 i Q3. Warto dodać, iż przy takiej skali emisji bonów zbliżylibyśmy się do ich udziału w ogóle zadłużenia na poziomie 20% (górny limit wynikający ze strategii Departamentu Skarbu).

Jaki będzie mieć to skutek dla płynności?

Nie jest to wcale takie oczywiste choćby zakładając, iż wspomniane plany zostaną faktycznie zrealizowane. Intuicyjnie można sądzić, iż emisja papierów skarbowych będzie drenować płynność. Jest to jednak prawdą wtedy, gdy papiery te kupować będą banki. jeżeli natomiast po papiery te schylą się fundusze pieniężne, wówczas nie będzie to drenowało płynności (a na pewno nie w takim stopniu), gdyż środki te będą pochodzić najpewniej z RRP. Przypominam, iż spadek wolumenu RRP prowadzi do wzrostu płynności. Ta najpierw zostanie zaabsorbowana przez Departament Skarbu, a następnie wydatkowana (wzrost rezerw). W praktyce pomimo znacznego wzrostu ilości emitowanych bonów skarbowych, płynność z tego tytułu wcale nie musi się zmniejszyć (ostatecznie powinna wzrosnąć). Podkreślam “z tego tytułu”, gdyż cały czas w grze jest szereg innych czynników (choćby QT czy potencjalnie większe wykorzystanie programów pomocowych Fed).

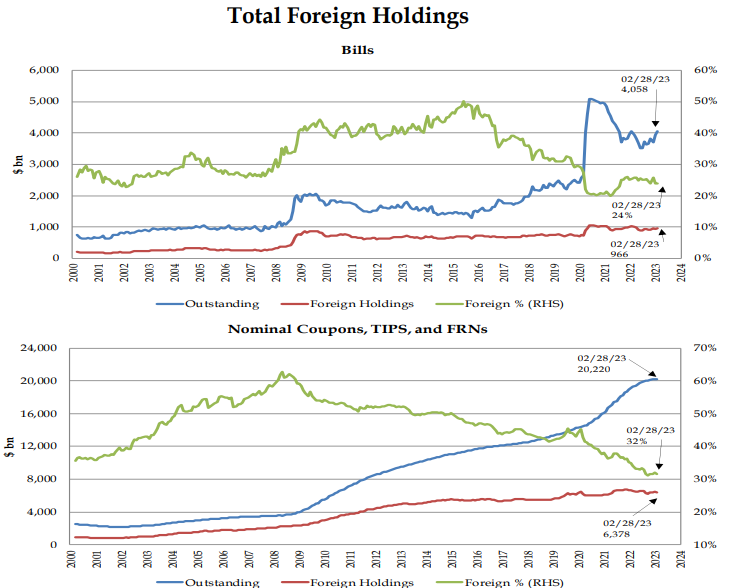

Udział inwestorów zagranicznych w wyemitowanych bonach skarbowych (górny panel) i papierach kuponowych (dolny panel), źródło: US Treasury, InsiderFX Research

Jest jeszcze jeden problem, o którym ponownie należy wspomnieć (robiłem to już w poprzednich wpisach). Aktywa funduszy pieniężnych wynoszą aktualnie ponad 5,2 bln USD. Jednocześnie ilość bonów skarbowych (na koniec marca) dostępnych na rynku (bez tych trzymanych na bilansie Fed) wynosiła niespełna 3,8 bln USD (trzeba jednak pamiętać, iż blisko 1 bln dostępnych bonów znajduje się w rękach zagranicznych inwestorów – czerwona linia na górnym panelu wykresu). Jasnym jest, iż wszystkim tego rodzaju papierów nie wystarczy. W efekcie pewna skala popytu na RRP najpewniej pozostanie z nami. Niemniej dodanie 1 bln USD bonów netto istotnie zatarłoby tę nierównowagę. Ponadto w miarę zbliżania się do obniżek stóp procentowych popyt na RRP powinien maleć, a rosnąć powinien popyt na bardziej długoterminowe bony skarbowe (chęć “zamrożenia” wyższej rentowności). W takich momentach nie można wykluczyć, iż Departament Skarbu będzie emitował większą ilość właśnie bonów, co powinno znormalizować kształt krótkiego końca krzywej rentowności.

Tempo i skala spadku wolumenu RRP będzie w dużej mierze warunkować tempo spadku płynności. Ponadto zakładam, iż Fed będzie w najbliższym czasie kontynuował QT w skali 95 mld USD miesięcznie, co powinno oddziaływać w stronę spadku płynności. W tym miejscu kolejny raz zastrzeżenie: QT wcale nie musi generować spadku płynności w momencie, kiedy kupującymi nowo emitowanych papierów są instytucje korzystające z dźwigni finansowej (nie banki). W takim układzie efekt na płynność będzie prawie neutralny, gdyż środki na sfinansowanie takich transakcji pochodzić mogą z transakcji repo (czyli z RRP). To właśnie naturalna zależność, kiedy fundusze pieniężne inwestują w repo na otwartym rynku (nie w Fed) zapewniając jednocześnie środki dla inwestorów lewarowanych.

Wnioski

Zdaję sobie sprawę, iż powyższy wywód nie należy do najprostszych i nie daje jednoznacznej odpowiedzi jak w kolejnych miesiącach kształtować się będzie płynność w sektorze bankowym USA. Niemniej jednak wszystkie te rozważania podkreślają złożoność zagadnienia. jeżeli byłoby to proste, Departament Skarbu już dawno wiedziałby, kiedy de facto skończą mu się środki (przy założeniu braku podniesienia limitu zadłużenia). Biorąc jednak wszystko powyższe pod uwagę spodziewam się, iż w kolejnych miesiącach nastąpi dalszy spadek płynności co wynikać będzie z kilku powodów: kontynuacja QT, spadek wykorzystania programów pomocowych Fed, większa emisja bonów netto. Z kolei do czasu podniesienia limitu zadłużenia nie wykluczałbym możliwości wzrostu popytu na RRP (niechęć funduszy pieniężnych do inwestowania w krótkoterminowe bony skarbowe), co potencjalnie drenowałoby płynność. To skłania mnie do podtrzymania opinii z końca poprzedniego roku.

Jak będzie wyglądać płynność globalna? Skupiając się na głównych gospodarkach świata moim zdaniem kolejne kilka miesięcy przyniesie nam istotny jej spadek. Sytuację USA opisałem wyżej. W strefie euro czeka nas kontynuacja QT (w zwiększonej skali) oraz spłaty TLTRO. W Wielkiej Brytanii także powinniśmy oczekiwać kontynuacji QT. W Japonii, pomimo ostatniego wzrostu płynności, moim zdaniem nie ma przestrzeni do dalszego luzowania polityki monetarnej z uwagi na coraz bardziej widoczny problem inflacji. Wreszcie w Chinach władze wydają się w tej chwili znacznie mniej skore do stymulacji gospodarki. Konkludując, kolejne miesiące powinny upłynąć pod dyktando zauważalnego spadku globalnej płynności.

2 lat temu

2 lat temu