BEST – parametry emisji serii AC4

Wartość emisji obligacji wynosi 60 mln zł i jest taka sama jak w poprzedniej, październikowej, emisji.

Wartość jednej obligacji wynosi 100 zł i minimalny zapis można składać właśnie od tej kwoty.

Oprocentowanie obligacji wyniesie WIBOR 3M + 3,8% (punktów procentowych), tyle samo co w poprzedniej emisji. Dla WIBOR 3M = 5,85% oprocentowanie w pierwszym okresie odsetkowym wyniosłoby 9,65%. WIBOR 3M oznacza 3 miesięczny okres odsetkowy

W porównaniu do poprzedniej emisji spółka wydłużyła termin wykupu obligacji, które emitowane są na okres 5,5 roku, a ich planowana data wykupu to 5 czerwca 2030 roku.

Obligacje nie są zabezpieczone. Wpływy z emisji zostaną przeznaczone na finansowanie bieżącej działalności GK BEST.

Zapisy na zakup obligacji będą prowadzone od 21 listopada do 3 grudnia 2024 roku.

Link do oferty obligacji zawierający parametry emisji oraz prezentację inwestorską.

Zapisy na obligacje przyjmują Dom Maklerski Banku Ochrony Środowiska, Ipopema Securities, Michael / Ström Dom Maklerski (bezpłatne konto z niską prowizją od transakcji i szeroką ofertą obligacji możesz założyć tutaj) oraz Noble Securities.

Inwestowanie w obligacje korporacyjne obarczone jest ryzykiem utraty części lub całości środków. Czynniki ryzyka związane z emitentem i emisją zostały zamieszczone w prospekcie emisyjnym, do którego lektury zachęcam.

BEST – informacje o grupie, sytuacja finansowa

Szczegółowo sytuację finansową BEST omówiłem w Raporcie Rankingowym.

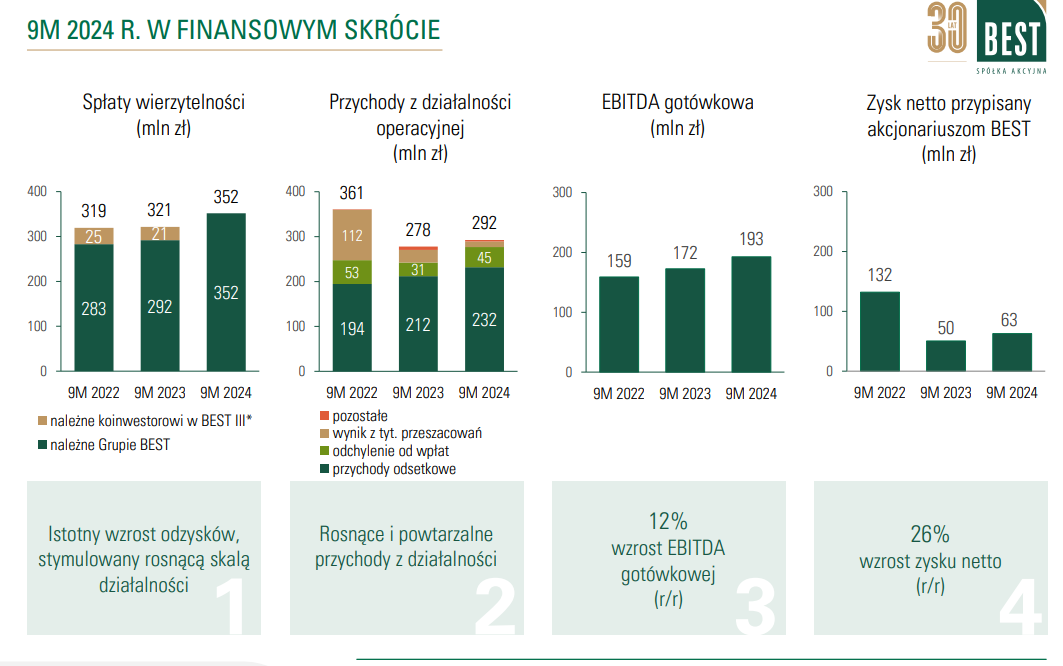

Polecam również zapoznanie się z prezentacją inwestorską spółki (link), w której np. zawarte są 2 poniższe slajdy dobrze przedstawiające dokonania spółki

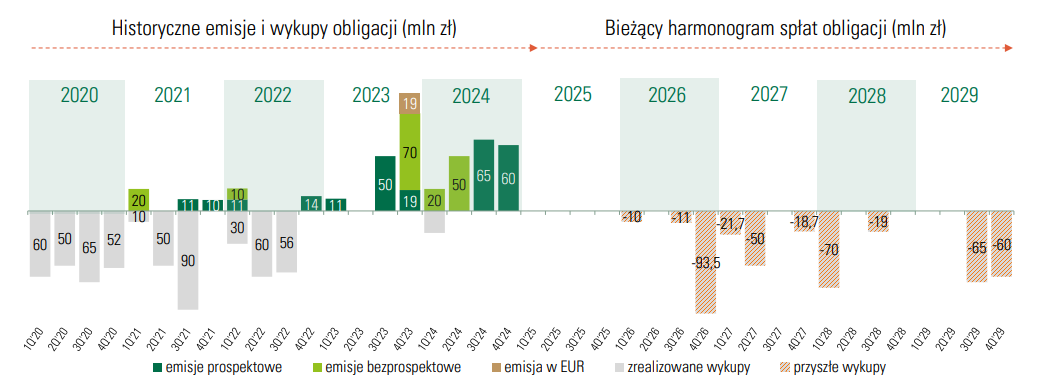

Warto również zauważyć, iż w 2024 i 2025 roku spółkę nie czekają żadne wykupy zapadających obligacji, pierwsze istotne wykupy to koniec 2026 roku. Grupa ma zatem sporo czasu w osiągnięcie dobrej rentowności na w tej chwili kupowanych pakietach wierzytelności i dalszą poprawę wyników oraz sytuacji finansowej.

Omawiając sytuację finansową grupy należy dodać, iż BEST złożył do UOKiK wniosek o przejęcie spółki Kredyt Inkaso. Ewentualne dokonanie tej transakcji, w zależności od jej warunków (zakup, emisja akcji), może mieć istotny wpływ na sytuację finansową grupy.

Omawiając sytuację finansową grupy należy dodać, iż BEST złożył do UOKiK wniosek o przejęcie spółki Kredyt Inkaso. Ewentualne dokonanie tej transakcji, w zależności od jej warunków (zakup, emisja akcji), może mieć istotny wpływ na sytuację finansową grupy.

BEST – obligacje notowane na Catalyst, podsumowanie

Na rynku Catalyst notowanych jest 15 serii obligacji spółki, rentowności brutto obligacji dla których zanotowano obroty w listopadzie wynoszą odpowiednio (dane za serwisem MyFund) :

Wg powyższego zestawienia widać, iż aktualnie oferowane marże zapewniają rentowność obligacji porównywalną do kilku serii już notowanych na Catalyst. Podobnie było w poprzedniej ofercie, która zakończyła się sporą nadsubskrypcją, ostrożnie można zakładać, iż tym razem będzie podobnie.

BEST jest jednym z liderów branży wierzytelności w Polsce, działa również we Włoszech. Zna się na swoim biznesie, jest dosyć nisko zadłużony (dług netto do kapitałów własnych 0,83). Spółka już 27 lat jest obecna na GPW i 13 lat na rynku Catalyst. Przez ten okres zbudowała reputację solidnego emitenta i potwierdziła ją w kryzysowym czasie (upadek Getback, epidemia covid-19).

Przypominam link do oferty obligacji, ostateczną decyzję odnośnie ewentualnego udziału w emisji oczywiście każdy Inwestor musi podjąć samodzielnie.

Udanych inwestycji!