5 powodów, dla których 2023 będzie trudnym rokiem dla światowych rynków

Od inflacji po niedobory energii i ogólną niestabilność, rynki czekają na nadchodzący burzliwy rok.

Ci, którzy przychodzą z ostrzeżeniami, rzadko są popularni. Cassandra nie wyświadczyła sobie żadnej przysługi, kiedy powiedziała swoim towarzyszom Trojanom, by uważali na Greków i ich drewnianego konia. Jednak w sytuacji, gdy rynki finansowe stoją w obliczu bezprecedensowych zawirowań, ważne jest, aby uważnie przyjrzeć się realiom gospodarczym.

Analitycy zgadzają się, iż rynki stoją w obliczu poważnych problemów. Międzynarodowy Fundusz Walutowy prognozuje, iż w 2023 r. jedna trzecia światowej gospodarki znajdzie się w recesji. Popyt na energię jest wysoki, a podaż brakuje, ceny są wysokie i rosną, a gospodarki wschodzące wychodzą z pandemii w niepewnych warunkach.

Istnieje pięć podstawowych i powiązanych ze sobą problemów, które oznaczają kłopoty na rynkach aktywów w 2023 r., przy założeniu, iż w niepewnych warunkach inwestorzy nie mają jasnego wyboru. Każda decyzja wymaga kompromisów.

Niedobory energii netto

Bez dramatycznych zmian w krajobrazie geopolitycznym i gospodarczym niedobory paliw kopalnych prawdopodobnie utrzymają się do następnej zimy.

Rosyjskie dostawy zostały okrojone przez sankcje związane z wojną na Ukrainie, a architektura energetyczna Europy doznała nieodwracalnych szkód, gdy wybuch zniszczył część rurociągu Nord Stream 1. Jest to nie do naprawienia, ponieważ budowa nowej infrastruktury wymaga czasu i pieniędzy, a mandaty ESG utrudniają firmom energetycznym uzasadnienie projektów paliw kopalnych na dużą skalę.

Tymczasem już silny popyt wzrośnie dopiero, gdy Chiny wyjdą ze spowolnienia związanego z COVID-19. Pomógł rekordowy wzrost odnawialnych źródeł energii i pojazdów elektrycznych. Ale są granice. Źródła odnawialne wymagają trudnych do pozyskania pierwiastków, takich jak lit, kobalt, chrom i aluminium. Energia jądrowa zmniejszyłaby presję, ale nowe elektrownie potrzebują lat, aby wprowadzić je online, a zdobycie poparcia publicznego może być trudne.

Przywrócenie produkcji

Wstrząsy w łańcuchu dostaw wywołane pandemią i rosyjską inwazją na Ukrainę wywołały w największych gospodarkach apetyt na ponowne zasilenie produkcji. Chociaż może to okazać się długoterminowym dobrodziejstwem dla wzrostu krajowego, przywracanie zasobów wymaga inwestycji, czasu i dostępności wykwalifikowanej siły roboczej.

W perspektywie krótko- i średnioterminowej przywracanie miejsc pracy z tanich lokalizacji będzie napędzać inflację w krajach o wysokich dochodach, ponieważ podnosi płace wykwalifikowanych pracowników i obniża marże zysku przedsiębiorstw.

Przejście do gospodarki opartej na surowcach

Te same zakłócenia, które wywołały trend reshoringu, skłoniły kraje do poszukiwania bezpieczniejszych – i bardziej ekologicznych – łańcuchów dostaw surowców zarówno w obrębie swoich granic, jak i sojuszników.

W ostatnich latach wydobycie kluczowych metali ziem rzadkich zostało zlecone krajom z dużą ilością taniej siły roboczej i łagodnymi przepisami podatkowymi. Ponieważ procesy te przenoszą się do jurysdykcji o wysokich podatkach i wysokich płacach, pozyskiwanie surowców będzie musiało zostać zrewidowane. W niektórych krajach doprowadzi to do wzrostu inwestycji poszukiwawczych. W przypadku tych, którzy nie są w stanie zaopatrzyć się w towary u siebie, może to skutkować przesunięciem sojuszy handlowych.

Możemy oczekiwać, iż takie sojusze będą odzwierciedlać geopolityczne przejście z jednobiegunowego porządku światowego do wielobiegunowego (więcej o tym poniżej). Na przykład wiele państw w regionie Azji i Pacyfiku będzie bardziej skłonnych do priorytetowego traktowania agendy Chin nad agendą Stanów Zjednoczonych, co ma wpływ na dostęp USA do towarów pozyskiwanych w tej chwili z Azji.

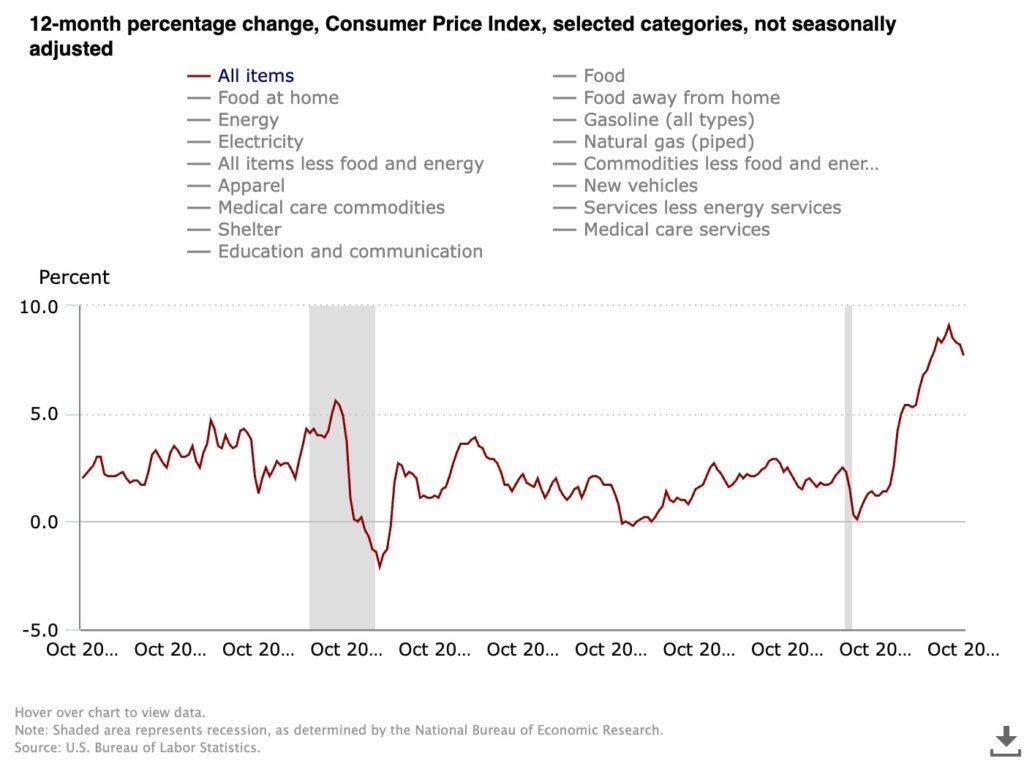

Trwała inflacja

Biorąc pod uwagę te presje, inflacja prawdopodobnie nie spadnie w najbliższym czasie. Stanowi to ogromne wyzwanie dla banków centralnych i ich ulubionego narzędzia kontroli cen: stóp procentowych. Wyższe koszty finansowania zewnętrznego będą miały ograniczoną moc teraz, gdy wkroczyliśmy w erę świeckiej inflacji, z nierównowagą między podażą a popytem wynikającą z rozpadu globalizacji.

Poprzednie cykle inflacyjne zakończyły się, gdy ceny wzrosły do punktu, w którym nie było ich stać, powodując załamanie popytu (niszczenie popytu). Proces ten jest prosty, jeżeli chodzi o zakupy uznaniowe, ale problematyczny, jeżeli chodzi o potrzeby, takie jak energia i żywność. Ponieważ konsumenci i przedsiębiorstwa nie mają innego wyjścia, jak ponosić wyższe koszty, możliwości złagodzenia presji zwyżkowej są ograniczone, szczególnie w sytuacji, gdy wiele rządów subsydiuje konsumenckie zakupy tych podstawowych produktów.

Przyspieszenie decentralizacji kluczowych instytucji i systemów

Ta fundamentalna zmiana jest napędzana przez dwa czynniki. Po pierwsze, zmiany w geopolitycznym porządku światowym wywołały zerwane łańcuchy dostaw, napięta polityka monetarna i konflikt. Po drugie, globalna erozja zaufania do instytucji spowodowana chaotyczną reakcją na COVID-19, nieszczęścia gospodarcze i szalejącą dezinformację.

Pierwsza kwestia jest kluczowa: kraje, które kiedyś postrzegały Stany Zjednoczone jako lidera opinii i egzekutora porządku, kwestionują to dopasowanie i wypełniają lukę w stosunkach regionalnych.

Tymczasem rośnie nieufność do instytucji. Badania wykazują, iż Amerykanie są coraz bardziej podejrzliwi wobec banków, Kongresu, wielkiego biznesu i systemów opieki zdrowotnej – choćby przeciwko sobie. Eskalujące protesty między innymi w Holandii, Francji, Niemczech i Kanadzie jasno pokazują, iż jest to zjawisko globalne.

Takie niezadowolenie doprowadziło również do wzrostu liczby skrajnie prawicowych populistycznych kandydatów, ostatnio we Włoszech po wyborze Georgii Meloni.

Wywołało również rosnące zainteresowanie alternatywnymi sposobami dostępu do usług. W czasie pandemii nasiliła się edukacja domowa. Następnie jest Web3, stworzony jako alternatywa dla tradycyjnych systemów.

Historycznie rzecz biorąc, po okresach skrajnej centralizacji następują fale decentralizacji. Na przykład o rozpadzie Cesarstwa Rzymskiego na lokalne lenna, rewolucjach w XVIII i na początku XIX wieku oraz o powstaniu praw antymonopolowych na Zachodzie w XX wieku. Wszyscy widzieli fragmentację monolitycznych struktur na części składowe. Potem powolny proces centralizacji rozpoczął się od nowa.

Dzisiejsza przemiana jest przyspieszana przez rewolucyjne technologie. I chociaż proces ten nie jest nowy, jest destrukcyjny – zarówno dla rynków, jak i społeczeństwa. Rynki rozwijają się dzięki umiejętności obliczania wyników. Kiedy podstawa zachowań konsumenckich ulega przesunięciu fazowemu, jest to coraz trudniejsze.

Wszystkie te trendy razem wzięte wskazują na okres, w którym tylko ostrożny i oportunistyczny inwestor wyjdzie na prowadzenie. Zapnij więc pasy i przygotuj się do jazdy.

3 lat temu

3 lat temu