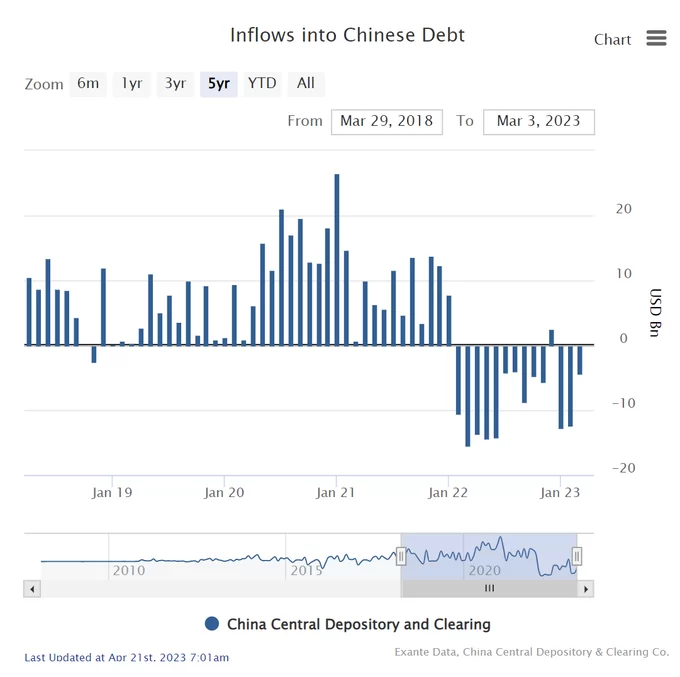

Od początku roku zewsząd można usłyszeć o dedolaryzacji i zastąpieniu dolara jako waluty rezerwowej świata. Oczywiście, spekulacje te podsyca słabnący USD oraz wracający jak bumerang temat kryzysu zadłużenia w USA. Oczywiście, to fakt iż USA stoi przed olbrzymimi wyzwaniami by utrzymać status hegemona – także finansowego. Dodatkowo ogólny udział dolara w globalnych transakcjach spada. Wciąż jednak nie widać alternatywy, a jego przewaga nad konkurencją jest miażdżąca. Co z Chinami i juanem? Jaki problem powstrzymuje dziś Państwo Środka przed promocją juana jako waluty rezerwowej świata. Odpowiedź na to pytanie wydaje się prostsza, niż mogłaby być. Od początku 2022 roku praktycznie nikt nie chce kupować chińskich obligacji.

China is all set to replace the U.S. Dollar as the global reserve currency, there's just one problem…

Nobody wants their bonds.@jnordvig on the "extraordinary' dumping of Chinese Yuan-denominated bonds 👇

Full interview airing tomorrow! pic.twitter.com/x2Y4gTsOWq

Chiński dług i obligacje

Źrodło: Exante, China Central Depository

Źrodło: Exante, China Central DepositoryW szerszym ujęciu słabość i odpływy z chińskich obligacji są związae z nieprzewidywalnością i niepewnością, która wciąż wiąże się z Chinami. Globalny kapitał nie jest fanem inwestowania w krajach, gdzie ostateczny głos posiada jedna partia. W tym przypadku z charyzmatycznym przywódcą, romansującym z rosyjskim reżimem. Obawy, iż Xi Jinping nie chce wdrożyć dominacji światowej Chin przez globalny rynek finansowy, tylko sobie znanymi metodami wciąż są silne.

Awersja do ekspozycji na chińskie obligacje istniej. Wystarczy spojrzeć na przepływy zagraniczne do chińskich obligacji (wykres powyżej). W większości przypadków takowych w ogóle nie ma. Bez globalnych wpływów do chińskiego rynku obligacji nie może być mowy o juanie jako walucie rezeerwowej świata. Pytanie jakie nasuwa się teraz brzmi – czy Chiny przekonają do siebie globalny kapitał? Już sam fakt rywalizacji z USA stanowi dla niego olbrzymie ryzyko.

Temat Tajwanu

Jak wygląda kwestia konfliktu między Chinami, a Tajwanem niemal wszyscy wiedzą. W ostatnich tygodniach nie brakowało informacji o regulacjach, które miałyby zapobiec amerykańskim funduszom inwestycji w Chinach. Dla przykładu w czerwcu 2022 r. inwestorzy zagraniczni posiadali ponad 1 bilion dolarów w chińskich obligacjach i akcjach. De facto były one zagrożone przez kontrolę kapitału. Wraz z dalszymi wartymi 1,9 biliona dolarów zapasami BIZ, w Chinach, co do których władze mogły zdecydować o nacjonalizacji.

Rząd HongKongu zamroził wówczas aktywa emerytalne około 96 000 Hongkończyków, którzy przenieśli się do Wielkiej Brytanii. Ryzykowny udział w Chinach może przynieść kłopoty wszystkim inwestorom. Tym bardziej jeżeli pojawi się podobna presją na zajęcie aktywów w przypadku wybuchu wojny w cieśninie tajwańskiej. Chiny mogą uznać wówczas, iż jeżeli USA odcinają je od globalnego rynku a konfrontacja jest nieunikniona – pieniądze warto zająć. Przecież na wojnie nie spłaca się długów.

Limit zadłużenia w USA

O ile Tajwan i kwestie związane z klimatem biznesowym w Chinach są dużym ryzykiem dla juana, sporym ryzykiem dla USD jest sytuacja związana z limitem zadłużenia. Oraz ewentualnym, nieoczekiwanym zwrotem Chin ws. rynków finansowych. Zarządzający funduszem OakTree Capital, Howard Marks w odniesieniu do kryzysu zadłużenia w Stanach, nazwał MMT (Modern Monetary Theory) zbyt piękną, by mogła nieprzerwanie działać. Wieczne podnoszenie długu w USA stanowi ryzyko – czy kraj będzie mógł robić to w nieskończoność? Przypomina to trochę wydanie przez bank karty kredytowej, bez limitu wydatków i bez odsetek. Czy taka propozycja nie brzmiałaby podejrzanie pięknie? jeżeli coś brzmi równie wspaniale, zwykle okazuje się, iż było zbyt piękne by mogło być prawdziwe.

Wyczerpująco temat zadłużenia USA opisaliśmy tutaj:

Ostrożny kapitalizm

Dotychczas Państwo Środka jest bardzo ostrożne jeżeli chodzi o ekspozycję aktywów na globalnych rynkach. jeżeli jednak gospodarka USA wyraźnie osłabnie, a chiński 'boom’ będzie kontynuowany, władze Chin mogą uznać, iż to odpowiedni moment by podważyć dominację Wall Street. Mogą wówczas przestawić gospodarkę na 'kapitalistyczne tory’. Niezbędny do tego byłby jednak bardzo poważny, głęboki kryzys finansowy w Stanach. Toczący się najlepiej w otoczeniu poważnej recesji. Gołym okiem widać, iż w interesie Chin jest jak największa słabość USA. Wciąż jednak takie oczekiwania wyglądają na myślenie życzeniowe. Gospodarka Chin jest silnie zależna od Stanów, które wpływają na całą gospodarkę światową. jeżeli kryzys rozgorzeje w Stanach, prawdopodobnie stanie się to także w Europie i Azji. Istnieje zatem tylko cień szansy na to, iż Chiny będą mogły nieprzerwanie dokonywać ekspansji mimo słabości głównych partnerów handlowych (m.in. Australii i USA).

Kwestię dedolaryzacji wyczerpująco opisaliśmy w tym artykule:

2 lat temu

2 lat temu