Znaczenie finansowych instytucji pozabankowych (NBFI) w ostatnich latach wzrosło. Oznacza to, iż z punktu widzenia banku centralnego, dbałość o zachowanie stabilności finansowej pozostało istotniejsza. Zadanie to prawdopodobnie jeszcze nigdy nie było tak dużym wyzwaniem. Poleganie wyłączenie na sektorze bankowym, jako pośredniku pomocy finansowej z banku centralnego, okazać się może niewystarczające. W związku z tym banki centralne największych gospodarek świata stoją u progu trudnego zadania, które na celu miałoby skuteczne radzenie sobie z szokami występującymi poza sektorem bankowym przy jednoczesnym braku zwiększenia potencjalnych kosztów społecznych.

Rosnące znaczenie NBFI

W celu lepszego uzmysłowienia sobie roli jaką pełnią w tej chwili NBFI, warto spojrzeć na ich udział w globalnych aktywach finansowych. Zgodnie z danymi Financial Stability Board z końca ubiegłego roku, wartość aktywów sektora NBFI wynosiła na koniec 2021 roku 239,3 bln USD, co stanowiło 49,2% udziału w globalnych aktywach finansowych. Udział ten wyraźnie zwiększył się od kryzysu finansowego sprzed 15 laty, a wynika to z dwóch czynników. Po pierwsze, regulacje dotyczące sektora bankowego zostały wyraźnie zaostrzone od tamtego czasu, co wymusiło sią rzeczy delewarowanie sektora. Po drugie, sektor NBFI w tym samym okresie wypełniał lukę pozostawioną przez zwiększony nadzór nad bankami komercyjnymi. Innymi słowy, sektor ten stał się dostarczycielem kapitału dla wielu uczestników życia gospodarczego.

Wartość globalnych aktywów finansowych z podziałem na sektory, źródło: Financial Stability Board, InsiderFX Research

Jakie instytucje wchodzą w skład NBFI? Wymienić możemy tutaj ubezpieczycieli, fundusze emerytalne, fundusze pieniężne, fundusze hedgingowe, inne typy funduszy, izby rozliczeniowe, brokerzy, dealerzy. Financial Stability Board dokonuje również podziału aktywów w ramach NBFI wyszczególniając tzw. wąską grupę tego rodzaju instytucji, których działalność może stanowić ryzyka podobne do tych stwarzanych przez działalność bankową. Udział takiej grupy w ogóle aktywów NBFI to 28%.

Rosnąca skala aktywów jest tylko jednym z argumentów coraz ważniejszej roli NBFI na globalnym rynku finansowym. Według MFW, wymienić możemy również inne świadczące o tym cechy. Przede wszystkim rosnąca dźwignia finansowa – albo poprzez operowanie pożyczonymi środkami, albo poprzez wykorzystanie instrumentów pochodnych. istotną kwestią jest również niedopasowanie struktury aktywów i pasywów. Jest to prawdopodobnie jedna z najistotniejszych kwestii, gdyż bardzo często doprowadzić może do zwiększonego stresu na rynku finansowym. Taka sytuacja skutkuje brakiem możliwości upłynnienia wystarczającej wartości aktywów w celu realizacji potrzeb płynnościowych (wycofanie środków przez klientów). Wreszcie, wysoki stopień powiązania NBFI między sobą, a także wszystkich tego typu instytucji z sektorem bankowym.

Banki centralne, pobudka!

W ciągu ostatnich kilku lat doświadczyliśmy czterech wydarzeń, które powinny były dać do myślenia bankom centralnym. To właśnie te instytucje, poprzez kooperację z sektorem bankowym, mają możliwość adresowania sytuacji stresowych na rynkach finansowych. Problem w tym, iż ta linia wsparcia nie zawsze może być najefektywniejsza. Jakie wydarzenia powinny były podnieść alarm?

W pierwszej kolejności warto wspomnieć kryzys na amerykańskim rynku repo, który doprowadził do znacznego skoku rynkowych stóp procentowych. W ten sposób warunki finansowe zostały zacieśnione. Fed zainterweniował, niemniej jego pomoc ograniczona była do współpracy z sektorem bankowym. Jak się potem okazało, pomoc wówczas była wystarczająca, gdyż banki nie były w żaden sposób ograniczone (do tematu wrócę w dalszej części tekstu) w transferowaniu płynności. Drugą sytuacją był wybuch pandemii, który wygenerował potężny popyt na gotówkę, a w konsekwencji konieczność likwidacji inwestycji w różnego rodzaju aktywa.

Następnie, wiosną 2022 roku, nadszedł kryzys finansowy na rynku surowcowym. Wywołany był on nagłym wzrostem cen surowców w odpowiedzi na wybuch wojny na Ukrainie. W efekcie obserwowaliśmy dramatyczny wzrost wymaganych depozytów zabezpieczających transakcje. W końcu najświeższa sytuacja, czyli gwałtowny wzrost rentowności obligacji skarbowych w Wielkiej Brytanii, który doprowadził do znacznych strat w funduszach emerytalnych korzystających z podejścia LDI (Liability Driven Investment). Płynnościowe problemy były efektem dźwigni finansowej wykorzystywanej przez owe fundusze (pożyczanie pod zastaw wyprzedawanych obligacji), która zwiększała konieczność pozyskania wolnych środków.

Banki centralne musiały odpowiadać na powyższe kryzysy poprzez szerokie skupy papierów skarbowych, a czasem również korporacyjnych. Problem w tym, iż choć takie operacje były skuteczne w przywróceniu stabilności na rynkach finansowych, to stanowiły także istotne ryzyka w kontekście percepcji polityki pieniężnej (koszty społeczne znacznej wielkości bilansu banku centralnego). Stąd zrodziła się potrzeba zaprojektowania innego rodzaju narzędzi wycelowanych bezpośrednio w NBFI.

Pionierski pomysł Banku Anglii

Wspominałem wcześniej, iż luka w finansowaniu bankowym – w wyniku wzmożonych regulacji – została skutecznie zasypana przez sektor NBFI. Sytuację tę dobrze zobrazowuje to, co podziało się w ostatnich kilkunastu latach w Wielkiej Brytanii. Mianowicie, NBFI odpowiadają w przytłaczającej większości za wzrost zadłużenia netto sektora przedsiębiorstw od 2008 roku. Sektor bankowy zdołał wypracować tylko niewielki udział. Nikt nie powinien więc mieć wątpliwości, iż znaczenie NBFI w ostatnich latach istotnie wzrosło. Co powinien zrobić bank centralny?

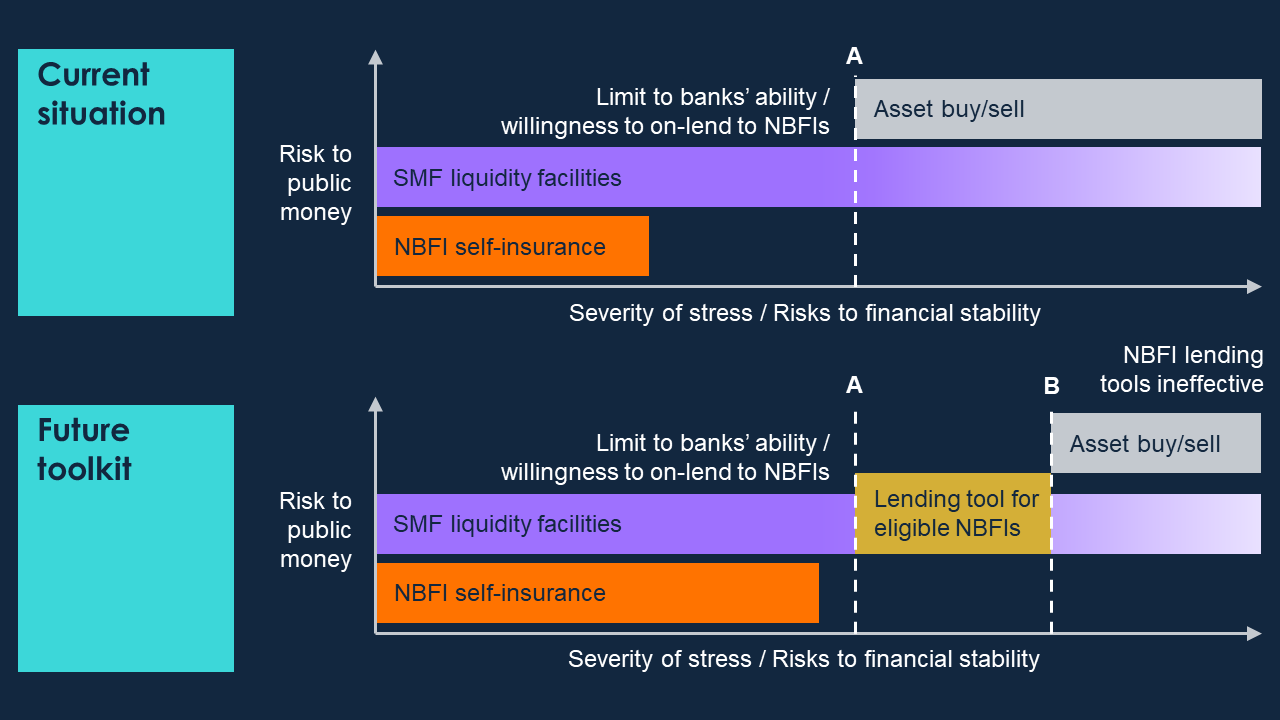

Obecny i (potencjalny) przyszły zestaw narzędzi płynnościowych Banku Anglii, źródło: Bank of England

Zgodnie z artykułem opublikowanym na stronie Banku Anglii, bazowym narzędziem w dalszym ciągu pozostać ma wspieranie banków komercyjnych (Sterling Monetary Framework – SMF), które następnie mogą dalej transferować płynność wśród innych uczestników rynku. Otwartym pytaniem pozostaje jednak co zrobić, kiedy sektor bankowy nie może, bądź nie chce transferować płynności w odpowiedniej skali i czasie, aby zapobiec kryzysowi stabilności finansowej.

Sytuację tę przedstawia punkt A na załączonej grafice. W tym miejscu banki nie są już dalej skore transferować płynności do uczestników rynku (w grę mogą wchodzić limity posiadania różnego rodzaju aktywów, ekspozycja na ryzyko w obliczu nagłego wzrostu zmienności na rynku lub też brak możliwości zwiększenia dźwigni finansowej zarówno w bankach jak i u potencjalnych pożyczkobiorców). Jedynym ratunkiem w takiej sytuacji jest luzowanie ilościowe banku centralnego. Operacja ta nie jest jednak gwałtownie odwracalna i generować może społeczne koszty.

Idąc dalej, w wielu sytuacjach NBFI mogą potrzebować jedynie chwilowego wsparcia płynnościowego, a nie długotrwałej kroplówki (nagłe wycofanie środków klientów, wzrost zmienności na rynku, tymczasowy brak możliwości pozyskania środków od banków). W takim układzie punktowa pomoc bezpośrednio z banku centralnego do NBFI byłaby lepszym rozwiązaniem z kilku powodów:

- zmniejszyłoby to ryzyko mylnego postrzegania działań banku centralnego (potencjalne “nadużycie” w przypadku luzowania ilościowego),

- ograniczyłoby koszty bilansowe banku centralnego w związku z brakiem ponoszenia ryzyka rynkowego (możliwość uwzględnienia czynników ryzyka przy udzielaniu pożyczki poprzez zastosowanie tzw. redukcji wartości (haircut)),

- zredukowałyby się ryzyka interwencji banku centralnego, które niosą niepożądany skutek dla wyceny aktywów (zaburza proces wyceny, zwiększa apetyt na ryzyko ze strony NBFI),

- z punktu widzenia NBFI pożyczka mogłaby być mniej kosztowna niż wyprzedaż aktywów po zaniżonych cenach (druga opcja nie może być odwrócona).

Stworzenie narzędzia punktowej pomocy NBFI od banku centralnego przesunęłoby moment ewentualnego uruchomienia luzowania ilościowego (ruch z punktu A do punktu B). Jednocześnie zauważmy, iż zwiększyłby się poziom bezpieczeństwa takich instytucji (wzmocniony nadzór).

Hojność a rozwaga – potrzebny kompromis

Przed implementacją konkretnego rozwiązania bank centralny stoi przed dylematem. Z jednej strony powinno być ono wystarczająco wszechstronne, aby ograniczyć konieczność uciekania się do luzowania ilościowego. Z drugiej strony zbyt hojny mechanizm mógłby zachęcać do nadmiernego podejmowania ryzyka przez NBFI. Wśród kwestii technicznych można debatować nad długością pożyczki z banku centralnego do NBFI, wyceną, kwalifikowalnością danych instytucji czy rodzajem zabezpieczenia takiej transakcji. Jeszcze inną kwestią jest to czy rozwiązanie to miałoby działać tylko okazjonalnie (subiektywna ocena banku centralnego), czy też jako stałe narzędzie.

Pod względem tego jakie instytucje powinny otrzymać dostęp do banku centralnego warto wskazać, iż brytyjskie firmy ubezpieczeniowe oraz fundusze emerytalne były największymi sprzedawcami obligacji skarbowych wśród NBFI zarówno tuż po wybuchu pandemii jak i w okresie kryzysu strategii LDI. Odpowiadały one za odpowiednio 37% i 70% całkowitej podaży papierów skarbowych w Wielkiej Brytanii. Wydaje się więc, iż przynajmniej w warunkach brytyjskich tego rodzaju instytucje mogą być najbardziej zainteresowane skorzystaniem z pomocy banku centralnego.

Inną kwestią jest dostępność takiej opcji dla wybranych NBFI. Szeroki dostęp mógłby uśpić czujność tego typu instytucji, co mogłoby następnie prowadzić do finansowych zaniedbań (potrzeba odpowiednich regulacji). Z kolei opcja dyskrecjonalna (decyzja banku centralnego) mogłaby opóźniać implementację pomocy dla danej jednostki NBFI. Potrzeba więc wypracowania takiego kompromisu, który będzie zarówno spełniał swoją rolę, ale jednocześnie nie narazi rynku finansowego na nadmierny stres (pokusa nadużycia). W każdym przypadku wszystko sprowadza się do jednego – odpowiednio restrykcyjnych regulacji dla każdej jednostki z bezpośrednim dostępem do bilansu banku centralnego.

Do tej pory skupialiśmy się głównie na banku centralnym, na którym to spoczywa obowiązek adekwatnego dbania o stabilność finansową. Inną kwestią jest sama możliwość wdrożenia opisywanego wyżej rozwiązania. NBFI muszą mieć bowiem praktyczną i prawną możliwość pożyczenia środków z banku centralnego. Konieczne jest więc odpowiednie zmodyfikowanie regulacji prawnych, a także przygotowanie infrastruktury po stronie banku centralnego i NBFI w celu rozliczania takiej transakcji. Dla przykładu, w Wielkiej Brytanii operuje 230 jednostek (głównie banków) mających dostęp do bilansu Banku Anglii. Z kolei tylko samych funduszy emerytalnych korzystających ze strategii LDI jest ponad 5000. Samo w sobie świadczy to o zupełnie innej skali działania. Wreszcie, bank centralny musi także mieć możliwość przeprowadzenia wyczerpującej oceny finansowej danego podmiotu przed udzieleniem finansowania.

Plan działania w Wielkiej Brytanii

Rozrost sektora NBFI wprowadził nowe źródła ryzyka systemowego, wobec których obecne narzędzia banku centralnego nie zawsze są wystarczające. W związku z tym Bank Anglii zamierza zaadresować problem w dwóch krokach. W pierwszym z nich zaprojektować ma narzędzie, dzięki którego będzie istniała prawna i praktyczna możliwość pożyczki dla firm ubezpieczeniowych oraz funduszy emerytalnych. Obydwa typy instytucji zobowiązane są do przestrzegania relatywnie najbardziej restrykcyjnych regulacji wśród brytyjskich NBFI. Stanowiły też one największy udział pod względem podaży papierów skarbowych w ostatnich epizodach stresowych.

Bank Anglii ma jednak świadomość, iż takie rozwiązanie pozostawi inne NBFI bez bezpośredniego wsparcia, co może komplikować utrzymanie stabilności finansowej. Z tego powodu, w drugim kroku, ma zostać zbadana opcja dostępu do bilansu Banku Anglii dla innego typu NBFI. Cały proces zajmie z pewnością sporo czasu, gdyż do ustalenia pozostaje bardzo dużo kwestii. Krok Banku Anglii wskazuje jednak, iż wzrost znaczenia NBFI zmusza banki centralne do zmiany strategii działania nacelowanej na utrzymanie stabilności systemu finansowego. Im prędzej będziemy wdrażać tego rodzaju rozwiązania, tym rzadziej możemy obserwować kolejne kryzysy finansowe w przyszłości. Taka droga to jednak maraton, a nie szyba stumetrówka.

2 lat temu

2 lat temu